ГМК НорНикель

ГМК НОРНИКЕЛЬ

- 02 марта 2019, 19:46

- |

Более подробно о ГМК НОРНИКЕЛЬ на ютуб канале кому интересно: ЗДЕСЬ.

- комментировать

- Комментарии ( 0 )

Газпром уже выше ЕМА-55

- 01 марта 2019, 11:36

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Белая свеча при росте объема торгов, но до закрытия разрыв вниз 14 февраля на уровне 213.1 рубля еще далеко. В такой ситуации котировки продолжают борьбу за уровень прохождения скользящей средней ЕМА-55, которая является уровнем поддержки. При этом на недельном графике без значительного падения сегодня выйдет белая свеча. Таким образом, понижательная коррекция имеет шансы закончиться. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас недооценены (примерно на 3.8%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 67,00*18,5=1239.5 пункта, а биржевое значение — около 1193.0 пункта.

Газпром. Третья подряд белая свеча. На этот раз при увеличении объема торгов. В такой ситуации котировки превысили уровень ЕМА-55. При этом на недельном графике почти наверняка выйдет белая свеча. Это значительно уменьшает шансы на реализацию падающего сценария, в котором осеннее снижение разложилось на пять волн, а сейчас, идет волна 3 новой пятиволновки вниз.

( Читать дальше )

Норникель - ставка на рекордный рост цен на палладий - Альфа-Банк

- 28 февраля 2019, 18:58

- |

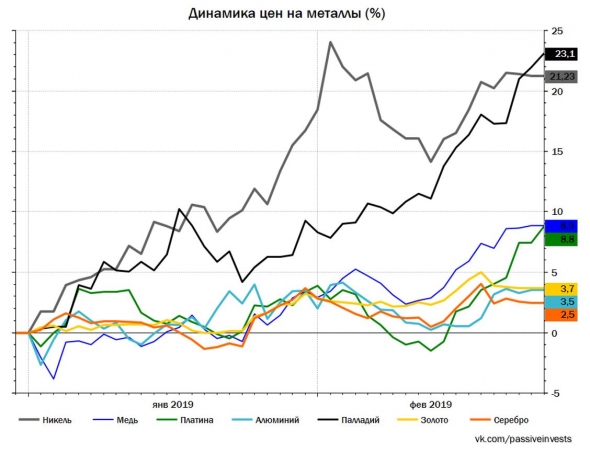

Поскольку на фоне расширяющегося дефицита на металл цены на палладий на этой неделе пробили отметку выше $1 550/унцию, мы повысили наш прогноз цен на палладий на 2019-2021 гг. до $1 500/унцию. В 2018 г. вклад этого металла в выручку «Норильского никеля» был самым большим – 34% (+ 5 п. п. г/г). Средние цены реализации палладия составили всего $1 025/унцию в 2018 г. ($858/унцию в 2017 г.).

Мы полагаем, что инерционно цены на этот металл могут вырасти еще на 10-20%. Производители металлов платиновой группы (МПГ) торгуются на уровне 10x по коэффициенту EV/EBITDA в 2019П. «Норильский никель» торгуется почти с 40%-м дисконтом к компаниям-аналогам, при этом его дивидендная доходность исчисляется в двузначных цифрах. Занимая 40% мирового рынка палладия, «Норильский никель» может значительно вырасти в цене, если высокие цены на палладий станут новой реальностью.

( Читать дальше )

Ситуация в Магните ухудшается

- 28 февраля 2019, 12:56

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Снова небольшое изменение цен на акции, и до закрытия разрыв вниз 14 февраля на уровне 213.1 рубля еще далеко. В такой ситуации котировки продолжают борьбу за уровень прохождения скользящей средней ЕМА-55, которая является уровнем поддержки. При этом на недельном графике третья подряд черная свеча. Таким образом, понижательная коррекция имеет шансы продолжиться. Однако близость ЕМА-55 и незакрытый «медвежий» разрыв не должны способствовать сильному падению. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас недооценены (примерно на 2.7%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 66,10*18,5=1222.9 пункта, а биржевое значение — около 1189.3 пункта.

Газпром. Вторая подряд белая свеча, но котировки остаются ниже уровня ЕМА-55. При этом на недельном графике третья подряд черная свеча. Это оставляет шансы на реализацию падающего сценария, в котором осеннее снижение разложилось на пять волн, а сейчас, возможно, началась волна 3 новой пятиволновки вниз.

( Читать дальше )

ГМК Норильский никель летит курсом Магнита.

- 27 февраля 2019, 19:28

- |

Норильский никель — металлы наше всё

- 27 февраля 2019, 17:55

- |

Результаты вышли ожидаемо сильные на фоне роста цен на палладий, доля выручки которого в компании составляет 27% и игнорируя при этом падение цен на другие производимые металлы Норильским никелем. Также положительное влияние на динамику финансовых показатели компании оказала девальвация российского рубля. ГМК Норильский никель прогнозирует дефицит на рынке палладия на уровне 0,8 млн унций в 2019 г., а также ожидает, что потребление никеля в 2019 г. среди производителей батарей вырастет на 20%.

( Читать дальше )

Результаты ГМК Норникеля оказались лучше ожиданий рынка - Промсвязьбанк

- 27 февраля 2019, 13:46

- |

EBITDA Норильского никеля в 2018 году по МСФО оставила $6,23 млрд, что на 56% выше уровня 2017 года, сообщила компания во вторник. Рентабельность по EBITDA выросла до 53% с 44% годом ранее. Консолидированная выручка Норникеля в прошлом году достигла $11,67 млрд, что на 28% выше уровня 2017 года.

Результаты ГМК оказались лучше ожиданий рынка. Рост финансовых показателей связан с увеличением средних цен реализации, а также наращивания производства меди за счет запуска Быстринского ГОКа. Нарастила компания и продажи палладия из запасов. Отметим, что увеличение выручки компании от реализации палладия было самым большим (+51%), а его доля в совокупных доходах составила 33,5%. Норникель зафиксировал EBITDA margin на уровне 53% благодаря опережающему росту цен на металлы по сравнению с издержками и более слабому рублю.Промсвязьбанк

Акции Норникеля по-прежнему дешевы - Атон

- 27 февраля 2019, 11:57

- |

Выручка достигла $5 836 млн (+1% против консенсуса, +3% против АТОНа, без изменений п/п), поскольку рост производства компенсировал снижение цен. EBITDA выросла до $3 152 млн (+8% против консенсуса и АТОНа, +2% п/п), рентабельность увеличилась на 1.2 пп п/п до 54% на фоне улучшения динамики выручки и контроля над затратами выше ожиданий. FCF составил $2 331 млн (+3% против АТОНа) благодаря росту OCF и высвобождению оборотного капитала в размере $493 млн во 2П18 (выше прогноза), хотя и упал на 10% п/п из-за увеличения капзатрат в два раза п/п. Норникель подтвердил прогноз по капзатратам на 2019 на уровне $2.2-2.3 млрд (+40% г/г), а также прогноз по металлам: нейтральный по Ni (компания ожидает небольшое сокращение дефицита в 2019-21) и позитивный по Pd (рост дефицита на 25% г/г в 2019, обратный переход на Pt для производства автомобильных катализаторов маловероятен).

Норникель опубликовал сильные результаты за 2П18 — показатель EBITDA и высвобождение оборотного капитала оказались выше прогноза. Мы имеем рейтинг ВЫШЕ РЫНКА по Норникелю, который торгуется с мультипликатором EV/EBITDA 2019П 6.6x (в рамках среднего 5-летнего значения). По спотовым ценам на металлы и курсу рубля Норникель по-прежнему дешев с мультипликатором EBITDA 5.6x, но мы считаем, что ралли в палладии в среднесрочной перспективе прекратится, поскольку стимул его замены на платину для производства катализаторов очень высок.АТОН

В Магните продолжается борьба за ЕМА-55

- 27 февраля 2019, 11:52

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита за 27 февраля 2019 года

Сбербанк. Небольшое изменение цен на акции, и до закрытия разрыв вниз 14 февраля на уровне 213.1 рубля еще далеко. В такой ситуации котировки продолжают борьбу за уровень прохождения скользящей средней ЕМА-55, которая является уровнем поддержки. При этом на недельном графике третья подряд черная свеча. Таким образом, понижательная коррекция имеет шансы продолжиться. Однако близость ЕМА-55 и незакрытый «медвежий» разрыв не должны способствовать сильному падению. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас недооценены (примерно на 1.2%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 65,50*18,5=1211.8 пункта, а биржевое значение — около 1197.3 пункта.

Газпром. Белая свеча, но котировки остаются ниже уровня ЕМА-55. При этом на недельном графике третья подряд черная свеча. Это оставляет шансы на реализацию падающего сценария, в котором осеннее снижение разложилось на пять волн, а сейчас, возможно, началась волна 3 новой пятиволновки вниз.

( Читать дальше )

Норильский никель: хорошие результаты за 2 п/г 2018 г. по МСФО

- 27 февраля 2019, 11:12

- |

Высокая рентабельность по EBITDA. ГМК «Норильский никель» опубликовала хорошие результаты по итогам 2018 г. по МСФО, существенно превысившие ожидания рынка в части EBITDA. Выручка компании в 2018 г. выросла на 28% (здесь и далее – год к году, если не указано иное) до 11,7 млрд долл. (самый высокий показатель за последние семь лет), что немного выше ожиданий, а EBITDA увеличилась на 56% до 6,2 млрд долл., превысив прогноз рынка на 7% и увеличив рентабельность по EBITDA на 10 п.п. до 53%. Чистая прибыль компании выросла на 44% до 3,1 млрд долл.

Рост цен на металлы способствовал улучшению результатов. Улучшение финансовых показателей компании в 2018 г. было достигнуто благодаря более высоким ценам на металлы по сравнению с ценами 2017 г., а также росту продаж металлов, в частности меди (+18%) и палладия (+21%). Рост средних цен реализации палладия (19%) и никеля (26%) способствовал увеличению доходов Норникеля в прошлом году. Результаты второго полугодия показывают, что рост выручки и EBITDA составил 19% и 40% соответственно. По сравнению с показателям 1 п/г 2018 г. результаты изменились несущественно, поскольку средние цены на металлы во 2 п/г прошлого года были ниже, чем в первом. В 2018 г. расходы компании росли медленнее доходов, чему способствовали, в частности, сокращение расходов на персонал на 6% и снижение расходов на закупки металла у сторонних производителей на 19%. В 2019 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал