Блог компании УРАЛСИБ Брокер | Норильский никель: хорошие результаты за 2 п/г 2018 г. по МСФО

- 27 февраля 2019, 11:12

- |

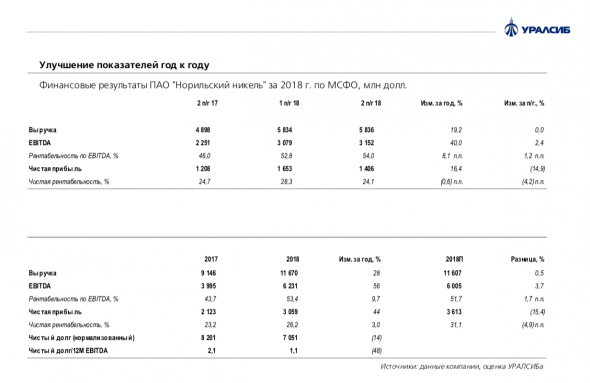

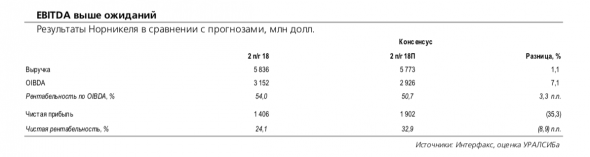

Высокая рентабельность по EBITDA. ГМК «Норильский никель» опубликовала хорошие результаты по итогам 2018 г. по МСФО, существенно превысившие ожидания рынка в части EBITDA. Выручка компании в 2018 г. выросла на 28% (здесь и далее – год к году, если не указано иное) до 11,7 млрд долл. (самый высокий показатель за последние семь лет), что немного выше ожиданий, а EBITDA увеличилась на 56% до 6,2 млрд долл., превысив прогноз рынка на 7% и увеличив рентабельность по EBITDA на 10 п.п. до 53%. Чистая прибыль компании выросла на 44% до 3,1 млрд долл.

Рост цен на металлы способствовал улучшению результатов. Улучшение финансовых показателей компании в 2018 г. было достигнуто благодаря более высоким ценам на металлы по сравнению с ценами 2017 г., а также росту продаж металлов, в частности меди (+18%) и палладия (+21%). Рост средних цен реализации палладия (19%) и никеля (26%) способствовал увеличению доходов Норникеля в прошлом году. Результаты второго полугодия показывают, что рост выручки и EBITDA составил 19% и 40% соответственно. По сравнению с показателям 1 п/г 2018 г. результаты изменились несущественно, поскольку средние цены на металлы во 2 п/г прошлого года были ниже, чем в первом. В 2018 г. расходы компании росли медленнее доходов, чему способствовали, в частности, сокращение расходов на персонал на 6% и снижение расходов на закупки металла у сторонних производителей на 19%. В 2019 г. Норильский никель планирует произвести 220–225 тыс. т никеля, 430–450 тыс. т меди, от 2,770 до 2,800 млн унций палладия и 646–670 тыс. унций платины. В том числе компания намерена перерабатывать сырье Быстринского ГОКа в объеме 40–46 тыс. т меди и 192–212 тыс. унций золота (в концентрате).

Долговая нагрузка позволяет выплатить высокий дивиденд по итогам 2018 г. Чистый долг компании сократился с 8,2 млрд долл. на конец 2017 г. до 7,1 млрд долл. на конец 2018 г. Сильный операционный денежный поток и инвестиционная программа объемом 1,6 млрд долл. обеспечили Норильскому никелю свободный денежный поток 4,93 млрд долл. Компания имеет денежную позицию 1,4 млрд долл. и доступные кредитные линии объемом до 4,3 млрд долл. График погашения долгов предусматривает платеж 200 млн долл. в этом году и 1,9 и 2,1 млрд долл. в 2020 и 2021 гг. соответственно. Долговая нагрузка (Чистый долг/12М EBITDA) находится на уровне 1,1. В текущем году из-за запланированного роста капвложений до 2,2–2,3 млрд долл. и выплаты дивидендов долговая нагрузка может вырасти. Однако скорректированный для расчета дивидендов показатель долговой нагрузки (Чистый долг/12М EBITDA) пока составляет лишь 0,8 и, в соответствии с правилами компании, позволяет выплачивать дивиденды исходя из 60% EBITDA компании за год за вычетом уже выплаченных в октябре по итогам первого полугодия 2018 г. дивидендов (11,65 долл./акция на общую сумму 1,8 млрд долл.). Исходя из этого предположения можно ожидать, что на дивиденды компания направит около 1,9 млрд долл., что в расчете на акцию составит около 12 долл./акция. (текущая доходность около 5%). Размер дивидендов по итогам года будет определен советом директоров в мае 2019 г.

Торгуйте БЕСПЛАТНО с тарифным планом «15 лучших»

С уважением, команда УРАЛСИБ Брокер.

т.: 8 (800) 100-59-00

Новости тг-канал

Новости тг-канал