ГМК НорНикель

Новости компаний — обзоры прессы перед открытием рынка

- 27 февраля 2020, 09:16

- |

Московская биржа и «Сколково» откроют академию для эмитентов

Московская биржа и школа управления «Сколково» открывают Академию привлечения капитала, рассказала «Ведомостям» управляющий директор по взаимодействию с ключевыми клиентами и эмитентами биржи Анна Василенко. Программа рассчитана на собственников и топ-менеджеров компаний с выручкой от 1 млрд руб., заинтересованных в сделках на российском фондовом рынке. Первый поток стартует 24 апреля и закончится в конце сентября.

https://www.vedomosti.ru/finance/articles/2020/02/26/823918-moskovskaya-birzha

Американский СПГ сбрасывает скорость Вводы новых мощностей откладываются из-за падения цен

На фоне падения цен на газ до многолетних минимумов появляются признаки того, что новые СПГ-проекты в США будут введены с задержками, а действующие мощности могут сократить производство. Так, крупнейший производитель СПГ в США

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Норникель - спецфонд компании планирует в 2020 г продать до 500 тыс унций палладия

- 26 февраля 2020, 20:04

- |

«Из фонда (в 2020 году — ред.) мы собираемся суммарно продать от 400 до 500 тысяч унций палладия. Это несколько больше, чем за прошлый год, но соответствует двум предыдущим годам (2017 и 2018), когда мы продавали через фонд примерно по 500 тысяч унций ежегодно»,

Снижение продаж в 2019 году произошло в результате роста собственного производства компании.

Около 100 тысяч унций от совокупного объема продаж из запасов фонда палладия может быть реализовано в виде слитков с тем, чтобы смягчить спекулятивное давление на этот металл и повысить ликвидность на рынке.

источник

Пока все бздели днем, я продал ГМК(пост 95)

- 26 февраля 2020, 18:10

- |

Тем не менее, сильная бумага отжалась быстрее всех. Я ее и продал.

Смотрим скрин:

Продал ГМК 7 лотов. 1962 рубля- это хорошая добавка к пенсии пенсионеру. Вошел тем самым в кеш. Мало ли что произойдет за ночь на нашем рынке.

Ваш все тот же самый,

S.Hamster

Риск снижения дивидендов Норникеля на ближайший год отсутствует - Фридом Финанс

- 26 февраля 2020, 17:33

- |

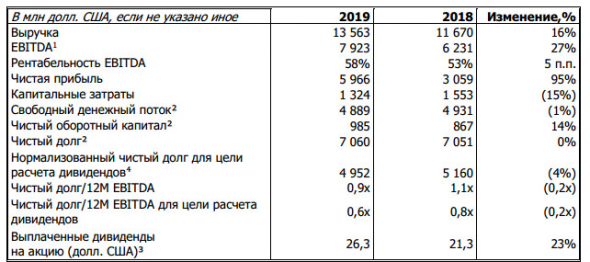

На фоне низкой инфляции и контроля над расходами, рентабельность показателя EBITDA выросла до 58%. Долговая нагрузка сократилась до 0,9х EBITDA, показатели капщзатрат и денежного потока не претерпели существенных изменений. Дивидендная политика предусматривает выплаты 60% EBITDA акционерам (около 1900 руб. на акцию, из них уже выплачено 1487 руб.).

Риск снижения дивидендов на ближайший год, по нашему мнению, отсутствует. Таким образом, ГМК сейчас выглядит как хороший защитный актив, дивидендная доходность которого на перспективу 12 мес. оценивается около 8,5%.Ващенко Георгий

ИК «Фридом Финанс»

Норильский никель. Обзор финансовых показателей за 4-ый квартал 2019 года. Расчет итоговых дивидендов за 2019 и прогноз на 2020

- 26 февраля 2020, 17:18

- |

Отчет вышел блестящий! Разбирали прогноз здесь.

Консолидированная выручка увеличилась на 16% год-к-году, составив 13,6 млрд долл. США, за счет увеличения объемов производства всех ключевых металлов и роста цены на палладий и никель;

дивидендов за 2019 и прогноз на 2020" title="Норильский никель. Обзор финансовых показателей за 4-ый квартал 2019 года. Расчет итоговых дивидендов за 2019 и прогноз на 2020" />

дивидендов за 2019 и прогноз на 2020" title="Норильский никель. Обзор финансовых показателей за 4-ый квартал 2019 года. Расчет итоговых дивидендов за 2019 и прогноз на 2020" />

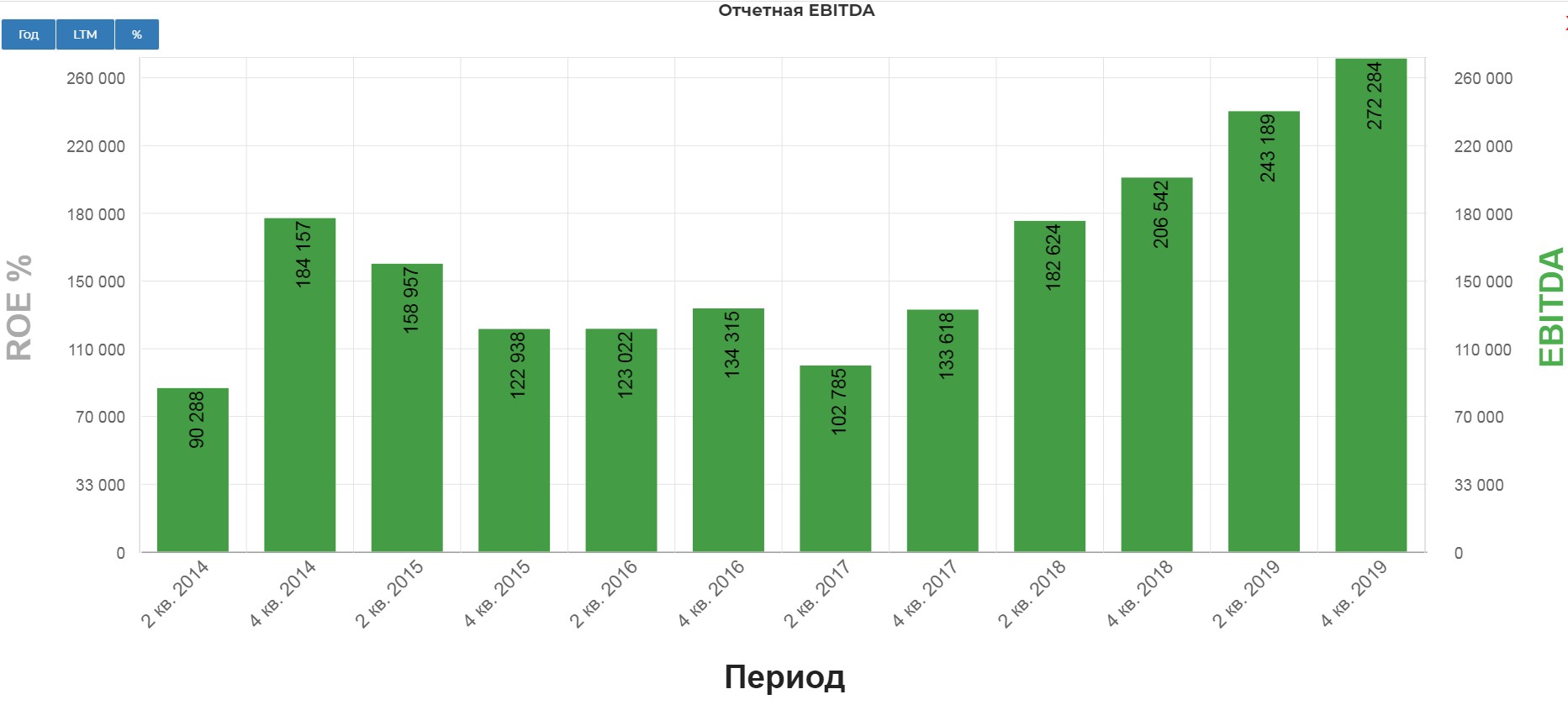

Показатель EBITDA увеличился на 27% год-к-году до 7,9 млрд долл. США благодаря росту выручки, а также жесткому контролю за операционными расходами.

Компания платит дивиденды исходя из показателя EBITDA. В данный момент 60%.

( Читать дальше )

Норникель - прогнозы компании по рынкам металлов на 2020 г

- 26 февраля 2020, 16:33

- |

Прогноз по рынку никеля – нейтральный; мы ожидаем сбалансированного рынка в 2020 году на фоне продолжающегося наращивания выпуска ЧФН в Индонезии и лишь небольшого снижения в Китае; запрет на экспорт руды из Индонезии с 1 января 2020 года не окажет значительного влияния на баланс рынка в краткосрочной перспективе, но скажется на объемах предложения в среднесрочной перспективе; батареи для электромобилей продолжат быть ключевым источником спроса в средне- и долгосрочной перспективе по мере распространения «антиуглеродного» законодательства на основных автомобильных рынках; вспышка коронавируса в Китае оказала негативное влияние на настроение рынка и добавила неопределённости как относительно спроса, так и относительно предложения.

( Читать дальше )

ГМК Ноникель - рсбу 2019/ мсфо 2019г. Див история

- 26 февраля 2020, 15:32

- |

ГМК Норникель – рсбу/ мсфо

158 245 476 акций www.nornickel.ru/investors/shareholders/listing/

Free-float 38%

Капитализация на 26.02.2020г: 3,511.47 трлн руб

Общий долг 31.12.2016г: 734,129 млрд руб/ мсфо 765,737 млрд руб

Общий долг 31.12.2017г: 642,821 млрд руб/ мсфо 689,998 млрд руб

Общий долг 31.12.2018г: 815,649 млрд руб/ мсфо 817,972 млрд руб

Общий долг 31.12.2019г: 934,027 млрд руб/ мсфо 940,124 млрд руб

Выручка 2017г: 455,921 млрд руб/ мсфо 536,753 млрд руб

Выручка 1 кв 2018г: 121,120 млрд руб

Выручка 6 мес 2018г: 280,551 млрд руб/ мсфо 345,250 млрд руб

Выручка 9 мес 2018г: 447,568 млрд руб

Выручка 2018г: 609,312 млрд руб/ мсфо 728,915 млрд руб

Выручка 1 кв 2019г: 171,870 млрд руб

Выручка 6 мес 2019г: 397,190 млрд руб/ мсфо 411,178 млрд руб

Выручка 9 мес 2019г: 636,397 млрд руб

Выручка 2019г: 878,144 млрд руб/ мсфо 877,769 млрд руб

Прибыль от курсовой разницы – мсфо 2017г: 9,857 млрд руб

Убыток от курсовой разницы – мсфо 2018г: 66,403 млрд руб

Прибыль от курсовой разницы – мсфо 2019г: 45,485 млрд руб

( Читать дальше )

Норникель - в 2019 году увеличил чистую прибыль по МСФО на 95%, до $5,966 млрд

- 26 февраля 2020, 15:09

- |

ПАО «ГМК «Норильский никель» объявляет аудированные консолидированные финансовые результаты по МСФО за 2019 год.

- Консолидированная выручка увеличилась на 16% год-к-году, составив 13,6 млрд долл. США, за счет увеличения объемов производства всех ключевых металлов и роста цены на палладий и никель;

- Показатель EBITDA увеличился на 27% год-к-году до 7,9 млрд долл. США благодаря росту выручки, а также жесткому контролю за операционными расходами. Рентабельность EBITDA составила 58%. Негативное влияние на EBITDA оказали резервы в размере 190 млн долл. США, начисленные под закрытие отдельных металлургических мощностей на Кольском полуострове;

- Показатель EBITDA Быстринского ГОКа, запущенного в сентябре 2019 года в полную промышленную эксплуатацию, составил 349 млн долл. США;

- Объем капитальных вложений снизился на 15% до 1,3 млрд долл. США вследствие завершения в 2018 году ряда крупных инвестиционных проектов;

- Компания приняла инвестиционные решения о реализации таких стратегических проектов, как расширение Талнахской обогатительной фабрики (ТОФ-3) и развитие «Южного Кластера», а также оптимизировала конфигурацию комплексной экологической программы, приступив к активной фазе их реализации в первом полугодии 2020 года;

- Чистый оборотный капитал составил 1,0 млрд долл. США, что соответствуют среднесрочным целевым уровням;

- Свободный денежный поток составил 4,9 млрд долл. США, практически не изменившись относительно 2018 года;

- Соотношение чистого долга к показателю EBITDA по состоянию на 31 декабря 2019 года снизилось до 0,9x;

- Благодаря мероприятиям по оптимизации долгового портфеля денежные выплаты по процентам сократились на 17% год-к-году до 460 млн долл. США;

релиз

Норникель представит сильную отчетность - Альфа-Банк

- 25 февраля 2020, 15:32

- |

Мы ожидаем, что компания представит сильную отчетность на фоне роста средних цен реализации на никель и палладий.Красноженов Борис

Толстых Юлия

«Альфа-Банк»

Цены на никель находились на относительно высоких уровнях в связи с запретом на экспорт никеля из Идонезии в 2П19, тогда как цены на палладий подскочили на фоне роста дефицита на рынке палладия. По нашему прогнозу, EBITDA превысит уровень $8 млрд, что должно отразиться дивидендных выплатах.

Согласно нашему прогнозу, финальные дивиденды составят примерно $1,2 млрд, или около $8 на акцию, что в сочетании с ранее объявленными $3,6 млрд составит 9% дивидендной доходности по году. Цены на акции «Норникеля» подскочили на 47% в 2П19 и на 67% с июня 2019 г.

Мы прогнозируем дальнейший рост котировок на фоне переоценки компании по мультипликаторам компаний производителей металлов платиновой группы. Дефицит на глобальном рынке палладия превысил 1 млн унций в 2019 г., что эквивалентно примерно 10% годового потребления.

( Читать дальше )

Палладий, платина ГМК Норильский никель двадцать лет прошло и вот опять.

- 25 февраля 2020, 14:27

- |

В последнее время цены на палладий бьют рекорды. Такое уже было двадцать лет назад:

Конкуренция между платиной и палладием 1997 – 2003 годов.

Массовое производство платиновых автокатализаторов, снижающих токсичность автомобильного выхлопа, началось в 1970-х годах, и в настоящее время ими оснащены около 90 % автомобилей. Хотя появление автокатализаторов стало важнейшим технологическим прорывом, оно не оказало заметного влияния на цены – доминирующим фактором была привязка цен на платину к ценам на золото. Высокая стоимость платины стимулировала исследования возможных заменителей, в первую очередь, палладия – металла со схожими свойствами, но гораздо более дешевого. Однако долгое время применение палладия в автокатализаторах было незначительным. Ситуация изменилась к началу 1990-х годов, когда были преодолены технологические трудности с применением палладия в автокатализаторах. Первый бесплатиновый автокатализатор представлен компанией Ford в 1988 году. Это позволило палладию стать полноценным конкурентом платины в основной сфере применения платиновых металлов. В 1990-х годах палладий быстро вытеснял платину из данной отрасли. Если в 1990 году при производстве автокатализаторов было использовано платины почти в шесть раз больше, чем палладия, то с 1995 года палладий стал преобладать, а в 1999 году соотношение стало 4 к 1 в пользу палладия. «Десятилетие палладия» (1990 – 1999 гг.) совпало с периодом широкого распространения автокатализаторов во всем мире. Соответствующее увеличение спроса на платиновые металлы со стороны автомобильной промышленности почти целиком покрывалось за счет палладия, при относительно стабильных объемах применения платины. В физическом измерении использование МПГ в автокатализаторах за 10 лет увеличилось почти в 4 раза, а палладия – в 25 раз!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал