Высокодоходные облигации

Коротко о главном на 25.03.2020

- 25 марта 2020, 07:52

- |

- «Грузовичкоф-Центр» сообщил о начале размещения четвертого выпуска 30 марта 2020 года, уведомить об участии в размещении облигаций можно в системе boomerang

- «Ломбард «Мастер» зарегистрировал выпуск облигаций серии БО-П08 объемом 100 млн рублей

- «Иволга Капитал» в своем tg-канале сообщил по планах по размещению облигаций нового эмитента — «Калита»

- Совет директоров «КОМКОР» принял решение о размещении выпуска биржевых облигаций объемом 6,5 млрд рублей

- «СамараТрансНефть» допустило еще один дефолт — по выплате пятого купона облигаций серии БО-П02

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

- комментировать

- 418

- Комментарии ( 0 )

Коротко о главном на 24.03.2020

- 24 марта 2020, 07:38

- |

- «Грузовичкоф-Центр» сообщил о своевременном погашении первого выпуска биржевых облигаций

- «Кузина» выкупила в рамках добровольной оферты десять облигаций номиналом 10 тыс. рублей

- «Самара-ТрансНефть-Треминал» допустил технический дефолт по выплате купонного дохода биржевых облигаций серии БО-01

- «Астон.Екатеринбург» завершил размещение коммерческих облигаций серии КО-П07 объемом 159,1 млн рублей

- «ЭБИС» погасил выпуск коммерческих облигаций второй серии объемом 50 млн рублей

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

Коротко о главном на 23.03.2020

- 23 марта 2020, 07:30

- |

- «Дэни колл» выкупил 100 тыс. облигаций по цене 88,25% от номинала в рамках оферты

- «Самара-ТрансНефть-Треминал» установила ставку купона в размере 10% годовых по выпуску серии БО-01 на ближайшие полгода

- «Концерна «РОССИУМ» утвердил десятилетнюю программу облигаций объемом до 50 млрд рублей

- РА Эксперт подтвердило рейтинг «ФЭС-Агро» на уровне «ruBB+» со стабильным прогнозом

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

Немного о прогнозах по рынку ВДО

- 20 марта 2020, 13:02

- |

А закончить эту сумасшедшую неделю хотелось бы на веселой ноте. Благо один наш автор, предпочитающий называть себя лучшим аналитиком по версии его собственной мамы, поделился свежей порцией креатива.

Среди великанов и лилипутов, насекомых и прочей живности, в стране огромной, жил-был обычный народец. Средненький. Народец этот неплохо окопался на земле, где проживал. И все у народца этого было средненько, с переменным успехом. Конечно, заглядывали к ним за данью государевы люди, драли нещадно, а потом по копеечке выдавали обратно в качестве мер поддержки. Но к госзакупкам не пускали при том. Или вот частенько заявлялись народцы покруче да побольше и выдавливали средненьких с помощью мощного админресурса и дел уголовных с насиженных (и с большим трудом наработанных) рыночных ниш. Но вообще, говорю же — вот всё как у всех было — средненько...

Сказочные прогнозы по рынку ВДО

Коротко о главном на 20.03.2020

- 20 марта 2020, 07:25

- |

- «Дэни колл» зарегистрировал в НРД программу коммерческих облигаций на 10 млрд рублей. Эмитент определил цену выкупа облигаций в рамках третьей оферты на уровне 88,25% от номинала

- «Кировский завод» утвердил выпуск биржевых облигаций объемом 1 млрд рублей

- «Онлайн Микрофинанс» завершил первичное размещение, итоги – в ВДОграфе

- «Элемент Лизинг» установил ставку купона на последний год обращения облигаций серии БО-04 в размере 7,75% годовых, купоны квартальные

- «Мираторг Финанс» перешел из второго в третий уровень листинга Московской биржи

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

Коротко о главном на 19.03.2020

- 19 марта 2020, 10:03

- |

- «Кузина» отменила реорганизацию и связанную с ней оферту

- «Ред Софт» утвердил программу облигаций объемом до 1 млрд рублей с максимальным сроком погашения в 5 лет

- «СпецИнвестЛизинг» завершил размещение дебютного выпуска на 100 млн рублей

- «Детский мир» принял решение о досрочном погашении четвертного выпуска на 3 млрд рублей

- ЛК «Европлан» снова увеличил объем выпуска, готовящегося к размещению с августа 2016 года, с трех до пяти млрд рублей

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

Коротко о главном на 18.0.2020

- 18 марта 2020, 06:45

- |

- «Онлайн микрофинанс» установил ставку купона на первый год обращения в размере 13%, купоны ежемесячные. Размещение выпуска объемом 500 млн рублей начинается сегодня, 18 марта

- «ДелоПортс» планирует провести заочное собрание держателей облигаций 31 марта

- «О1 Груп Финанс» не выплатила инвесторам доход за 11-й купонный период

- «Эксперт РА» оставило «под наблюдением» статус рейтинга кредитоспособности «Эталон ЛенСпецСМУ» и «Лидер-инвест»

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

Коротко о главном на 17.03.2020

- 18 марта 2020, 05:25

- |

- «Трейдберри» понизил ставку купона на второй год обращения с 17% до 15% годовых, оферта по выпуску запланирована на 27 марта

- «Профит-концепт» на общем собрании владельцев облигаций продлили срок погашения с 5 до 8 лет. Ранее погашение выпуска планировалось 25 июня 2020

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

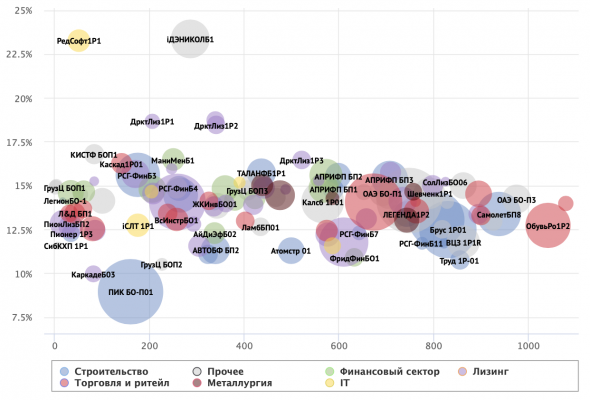

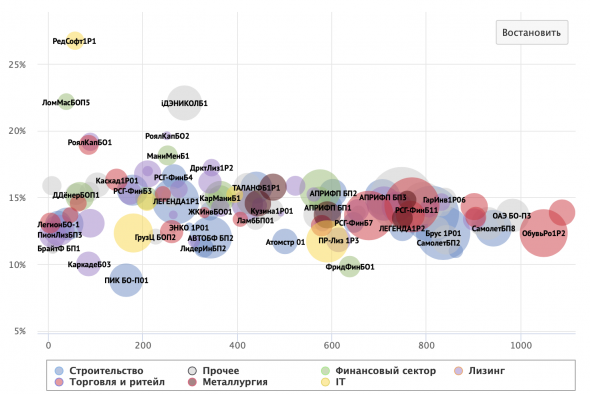

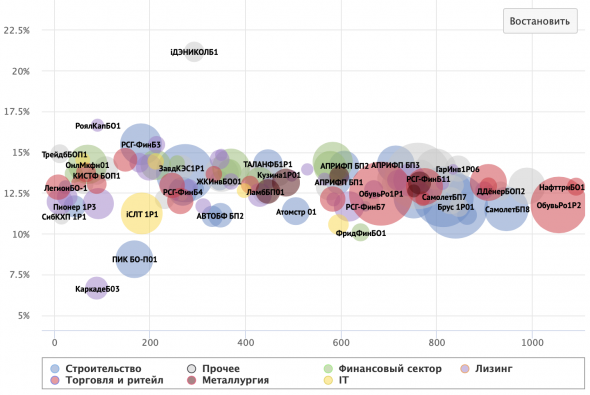

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

Коротко о главном на 16.03.2020

- 16 марта 2020, 11:04

- |

- «Грузовичкоф» зарегистрировал четвертый выпуск облигаций, бумаги включены в третий уровень котировального списка и сектор компаний повышенного инвестиционного риска

- АПРИ «Флай Плэнинг» направил заявление на регистрацию выпуска классических облигаций

- «Эбис» выкупил по оферте 18,9% объема выпуска серии КО-П04

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Коротко о главном на 13.03.2020

- 13 марта 2020, 08:02

- |

Планы, итоги эмитентов и размещения следующей недели:

- АПРИ «Флай Плэнинг» утвердил параметры выпуска облигаций объемом 1,5 млрд рублей

- «СпецИвестЛизинг» 17 марта начнет размещение дебютного выпуска объмом 100 млн рублей, ставка – 10,5% годовых на все три года обращения, купоны ежемесячные

- «Астон. Екатеринбург» 20 марта начнет размещение седьмого выпуска коммерческих облигаций объемом 159,1 млн рублей. Потенциальные покупатели – Экспобанк и его клиенты

- «Дядя Дёнер» завершил размещение второго выпуска объемом 50 млн рублей во второй день торгов

- «Инград» разместил выпуск объемом 15 млрд рублей за первый день торгов

- «Брусника» также успешно дебютировала на рынке – выпуск объемом 4 млрд рублей был выкуплен инвесторами в полном объеме за один день

Подробнее о событиях и эмитентах на Boomin.ru

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал