Василий олейник

Дело табак или Ай Ти Инвест просит в ДУ

- 25 июля 2015, 22:51

- |

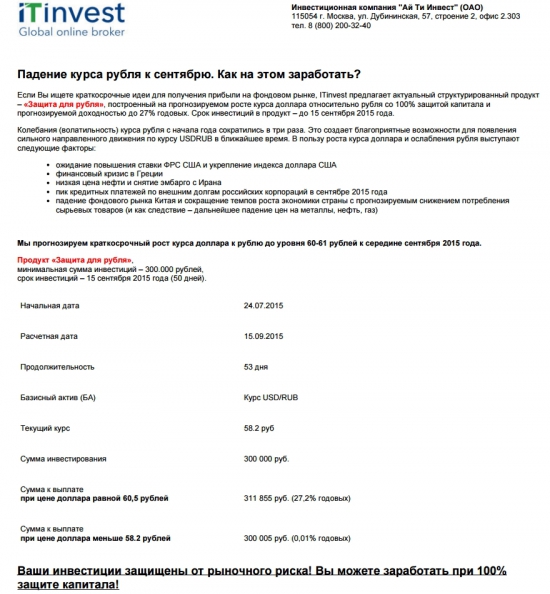

В чем смысл предложения я так и не понял. Почему брокеру не дать мне 16.09.2015 прибыль в зависимости от успешности прогноза без моих инвестиций? В чем подвох данной операции если брокер гарантирует доход 100%?

Также смею освежить память коллеге и вспомнить как оба «эксперта» Ай Ти Инвест слили на ЛЧИ 2014. Василий Олейник и Дмитрий Сухов соответственно.

ПС. Если кто-то давал в ДУ брокеру напишите комент или ЛС, СПС за внимание.

- комментировать

- 134

- Комментарии ( 31 )

Премаркет. Сегодня у российского рынка есть шансы немного подрасти.

- 23 июля 2015, 09:11

- |

Для российского фондового рынка сегодня складывается нейтральный внешний фон, единственный негатив, это цены на нефть, которые после вчерашнего падения, сегодня неохотно восстанавливают позиции, впрочем и причин для восстановления пока нет. Меж тем, американский конгресс сегодня попытается пойти против президента и заблокировать соглашение с Ираном, хотя вряд ли это получится, голосов скорее не хватит. В азиатской сессии сегодня царит оптимизм, растут все индексы без исключения. Японский фондовый рынок обновил сегодня 15-летний максимум.

На валютном рынке американский доллар второй день подряд немного теряет свои позиции, что сегодня поддерживает все драгоценные металлы. Ключевая валютная пара евро-доллар пока торгуется выше отметки 1.09 и сегодня у неё есть шансы пробить вверх отметку 1.10. Парламент Греции в четверг большинством голосов принял второй пакет законопроектов, которые являются условием для начала формальных переговоров с кредиторами по соглашению о выделении стране финансовой помощи. Новый раунд переговоров начнётся в пятницу.

( Читать дальше )

На ближайшие пару месяцев про инвестиции в акции лучше забыть. Зарабатывать можно и на другом.

- 22 июля 2015, 14:03

- |

Пока греческая тема сошла с радаров, а ситуацию на китайском фондовом рынке властям удалось временно стабилизировать, в фокусе внимания до конца июля будет сезон корпоративных отчётностей в США. Первые отчёты компаний оказались весьма позитивные, но поддержать фондовые индексы за океаном они не смоги. Поскольку фондовые рынки всегда живут только будущим, а не настоящим, никто из инвесторов сейчас не смотрит на текущие прибыли компаний, они уже давно заложены в ценах акций. Всех интересуют только будущие оценки и прогнозы самих компаний, а они уже не столь оптимистичные.

Меж тем, старт сезона отчётности в США совпал с обновлением исторического максимума по индексу высоких технологий NASDAQ и индексу широкого рынка SP500. Если отчёты крупнейших банков США не разочаровали инвесторов, то вышедшие за последние сутки отчёты, таких шести гигантов, как IBM, Verizon, United Technologies, Apple, Microsoft и Yahoo сильно огорчили инвесторов. Даже несмотря на хорошую выручку акции компании Apple, после отчёта рухнули почти на 7% и утащили за собой вниз не только отдельные компании, но и основные фондовые индексы в Азии и в США. Инвесторам не понравился рост продаж и выручки всего лишь в одном сегменте – мобильных телефонов, в то время как спрос на другие “яблочные продукты” не оправдал ожидания. Даже сама компания немного ухудшила свои прогнозы на следующие кварталы. Зато китайский конкурент HUAWEI наоборот уверенно завоёвывает рынок и потихоньку теснит Apple. Если у “Яблока” в ближайшие кварталы не будет новых прорывных продуктов, то на продаже одних телефонов им уже не вылезти, поэтому долгосрочным инвесторам нужно быть на чеку, и не такие гиганты терпели крах.

( Читать дальше )

Электронные деньги и платежи. Отличная инвестиция в PayPal после отделения от eBay.

- 22 июля 2015, 10:53

- |

Меж тем, количество убыточных IPO в США бьёт новые рекорды, а индекс высоких технологий NASDAQ и индекс SP500 обновляют свои исторические максимумы. Не за горами повышение ставки в США. Повторится ли обвал 2000-го или 2008-го года? Какие акции и сектора могут стать защитными? Стоит ли сейчас покупать золото и другие драгоценные металлы, которые рухнули до 5-летнего минимума и что будет с рублём до конца года?

Я люблю нефть :)

- 21 июля 2015, 23:13

- |

Полгода назад выкладывал вот эту картинку по уровням безубыточности нефтяных компаний (которая внизу)

( Читать дальше )

Премаркет. Самый лучший пока актив – это американский доллар.

- 20 июля 2015, 09:11

- |

Для российского фондового рынка в понедельник сложился нейтральный внешний фон и есть шанс, что за последние три недели старт новой рабочей пятидневки пройдёт в позитивном ключе. Каких либо важных данных по макроэкономике сегодня нет, впрочем и вся предстоящая неделя будет не очень насыщенна статистикой, поэтому всё внимание инвесторов будет приковано к сезону корпоративных отчётов в США. Сегодня днём свой отчёт предоставит банк Morgan Stanley, а поздно вечером выйдет отчёт IBM. Стоит отметить, что драйвером роста сезон отчётности в США вряд ли станет, весь позитив итак уже заложен в ценах, поэтому на хороших отчётах мы чаще будем видеть фиксацию по факту, а на плохих, просто коррекцию.

Главным драйвером роста всех фондовых рынков на прошедшей неделе стала Греция. По мере разрешения ситуации и ухода рисков рынки почти ежедневно отыгрывали ростом любые позитивные заявления, но теперь и этот фактор уже в ценах. На чём будут расти фондовые рынки дальше, вопрос пока остаётся открытым. Если две недели назад эксперты инвестиционной компании «Ай Ти Инвест» своим клиентам советовали покупать страх и заходить в акции, то теперь пришло время частично или полностью фиксировать все покупки. Потенциал роста до конца июля остался весьма не большой, максимум 3% по российским индексам, а новые риски коррекции будут только расти.

( Читать дальше )

Сильно расти пока не на чем.

- 16 июля 2015, 09:25

- |

Внешний фон для российского фондового рынка сегодня немного негативный. В первые часы торгов российский рублёвый индекс ММВБ может потерять в пределах 0.4%, а валютный индекс РТС до 1%. Несмотря на возможное восстановление позиций, закрывать день российские индексы, с высокой вероятностью, также будут на отрицательной территории или без существенных изменений.

Парламент Греции сегодня принял пакет мер, необходимых для одобрения кредиторами программы финансовой помощи, впрочем этого стоило ожидать. Меж тем, в стране начались массовые беспорядки и похоже наметился раскол в правящей партии “СИРИЗА”. В ближайшие дни явно стоит ждать перестановок в правящих кругах, впрочем нельзя исключать и отставку самого премьер-министра. Вобщем временный транш помощи Греция получит, чтобы заплатить по своим долгам за июнь и июль, а что дальше пока не понятно. Весь позитив, какой он мог быть, уже заложен в ценах, а вот негативные сюрпризы могут запросто привести к серьёзной коррекции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал