SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ВЫКУП АКЦИЙ

О текущей ситуации по выкупу акций РН-Холдинг

- 07 ноября 2013, 22:03

- |

6 ноября Роснефть выставила добровольное предложение по приобретению акций РН-Холдинга (бывш ТНК-БП Холдинга) по давно известной цене: 64 руб за обыкн. акцию и 55 руб. за привилегированную акцию.

Надо сказать, что крупные и мелкие минориратии хоть и требовали оферту от Роснефти сразу после приобретения ею ТНК-БПХ, но мало кто остался довольным предложенной ценой. Так как среди миноритарных акционеров оказались крупные западные фонды, то удалось к процессу решения этого вопроса привлечь даже премьера и Президента, который заявил о недопустимости отъема акций у миноритариев помимо их воли.

Кроме того, миноритарии подали в суд на Роснефть на предмет обязательного выкупа акций РНХ по цене приобретения у мажоров.

Суд первой инстанции иск отклонил и подана апеляция

В это ситуации Сечин принял для меня довольно неожиданное решение.

Примерно неделю назад стало известно что почти 10% обыкн акций РНХ были проданы Роснефтью неаффилированным лицам на сумму 95 млрд. руб., или по 64 руб за акцию. Таким образом, акционеры Роснефти потеряли на этой сделке примерно столько-же, так как РН ранее приобрела эти акции в 2 раза дороже. Зачем это было сделано?

( Читать дальше )

Надо сказать, что крупные и мелкие минориратии хоть и требовали оферту от Роснефти сразу после приобретения ею ТНК-БПХ, но мало кто остался довольным предложенной ценой. Так как среди миноритарных акционеров оказались крупные западные фонды, то удалось к процессу решения этого вопроса привлечь даже премьера и Президента, который заявил о недопустимости отъема акций у миноритариев помимо их воли.

Кроме того, миноритарии подали в суд на Роснефть на предмет обязательного выкупа акций РНХ по цене приобретения у мажоров.

Суд первой инстанции иск отклонил и подана апеляция

В это ситуации Сечин принял для меня довольно неожиданное решение.

Примерно неделю назад стало известно что почти 10% обыкн акций РНХ были проданы Роснефтью неаффилированным лицам на сумму 95 млрд. руб., или по 64 руб за акцию. Таким образом, акционеры Роснефти потеряли на этой сделке примерно столько-же, так как РН ранее приобрела эти акции в 2 раза дороже. Зачем это было сделано?

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 10 )

Путин: правительство РФ не допустит нарушения прав миноритариев ТНК-BP

- 02 октября 2013, 18:25

- |

Копипаст:

http://ria.ru/economy/20131002/967324606.html

Правительство не допустит того, чтобы контрольный акционер произвел какие-то действия, направленные на то, чтобы нарушить права миноритарных акционеров и забрать вашу собственность по тем ценам, которые не соответствуют рынку, заявил Путин.

© РИА Новости. Алексей Никольский | Купить иллюстрацию

( Читать дальше )

http://ria.ru/economy/20131002/967324606.html

Правительство не допустит того, чтобы контрольный акционер произвел какие-то действия, направленные на то, чтобы нарушить права миноритарных акционеров и забрать вашу собственность по тем ценам, которые не соответствуют рынку, заявил Путин.

© РИА Новости. Алексей Никольский | Купить иллюстрацию

( Читать дальше )

Роснефть определила цену добровольного предложения

- 30 сентября 2013, 10:48

- |

Совет директоров Роснефти установил цену добровольного предложения владельцам акций РН-Холдинга: в размере 67 рублей за одну обыкновенную акцию и 55 рублей за одну привилегированную акцию ОАО «РН Холдинг».

Буду предъявлять или продам на бирже по 54,5

Буду предъявлять или продам на бирже по 54,5

Фармстандарт: коэффициент выкупа акций

- 28 сентября 2013, 03:32

- |

Стали известны результаты голосования по вопросу выделения безрецептурного бизнеса.

Кворум общего собрания: 88,2896 %.

Результаты: ЗА – 94,9010 %; ПРОТИВ – 2,5703% ВОЗДЕРЖАЛСЯ – 2,5286%.

Таким образом, имеют право предъявить к выкупу владельцы 13,97% акций (против+не голосовавшие).

ЧА эмитента на 30.06.2013 составляют примерно 30128 млн руб. Акционерное общество по закону (ст.76 п.5 Закона об акционерных обществах) может выкупить акции на сумму не более чем 10% от ЧА, т.е. на 3128 млн руб.

Акций 37 792 603, т.е. могут быть предъявлены к выкупу 5283 тыс штук на сумму (*2180)=11517 млн руб.

Таким образом, минимальный коэффициент выкупа составит 27,2%

Буду предъявлять.

Кворум общего собрания: 88,2896 %.

Результаты: ЗА – 94,9010 %; ПРОТИВ – 2,5703% ВОЗДЕРЖАЛСЯ – 2,5286%.

Таким образом, имеют право предъявить к выкупу владельцы 13,97% акций (против+не голосовавшие).

ЧА эмитента на 30.06.2013 составляют примерно 30128 млн руб. Акционерное общество по закону (ст.76 п.5 Закона об акционерных обществах) может выкупить акции на сумму не более чем 10% от ЧА, т.е. на 3128 млн руб.

Акций 37 792 603, т.е. могут быть предъявлены к выкупу 5283 тыс штук на сумму (*2180)=11517 млн руб.

Таким образом, минимальный коэффициент выкупа составит 27,2%

Буду предъявлять.

Акции "РН Холдинга" взлетели более чем на 10% на новостях о выкупе "Роснефтью" долей миноритариев

- 27 сентября 2013, 14:43

- |

Москва. 27 сентября. ИНТЕРФАКС — Акции «РН Холдинга» (MOEX: TNBP) (бывшая

ТНК-ВР) взлетели в пятницу более чем на 10% на новостях о том, что «Роснефть»

(MOEX: ROSN) по поручению правительства выкупит доли миноритарных акционеров

дочерней компании.

На «Московской бирже» (MOEX: MOEX) обыкновенные акции «РН Холдинга» к 14:25

МСК выросли до 59,5 рубля (+10,2%), «префы» — до 49,2 рубля (+11,8%).

Выступая на инвестиционном форуме в Сочи, премьер-министр РФ Дмитрий

Медведев предложил «Роснефти» показать пример цивилизованного подхода к решению

проблем, в частности с миноритарными акционерами бывшей ТНК-ВР, с которой

столкнулась «Роснефть».

«Такая проблема существует?» - спросил Д.Медведев, обернувшись к президенту

( Читать дальше )

ТНК-ВР) взлетели в пятницу более чем на 10% на новостях о том, что «Роснефть»

(MOEX: ROSN) по поручению правительства выкупит доли миноритарных акционеров

дочерней компании.

На «Московской бирже» (MOEX: MOEX) обыкновенные акции «РН Холдинга» к 14:25

МСК выросли до 59,5 рубля (+10,2%), «префы» — до 49,2 рубля (+11,8%).

Выступая на инвестиционном форуме в Сочи, премьер-министр РФ Дмитрий

Медведев предложил «Роснефти» показать пример цивилизованного подхода к решению

проблем, в частности с миноритарными акционерами бывшей ТНК-ВР, с которой

столкнулась «Роснефть».

«Такая проблема существует?» - спросил Д.Медведев, обернувшись к президенту

( Читать дальше )

Уралкалий приостанавливает программу buy-back

- 30 июля 2013, 11:04

- |

Сегодня на совете директоров принято решение о приостановлении программы выкупа собственных акций в связи с изменением конъюктуры рынка удобрений. Компания прогнозирует снижение цен на хлористый калий более чем на 25%. Компания прогнозирует сохранение объемов выручки за счет увеличения сбыта, но существенное сокращении рентабельности и чистой прибыли. Рентабельность по EBITDA Уралкалия была самой высокой в отрасли — 71%. По текущей рыночной цене $5,5, P/E=10.1, P/S=4.1, EV/EBITDA=8.34.

UPD: На совете директоров также стало известно, что компания отказывается от работы по экспортным продажам через БКК. Продавать будет только через собственную Уралкалий- Трейдинг.

UPD2: «Вхождение в капитал „Уралкалия“ в 2010 году стало стратегической, долгосрочной инвестицией „Нафта Москва“. Мы видим фундаментально сильные характеристики калийной отрасли и сохраняем уверенность в росте данного рынка, что делает инвестиции в „Уралкалий“ исключительно привлекательными», — заявила А.Колончина, чьи слова приводятся в заявлении «Нафта Москвы».

UPD: На совете директоров также стало известно, что компания отказывается от работы по экспортным продажам через БКК. Продавать будет только через собственную Уралкалий- Трейдинг.

UPD2: «Вхождение в капитал „Уралкалия“ в 2010 году стало стратегической, долгосрочной инвестицией „Нафта Москва“. Мы видим фундаментально сильные характеристики калийной отрасли и сохраняем уверенность в росте данного рынка, что делает инвестиции в „Уралкалий“ исключительно привлекательными», — заявила А.Колончина, чьи слова приводятся в заявлении «Нафта Москвы».

Как заработать на выкупе акций Ростелекома?

- 16 июля 2013, 21:52

- |

Внеочередное общее собрание акционеров Ростелекома в виде заочного голосования прошло 26 июня. По результатам голосования было принято решение о реорганизации оператора путем присоединения к нему Инвестиционной компании связи (Связьинвест) и еще 20 других компаний, ранее аффилированных со структурой из Ростелекома и Связьинвеста.

По закону владельцы обыкновенных и привилегированных акций Ростелекома имеют право требовать выкупа своих акций. Основанием для этого является голосование на ВОСА против реорганизации либо отказ от этого голосования. На выкуп имеют право только те, кто находился в реестре акционеров Ростелекома по состоянию на 15 мая 2013 года.

Судя по протоколу ВОСА, в голосовании приняли участие акционеры, владеющие 61,6% обыкновенных и привилегированных акций. Непосредственно за реорганизацию Ростелекома проголосовали 97,7% участников собрания. Соответственно, держатели 39,82% акций теперь могут направлять требования о выкупе в течение 45 дней после проведения ВОСА. Расчеты с акционерами будут производиться 30 дней после истечения срока подачи требования.

( Читать дальше )

По закону владельцы обыкновенных и привилегированных акций Ростелекома имеют право требовать выкупа своих акций. Основанием для этого является голосование на ВОСА против реорганизации либо отказ от этого голосования. На выкуп имеют право только те, кто находился в реестре акционеров Ростелекома по состоянию на 15 мая 2013 года.

Судя по протоколу ВОСА, в голосовании приняли участие акционеры, владеющие 61,6% обыкновенных и привилегированных акций. Непосредственно за реорганизацию Ростелекома проголосовали 97,7% участников собрания. Соответственно, держатели 39,82% акций теперь могут направлять требования о выкупе в течение 45 дней после проведения ВОСА. Расчеты с акционерами будут производиться 30 дней после истечения срока подачи требования.

( Читать дальше )

Еще соображения по ситуации в Фармстандарте

- 12 июля 2013, 10:00

- |

В продолжение поста http://smart-lab.ru/blog/129541.php

Напомню, что в августе ФС вынесет на ВОСА 2 вопроса: реструктуризация (выделение отдельного бизнеса), влекущего обязанность выкупить акции у несогласных по 75 статье ФЗ об АО по цене 2180 руб. (определена СД) за бумагу и одобрение сделки с заинтересованностью по покупке Bever Pharmaceutical.

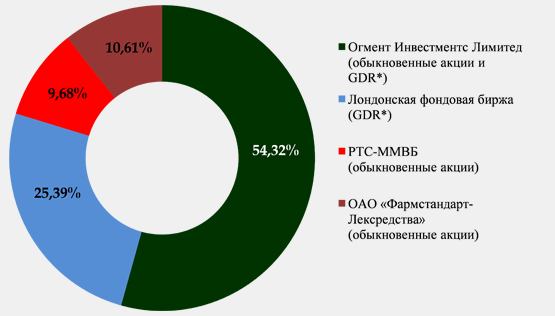

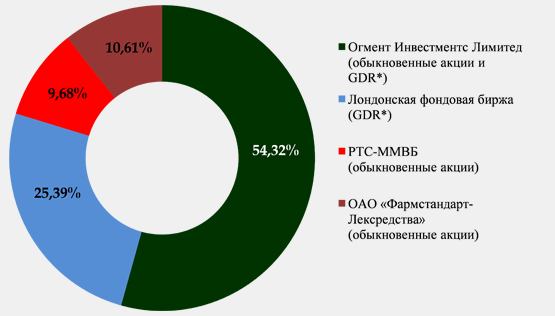

Что такое сделка с заинтересованностью? Это сделка, в положительнои решении которого заинтересованны аффилированные лица самого ФС. По ФЗ об АО при сумме сделки более 2% от активов такая сделка может быть принята только общим собранием акционеров, при этом группа заинтересованных лиц не участвует в голосовании. Таким образом, исходя из структуры акционеров ФС:

решение будет приниматься примерно 35% миноритарных акционеров за вычетом акций, которые уже были выкуплены (на 5,3 млрд руб успели).

Полагаю, что крупные акционеры будут голосовать за реструктуризацию, но против покупки Bever Pharmaceutical (почти наверняка контора левая), а значит последняя сделка не состоится. Для скептиков хочу напомнить, что Роснефть не смогла провести через ГОСА ТНК-БПХ ни одну сделку с заинтересованностью.

( Читать дальше )

Напомню, что в августе ФС вынесет на ВОСА 2 вопроса: реструктуризация (выделение отдельного бизнеса), влекущего обязанность выкупить акции у несогласных по 75 статье ФЗ об АО по цене 2180 руб. (определена СД) за бумагу и одобрение сделки с заинтересованностью по покупке Bever Pharmaceutical.

Что такое сделка с заинтересованностью? Это сделка, в положительнои решении которого заинтересованны аффилированные лица самого ФС. По ФЗ об АО при сумме сделки более 2% от активов такая сделка может быть принята только общим собранием акционеров, при этом группа заинтересованных лиц не участвует в голосовании. Таким образом, исходя из структуры акционеров ФС:

решение будет приниматься примерно 35% миноритарных акционеров за вычетом акций, которые уже были выкуплены (на 5,3 млрд руб успели).

Полагаю, что крупные акционеры будут голосовать за реструктуризацию, но против покупки Bever Pharmaceutical (почти наверняка контора левая), а значит последняя сделка не состоится. Для скептиков хочу напомнить, что Роснефть не смогла провести через ГОСА ТНК-БПХ ни одну сделку с заинтересованностью.

( Читать дальше )

О ситуации в Фармстандарте

- 11 июля 2013, 09:56

- |

2 дня назад как гром среди ясного неба прозвучала информация о покупке ФС доселе никому неизвестной сингапурской Bever Pharmaceutical за внушительную сумму 630 млн долл. Вчера в ходе телефонной конференции руководством ФС была озвучена информация, что эта компания с 2013 года является владельцем эксклюзивных долгосрочных контрактов на производство субстанций для арбидола и афобазола (каким образом???) и что раньше ФС покупал такие компоненты дорого у других производителей. Аналитик БКС Бобровская оценивает ее выручку в 50 млн долл.Такая компания, конечно, 630 млн долл. стоить не может. Кроме того, ФС намеревается выделить безрецептурный бизнес в отдельную структуру и вывести его акции на биржу. Выручка такого бизнеса по результатам 2012 составила бы 12,7 млрд руб. (четверть продаж «Фармстандарта»), а показатель EBITDA — 4,5 млрд руб, показатель EBITDA всей компании — 13,2 млрд руб.Акции выделяемого бизнеса будут распределены пропоорционально среди акционеров ФС. Компания объясняет смысл выделения повышением капитализации самого ФС, так как компания недооценена рынком. У несогласных выкупят акции по 2180 (закрытие реестра было задним числом -5 июля) согласно отчета независимого оценщика.

( Читать дальше )

( Читать дальше )

Ростелеком. Выкуп.

- 10 июня 2013, 15:12

- |

Счастливые обладатели бумаг Ростелекома на 15 мая 2013 могут подать их на выкуп после 26 июня. 45 дней будет на подачу заявления и в течении 30 дней после этого периода, будет произведен выкуп. То есть до 11 сентября вся процедура будет закончена.

Цены выкупа :

АО — 136,05 рубля

АП — 95,24 рубля

В случае если совокупная ст-ть предъявленных и подлежащих выкупу акций превысит 10% стоимости чистых активов Общества, то акции будут выкупаться пропорционально.

Цены выкупа :

АО — 136,05 рубля

АП — 95,24 рубля

В случае если совокупная ст-ть предъявленных и подлежащих выкупу акций превысит 10% стоимости чистых активов Общества, то акции будут выкупаться пропорционально.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал