ВДО

«ГрузовичкоФ» освоил 50 млн рублей третьего выпуска облигаций

- 21 августа 2019, 13:08

- |

Мувинговая компания отчиталась об освоении привлеченных средств: в 20,9 млн рублей обошлась организация маркетинговых мероприятий, направленных на привлечение внимания к сервису «ГрузовичкоФ», 4,6 млн рублей пошло на брендирование транспорта, 1,4 млн рублей — на оформление страховых полисов КАСКО и ОСАГО. Затраты на обслуживание автопарка составили 3,1 млн рублей. Также за счет инвестиций на 20 млн рублей уменьшились обязательства за лизинг автомобилей.

Автопарк всех компаний, работающих под брендом «ГрузовичкоФ», на 30 июня превысил 1,5 тыс. машин. Из них 40% оформлены по лизинговым программам, которые руководство старается закрывать досрочно. Так, средства от второго облигационного займа пошли на выкуп из лизинга 100 автомобилей. Это позволяет компании экономить на ежемесячном лизинговом платеже около 1 млн рублей, с учетом купонной выплаты по облигациям.

Напомним, третий выпуск ценных бумаг «ГрузовичкоФ-Центр» (RU000A100FY3) был размещен на Мосбирже 2 месяца назад. Объем выпуска — 50 млн рублей. Номинал облигации — 10 тыс. рублей. Ставка купона — 15% годовых, установлена на 2 года обращения выпуска из трех. Выплаты осуществляются ежемесячно. Безотзывная оферта состоится в июне 2021 г., погашение выпуска — в июне 2022 г.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

Облигации "Электрощит-Стройсистема" добавлены в портфели PRObonds #1 и #2

- 21 августа 2019, 08:21

- |

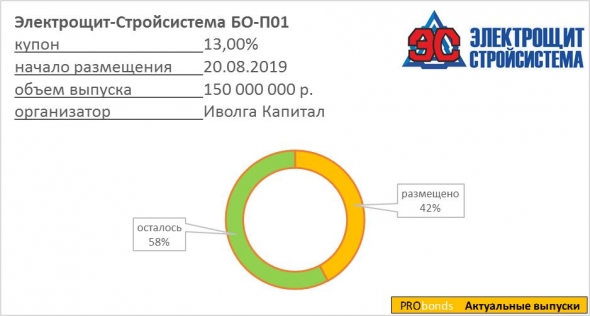

За первый день размещения облигаций ООО «Электрощит-Стройсистема» инвесторы приобрели их на сумму 63,26 млн.р., на 42% от суммы выпуска.

В портфелях PRObonds #1 и #2 «Электрощит» займет по 5% от активов, вытеснив на эту величину облигации любого из выпусков «АгроЭлиты». Размещение «Электрощита» займет еще около 1 недели. И неделя на замену у тех, кто придерживается структуры наших портфелей, есть.

( Читать дальше )

Коротко о главном на 21.08.2019

- 21 августа 2019, 07:24

- |

- «Левенгук» утвердило параметры выпуска второго выпуска биржевых облигаций;

- «Автобан-Финанс» планирует выпуск коммерческих облигаций;

- «ЭкономЛизинг» определился с датой первичного размещения;

- Новый выпуск «Еврохим» зарегистрирован биржей и включен во второй уровень котировального списка;

- «Калужская сбытовая компания» открыла кредитную линию на 500 млн рублей сроком на 1 год, в обеспечение исполнения обязательств компания предоставила собственные акции в размере 50%+1 и имущество компании;

- «ДелоПортс» выкупило 49,99% уставного капитала контейнерного терминала «НУТЭП»;

- «Ред Софт» заключил договор с «ЦЕРИХ Кэпитал Менеджмент» о стабилизации цен на облигации;

- «Агронова-Л» поручилось за дочернюю компанию перед Сбербанком

Подробнее о главных событиях дня читайте в обзоре.

Коротко о главном на 20.08.2019

- 20 августа 2019, 10:23

- |

- «ОВК Финанс» увеличили срок обращения выпуска биржевых облигаций серии БО-01, понизили ставку купона и увеличили периодичность выплаты купонного дохода и все это при семи поручителях;

- «Электрощит-Стройсистема» начали первичное размещение дебютного выпуска;

- «Левенгук» обсуждает возможность размещение еще одного выпуска биржевых облигаций;

- «БКЗ финанс» сообщили о совершении нескольких крупных сделок.

Подробности читайте в ежедневном обзоре на сайте.

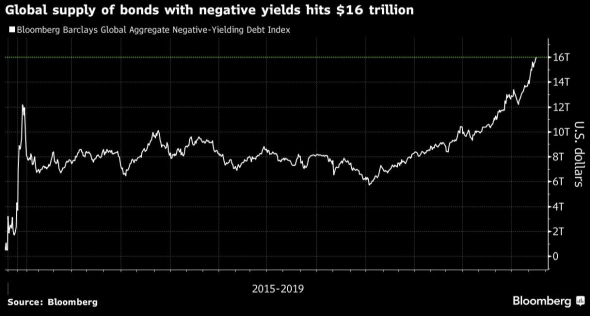

И снова о долгах с отрицательными ставками. Теперь их уже 16 трлн.долл.

- 20 августа 2019, 08:19

- |

При этом, скорее всего, золото, которое должно бы являться бенефициаром процесса удешевления денег, уже подорожало на опережение. Не будет странным, если сейчас оно или остановится, или будет дешеветь. Золото проигрывает тем же самым гособлигациям. Если деньги дешевеют, то облигации на удешевление реагируют линейно: их доходности также снижаются / их цены растут. Соответственно, инвесторы считают предсказуемой игру по покупке длинных долгов, когда каждый пункт снижения доходности влечет умноженное на количество лет число пунктов прироста цены. Интересная ситуация, когда драгметалл проигрывает в инвестпредпочтениях 100-летним облигациям с околонулевыми ставками.

( Читать дальше )

Финансы «ТаксовичкоФ», запуск в Казахстане и освоение инвестиций

- 20 августа 2019, 07:38

- |

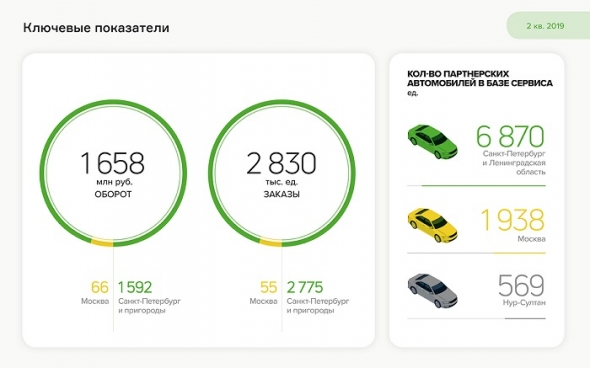

За последние полгода произошло немало важных событий: компания «Транс-Миссия» разместила на бирже облигации, «ТаксовичкоФ» вышел в столицу Казахстана, где намерен стать лидером среди служб такси, сервис работает над запуском в других городах Казахстана и над выходом в страны Азии, увеличивается количество привлеченного транспорта. Эти и многие другие факторы оказали влияние на работу компании. Как именно — читайте в нашем обзоре.

Ключевые тезисы:

- «ТаксовичкоФ» — международный сервис заказа такси, который представлен в Санкт-Петербурге, Ленинградской области, Москве и Нур-Султане.

- Оборот сервиса с учетом водителей-партнеров по итогам 1-го полугодия 2019 г. снизился на 14%, до 1,7 млрд руб., операционная прибыль — на 4%, до 45 млн руб. Темп снижения прибыли удалось сократить за счет нового подхода к управлению автопарками.

( Читать дальше )

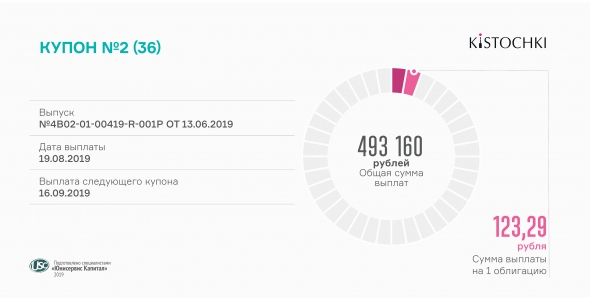

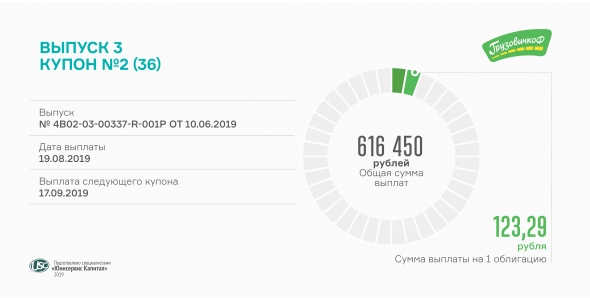

Второй купон выплатят «Кисточки» и «ГрузовичкоФ» 19 августа

- 19 августа 2019, 15:21

- |

Номинал облигаций обоих эмитентов — 10 тыс. рублей. Срок обращения выпусков — по 3 года. Ставка ежемесячного купона — 15% годовых.

Часть инвестиций «Кисточки» направили на студию в Московской области, открытие которой ожидается в скором времени. В данную студию уже началась запись по специальной цене на маникюр.

Отметим также, что на минувших выходных первых гостей приняла студия KISTOCHKI в Санкт-Петербурге на Ленинском проспекте.

( Читать дальше )

Агентское вознаграждение «Первого ювелирного» растет

- 19 августа 2019, 12:46

- |

Согласно бухгалтерской отчетности ООО «ПЮДМ» за 6 месяцев 2019 года, показатель вырос с 46 до 60 млн рублей, на 25,6% по сравнению с январем-июнем 2018 года.

На рост выручки прежде всего оказала влияние высокая активность трейдера: всего за первое полугодие 2019 года компания выполнила поручения от предприятий, потребляющих драгоценные металлы на 1260 кг золота, на сумму более 3,8 млрд руб. Финансовый долг с начала года не изменился и представлен облигационным займом на сумму 116,4 млн рублей.

Напомним, что в мае прошлого года «Первый ювелирный — драгоценные металлы» вышел на долговой рынок с дебютным выпуском биржевых облигаций (RU000A0ZZ8A2). Ставка купона после первого года обращения была пересмотрена и установлена на уровне 15% годовых до ближайшей оферты в мае 2020 года.

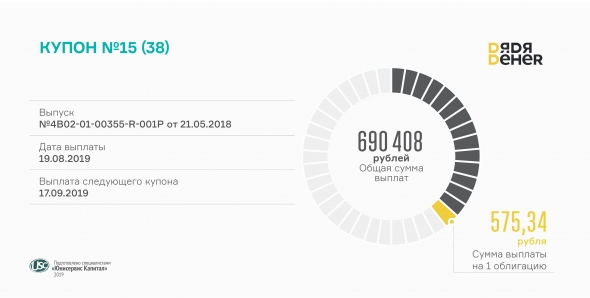

«Дядя Дёнер» сегодня выплатил 15-й купон

- 19 августа 2019, 09:41

- |

Сумма выплат на одну облигацию составляет 575,34 рубля при номинале одной бумаги 50 тыс. рублей. Всего компания выплатила свыше 690 тыс. рублей. Ставка купона сохранится на уровне 14% до безотзывной оферты в мае 2020 года.

Трехлетний выпуск объемом 60 млн рублей (RU000A0ZZ7R8) был размещен в середине 2018 года. В обращении находится 1200 биржевых облигаций. Купон выплачивается каждые 30 дней. Частичное досрочное погашение выпуска будет осуществлено по следующему графику: 33% от номинальной стоимости — в дату окончания 36 купонного периода (09.05.2021), еще 33% — через месяц. Завершится погашение 08.07.2021.

По итогам июля объем вторичных торгов облигациями «Дядя Дёнер» составил 5 млн рублей, а средневзвешенная цена достигла максимальной отметки в 102,45% от номинала.

( Читать дальше )

Прогнозы. Возврат к надуванию

- 19 августа 2019, 09:14

- |

- Биржевая обстановка истекшей недели – обстановка апатии и скепсиса участников рынка по отношению к рисковым активам, в первую очередь, к мировым акциям. Однако, начиная с прошлого четверга эти настроения сопровождаются ростом большинства фондовых рынков (российский – одно из заметных исключений). На фоне дешевеющих денег, рынкам несложно вернуться к росту. Поскольку, каков бы ни был настрой инвесторов, ликвидность куда-то необходимо направлять. Акции – один из популярных вариантов.

- Так что подъем, в частности, американских индексов акций, который многими трактован как отскок, предваряющий новую фазу коррекции, обещает получить хорошее продолжение.

- Остаются две неоднозначные товарные истории: нефть и золото. Более вероятно, что нефть тоже испытала на себе апатичные спекулятивные продажи. В таком случае котировки могут достаточно быстро оказаться выше 60 долл./барр. по Brent. Однако нефтяные цены находятся под технологическим давление. Возможно, уже и 65-70 долл./барр. – высокие цены.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал