ВДО

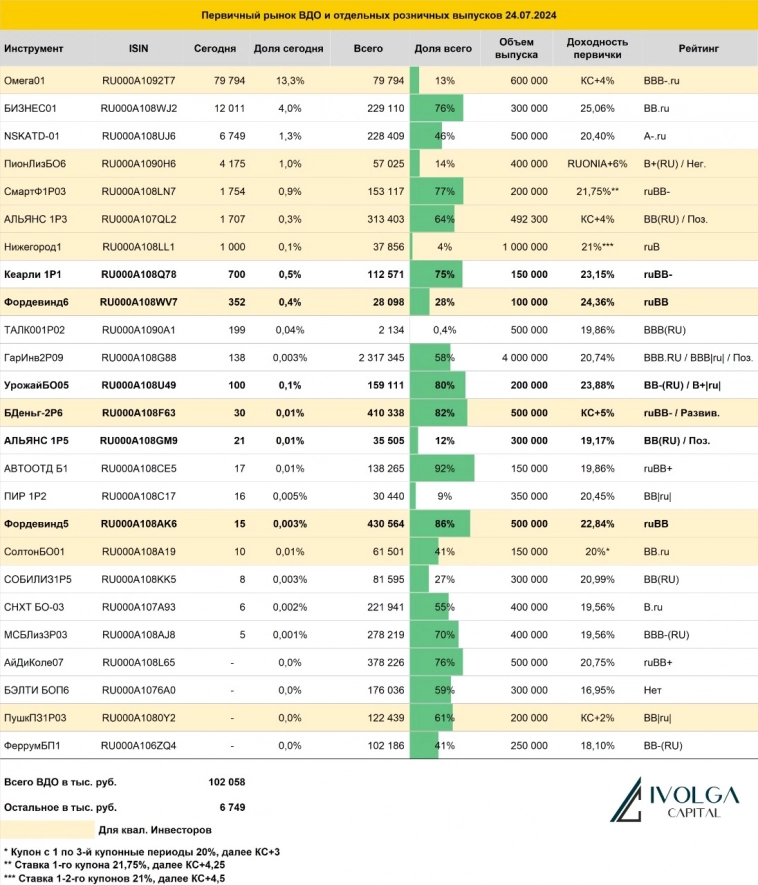

Итоги первичных размещений ВДО и некоторых розничных выпусков на 24 июля 2024 г.

- 24 июля 2024, 18:34

- |

- комментировать

- Комментарии ( 0 )

Главное на рынке облигаций на 24.07.2024

- 24 июля 2024, 11:33

- |

- «Омега» сегодня начинает размещение облигаций серии БО-01 со сроком обращения 3,5 года объемом 600 млн рублей. Ставка 1-го купона установлена на уровне 20% годовых. Ставки последующих купонов будут определяться по формуле: «ключ» плюс 4% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Финам». Эмитент имеет кредитный рейтинг BBB-.ru со стабильным прогнозом от НКР.

- Московская биржа зарегистрировала трехлетние облигации ГК «Самолет» серии БО-П14 объемом 10 млрд рублей. Регистрационный номер — 4B02-14-16493-A-001P. Бумаги включены в Первый уровень котировального списка. 1 августа эмитент планирует провести сбор заявок квалифицированных инвесторов на выпуск. Ориентир ставки купона — «ключ» плюс не более 3% годовых. Купоны ежемесячные. Техразмещение запланировано на 6 августа. Организатор — банк «Синара». Эмитент имеет кредитный рейтинг А+(RU) со стабильным прогнозом от АКРА.

( Читать дальше )

Итоги торгов за 23.07.2024

- 24 июля 2024, 10:27

- |

Коротко о торгах на первичном рынке

23 июля стартовало размещение двух выпусков.

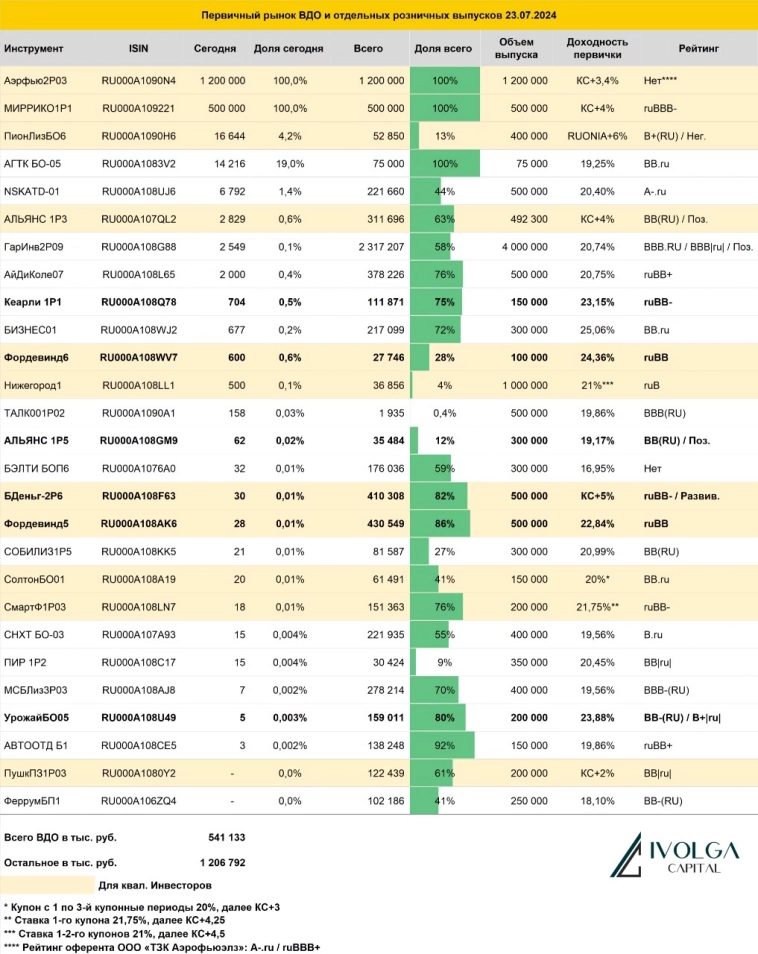

МИРРИКО БО-П01 объемом 500 млн рублей был полностью размещен в первый день торгов за 581 сделку, средняя заявка 860, 6 тыс. рублей.

Аэрофьюэлз-002Р-03 объемом 1, 2 млрд рублей был полностью размещен в первый день торгов за 1 284 сделки, средняя заявка 934, 6 тыс. рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 427 выпускам составил 855,1 млн рублей, средневзвешенная доходность — 18,75%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 23 июля 2024 г.

- 23 июля 2024, 18:36

- |

Главное на рынке облигаций на 23.07.2024

- 23 июля 2024, 11:41

- |

- «Аэрофьюэлз» сегодня начинает размещение среди квалифицированных инвесторов трехлетних облигаций серии 002Р-03 объемом 1,2 млрд рублей. Регистрационный номер — 4B02-03-29449-H-002P. Ставка 1-го купона установлена на уровне 19,4% годовых. Ставки последующих купонов будут определяться по формуле. Купоны ежеквартальные. Сбор заявок на выпуск прошел 18 июля. Организаторы — Газпромбанк и ИФК «Солид». Эмитент имеет кредитный рейтинг A-.ru со стабильным прогнозом от НКР.

- «Миррико» сегодня начинает размещение трехлетних облигаций серии БО-П01 на 500 млн рублей. Регистрационный номер — 4B02-01-00153-L-001P. Ставка 1-го купона установлена на уровне 20% годовых. Ставки последующих купонов будут определяться по формуле. Купоны ежеквартальные. По займу предусмотрены ковенанты. Организатор — Совкомбанк. Эмитент имеет кредитный рейтинг ruBBB- со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Итоги торгов за 22.07.2024

- 23 июля 2024, 11:38

- |

Коротко о торгах на первичном рынке

22 июля стартовало размещение десятилетних облигаций Пионер-Лизинг серии 02 (Пионер-Лизинг БО6) объемом 400 млн рублей. В первый день торгов было размещено 36 млн 206 тыс. (9,05% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 427 выпускам составил 1064,3 млн рублей, средневзвешенная доходность — 18,42%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Ждём волну дефолтов?

- 22 июля 2024, 20:15

- |

Год назад ЦБ поднял ключевую ставку с 7,5% до 8,5%, а в Августе уже начался период высоких ставок когда ЦБ поднял ставку ещё раз сразу до 12%. После этого всего за несколько месяцев мы добежали до 16% в Декабре. Тут мы и находимся сейчас.

Для низкомаржинального и/или сильно закредитованного бизнеса ситуация сейчас печальная. Бум размещения флоатеров с верой бизнеса во всё хорошее (в то, что ЦБ скоро снизит ключевую ставку) обернётся существенным ростом процентных расходов.

Сейчас разговор не о тех компаниях, что у всех на слуху. Условная АФК Система $AFKS и её закредитованные дочки вроде Сегежи $SGZH, эти истории обсуждали не раз. С интересом наблюдаем чем там всё закончится.

Разговор о мелком и среднем бизнесе, компании которые набирали кредиты в банках под плавающую ставку (а сейчас таких кредитов более половины) и/или занимали через облигации (аналогичная ситуация, выпуски с плавающей ставкой преобладают с конца прошлого года)

Ситуация у них уже сейчас критическая. Вот точно такая же как в Сегеже, где проценты по кредитам в два раза выше чем операционная прибыль, только головной компании нет которая помогает деньгами.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 22 июля 2024 г.

- 22 июля 2024, 18:37

- |

Первичные размещения облигаций: план на неделю с 22.07 по 28.07.24

- 22 июля 2024, 13:08

- |

💰 Пионер-Лизинг: B+ негативный, флоатер ср. RUONIA (6) + 600, ежемес. купон, 10 лет, 400 млн.

Разбор эмитента и новой бумаги был вчера, выпуск – с нюансами, как технически, так и в плане рисков

🚛 Элемент Лизинг: A, купон 19% ежемес. (YTM~20,56%), 3 года, 1 млрд.

База по эмитенту – в разборе осеннего выпуска. Ожидания по общему росту финреза на свежем кредитном плече 2023 года пока особо не оправдались, но поскольку основная цель компании – поддержка Группы ГАЗ, а с точки зрения платежеспособности все в целом нормально, то особой проблемы тут в моменте не вижу (но следить надо, долговая нагрузка за последний год выросла очень существенно)

Параметры нового выпуска – не супер. По рейтинговой группе невысоко, к своему предыдущему выпуску RU000A108C58 премии нет. Свежий выпуск-почти близнец от ЛК Практики RU000A108Z77 (тоже с быстрым амортом, но флоатер ΣКС+275) выглядит поинтереснее. Плюс серийность – у Элемента это уже пятый выпуск за год и шестой с начала 2023

( Читать дальше )

Главное на рынке облигаций на 22.07.2024

- 22 июля 2024, 13:07

- |

- «Пионер-Лизинг» сегодня начинает размещение по закрытой подписке среди квалифицированных инвесторов десятилетних облигаций серии 02 объемом 400 млн рублей. Регистрационный номер — 4B02-01-00331-R. Ставка 1-го купона установлена на уровне 22,26% годовых. Ставки последующих купонов будут определяться исходя из значения срочной шестимесячной процентной ставки RUONIA плюс 6%. Купоны ежемесячные. Организатор — ИК «НФК-Сбережения». Компания имеет действующий кредитный рейтинг на уровне В+(RU) от АКРА.

- «Аэрофьюэлз» 23 июля начнет размещение среди квалифицированных инвесторов трехлетних облигаций серии 002Р-03 объемом 1,2 млрд рублей. Ставка купонов рассчитывается по формуле: ключевая ставка Банка России плюс 3,4% годовых. Купоны ежеквартальные. Сбор заявок на выпуск прошел 18 июля. Организаторы — Газпромбанк и ИФК «Солид». Эмитент имеет кредитный рейтинг A-.ru со стабильным прогнозом от НКР.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал