ВДО

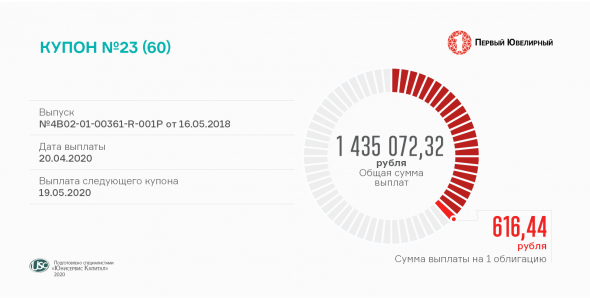

«ПЮДМ» выплатил 23-й купон по облигациям (RU000A0ZZ8A2)

- 20 апреля 2020, 12:03

- |

Выплата была перенесена со вчерашнего выходного дня на понедельник, 20 апреля.

Всего компания перечислила в НРД более 1,4 млн рублей в счет купонного дохода за 23-й период. Ставка — 15% годовых, действует до майской оферты. Купон выплачивается ежемесячно.

Объем торгов облигациями «ПЮДМ» по итогам марта составил 10,3 млн рублей, средневзвешенная цена показала небольшое снижение до 99,06% от номинала. Выпуск торговался каждый из 21 торгового дня в марте.

Напомним, «Первый ювелирный» привлекал капитал постепенно: размещение облигаций проходило с мая 2018 г. по апрель 2019 г. Всего в обращении находится 2328 ценных бумаг номиналом по 50 тыс. рублей. Общий объем — 116,4 млн рублей. До погашения осталось 3 года и 1 месяц.

- комментировать

- Комментарии ( 0 )

Скептически о нефти, рубле и акциях. Спокойно – об облигациях

- 20 апреля 2020, 07:39

- |

Чтобы оценить успех сделки ОПЕК+ по снижению нефти, достаточно взглянуть на нефтяные графики. Лучше на сорт WTI. В отличие от Brent, которая сейчас котируется в диапазоне 25-30 долл./барр., WTI продолжает падать, опустившись уже до 15 долл./барр. Спред между сортами достиг рекордных 45% (если считать американскую нефть в ценах североевропейской). Это невзирая на масштабное закрытие работающих буровых установок в США. Как раз вынужденное сокращение добычи в США должно остановить падение нефтяных котировок. Но маховик падения из-за избытка нефти здесь и сейчас пока не остановлен. И вот здесь впору задуматься уже о котировках самой Brent. Чтобы американской нефти приблизиться к ним, придется вырасти на 80%. Сомнительно. Спред цен, который мы имеем сегодня, тоже слишком велик. Путь наименьшего сопротивления – снижение Brent.

WTY, источник profinance.ru

Окажет ли оно давление на рубль? Видимо, да. Пары USD|RUB и EUR|RUB вернулись значениям полуторамесячной давности. Однако остались выше ценовых разрывов первой декады марта. Нынешние 74 рубля за доллар и 80 – за евро можно оценивать как нижние значения в складывающихся диапазонах колебания валютных пар. Либо, оптимистично, как относительно равновесные. В пятницу 24 апреля Банк России, вероятно, снизит ключевую ставку, это дополнительный минус для устойчивости рубля.

( Читать дальше )

Коротко о главном на 20.04.2020

- 20 апреля 2020, 07:08

- |

- «Комкор» зарегистрировал выпуск облигаций объемом 6,5 млрд рублей на Санкт-Петербургской бирже. 9 апреля Банк России зарегистрировал выпуск компании с аналогичными параметрами

- «ГК «Самолет» внесло изменения в программу биржевых облигации серии 001Р

- «Управление отходами» продлило 6-й купон облигаций 1-й серии на три года

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Коротко о главном на 17.04.2020

- 17 апреля 2020, 08:02

- |

- «СофтЛайн Трейд» сегодня с 11 до 16 часов по московскому времени проведет сбор заявок инвесторов на участие в размещении выпуска 001Р-03 объемом 1-2 млрд рублей. Ориентир ставки купона — 11% годовых

- «Регион-Инвест» допустил технический дефолт по выплате 8-го купона по облигациям серии БО-03

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Выплата 22-го купона по 1-му выпуску биржевых облигаций ООО «Пионер-Лизинг»

- 16 апреля 2020, 17:14

- |

Сегодня, 16 апреля, состоялась очередная выплата купона по 1-му выпуску биржевых облигаций ООО «Пионер-Лизинг» (ПионЛизБП1). Размер выплат держателям облигаций составил 1 007 000 руб.

Основные параметры 1-го выпуска:

Ставка купона – 12,25% годовых.

Выплата купонов – каждые 30 дней (с возможностью реинвестирования процентов).

Номинальная стоимость облигации – 1000 руб.

Объем выпуска – 100 млн руб.

Срок обращения – 1800 дней (дата погашения 31.05.2023).

Указанные облигации застрахованы от снижения цены благодаря предусмотренному праву в любой месяц реализовать ценные бумаги самому эмитенту по цене не ниже номинала. Данное условие выпуска является уникальным для российского рынка и позволяет не беспокоиться о том, как вернуть сумму инвестирования до наступления срока погашения.

( Читать дальше )

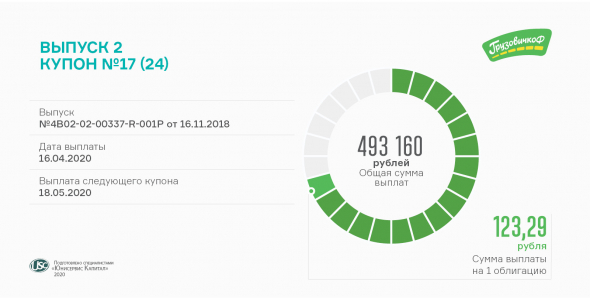

17-й купон по второму выпуску выплатит «ГрузовичкоФ»

- 16 апреля 2020, 15:15

- |

Выплата купонного дохода состоится сегодня в размере полумиллиона рублей. ISIN код облигаций: RU000A0ZZV03.

Размер купона — 15% годовых до погашения в ноябре текущего года. Выплаты на одну облигацию составляют 123,29 рубля в месяц. Выплата следующего купонного дохода перенесется с субботы, 16 мая, на понедельник, 18 мая.

Оборот облигаций второго выпуска «ГрузовичкоФ-Центр» в марте составил 6,3 млн рублей. Ценные бумаги торговались по самой высокой цене среди всех 18 выпусков ВДО, размещенных силами «Юнисервис Капитал». Средневзвешенная цена по итогам прошлого месяца составила 101,47%, снизившись на 4,48 п. п. относительно февраля.

Напомним, объем второго выпуска — 40 млн рублей. Размещение состоялось в ноябре 2018 г. Номинал облигации — 10 тыс. рублей. Срок обращения — 2 года. Купон выплачивается ежемесячно.

Коротко о главном на 16.04.2020

- 16 апреля 2020, 08:20

- |

- «Дэни колл» утвердил выпуск коммерческих облигаций объемом 100 млн рублей, бумаги будут размещены по закрытой подписки

- «Концессии водоснабжения» понизило ставку четвертого купона облигаций серии 04 с 10,75% до 9% годовых

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

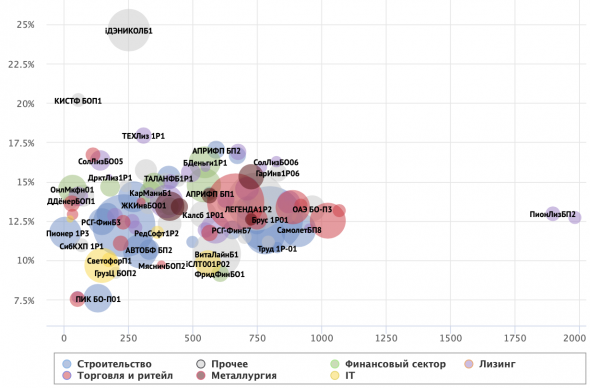

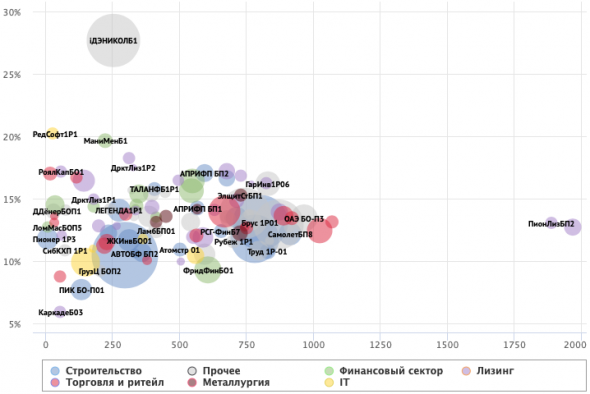

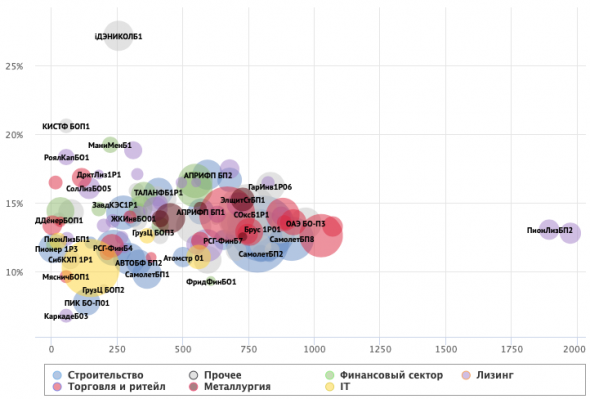

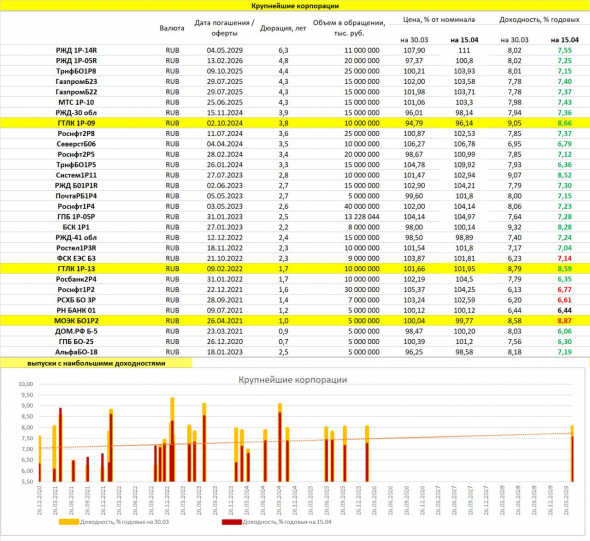

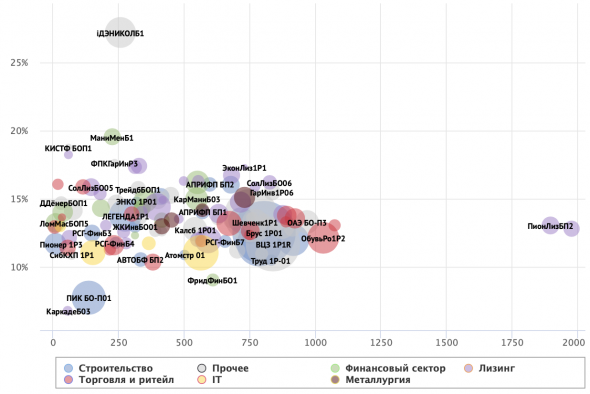

Доходности корпоративных облигаций, включая высокодоходный сегмент

- 16 апреля 2020, 08:16

- |

В России есть пара параллельных экономик. Первая – крупнейший бизнес. Вторая – бизнес поменьше. По крайней мере, это справедливо для облигационного рынка. Облигации крупнейших корпораций отыграли падение марта. И предлагают сдержанные доходности, в лучшем случае – до 8-9% годовых. Высокодоходный сегмент облигаций, т.е. сегмент малого, среднего, крупного бизнеса – это сразу +10% годовых к доходностям широкого рынка. Премия особенно заметна в выпусках с близкими офертами или погашениями. Высокодоходный сегмент воспринимается инвесторами как однородный и однородно высокорискованный. С чем можно поспорить. Компании здесь очень разные. Да, дефолтные риски в ходе серьезных кризисов сосредоточены в третьем уровне листинга. Тем, кто способен их оценить и избежать, рынок все еще предлагает высокую отдачу на вложенный капитал. Указывать пальцем на «плохие» и «хорошие» компании не буду. Высокодоходных сегмент – для тех, кто умеет разобраться сам.

( Читать дальше )

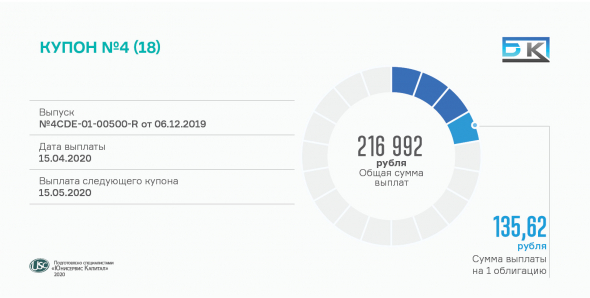

«БК» выплатил четвертый купон

- 15 апреля 2020, 14:25

- |

В НРД перечислен купонный доход для инвесторов по коммерческим облигациям новосибирского производителя пластмассовых изделий (RU000A1016T6).

Компания ежемесячно выплачивает более двухсот тысяч рублей в качестве инвестиционного вознаграждения, по 135,62 рубля на облигацию. Размер купона установлен на все 1,5 года обращения выпуска и составляет 16,5% годовых.

Коммерческие облигации ООО «БК» были размещены в декабре 2019 г. Объем выпуска — 16 млн рублей, номинал ценной бумаги — 10 тысяч рублей. Погашение назначено на июнь следующего года.

Напомним, в конце февраля представители компании побывали на выставке «Сибирская строительная неделя», с которой привезли усовершенствованные модели захватов для роботизированной линии и несколько приборов для контроля качества.

Также «БК» занимается подготовительными работами для запуска нового цеха, в котором будут установлены заказанные в Китае пресс-формы. Оборудование принято удаленно, по присланным образцам и видео. Первая-пресс-форма уже отправлена в Россию.

Коротко о главном на 15.04.2020

- 15 апреля 2020, 08:22

- |

- «Открытие холдинг» допустило второй подряд технический дефолт по выпуску БО-04, эмитент не исполнил обязательства по досрочному погашению облигаций

- «Концерн «Калашников» снизил ставку купона с 10,9% до 9,1% годовых

- «Управление отходами» сообщило о направлении заявления на регистрацию изменений в решение о выпуске облигаций

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал