ВДО

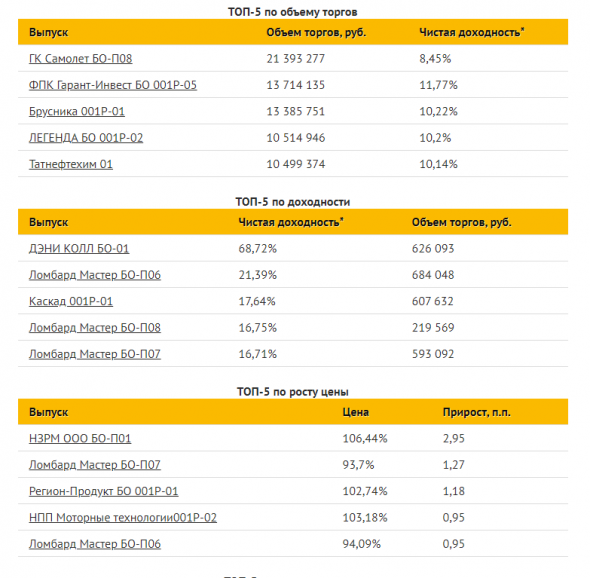

«Ламбумиз» выплатил инвесторам 16 купон

- 09 ноября 2020, 13:53

- |

Выплаты облигационерам начисляются по ставке 13,5% годовых, которая установлена до июля 2021г. Купонный доход за одну бумагу составляет 110,96 руб., за весь выпуск — 1 331 520 руб.

Напомним параметры займа БО-П01 (RU000A100LE3): общий объем — 120 млн руб., номинал бумаг — 10 тыс. руб., срок обращения — 5 лет или 60 купонных периодов продолжительностью 30 дней. Способ погашения займа — амортизация, начиная с 55-го купона (январь 2024г.) один раз в 2 месяца в размере 25% от номинальной стоимости облигаций.

Условиями эмиссии досрочного погашения бумаг по инициативе эмитента не предусмотрено. Ближайшая оферта по выпуску назначена на июль 2021 года. Тогда же может быть изменена ставка купона по облигациям.

В октябре бумаги ЗАО «Ламбумиз» участвовали в торгах на протяжении 22-х дней, за которые ими был сформирован оборот порядка 3,8 млн руб., что на 0,5 млн скромнее, чем месяцем ранее. Средневзвешенная цена увеличилась на 0,27 пункта и составляет 104,9% от номинала бумаг.

- комментировать

- Комментарии ( 0 )

«ПЮДМ» перечислил средства на выплату 3 купона по 2 выпуску

- 09 ноября 2020, 13:31

- |

Доход инвесторов рассчитывается и выплачивается ежемесячно по ставке 14% годовых, установленной до августа 2022г. Общая сумма выплат в октябре — 1 380 840 руб. (по 115,07 руб. на одну бумагу).

Второй выпуск биржевых облигаций ООО «ПЮДМ» серии БО-П02 (RU000A1020K7) был размещен на бирже 11 августа 2020г. Общий объем привлеченных инвестиций составляет 120 млн руб. бумагами номиналом 10 тысяч, срок обращения — 5 лет. Возможность досрочного погашения условиями эмиссии не предусмотрена. Ближайшая оферта назначена на август 2022г.

Октябрьский оборот облигаций 2-го выпуска эмитента составил 11,7 млн руб. (-6,6 к итогам сентября). Средневзвешенная цена выросла на 0,08 пункта, до 101,62% от номинальной стоимости.

ООО «Первый Ювелирный — Драгоценные Металлы» разработал специализированную площадку для торговли золотом Graam.ru. Пока ресурс работает в тестовом режиме, более подробно об этом и других новостях рынка золота — в нашем недавнем материале.

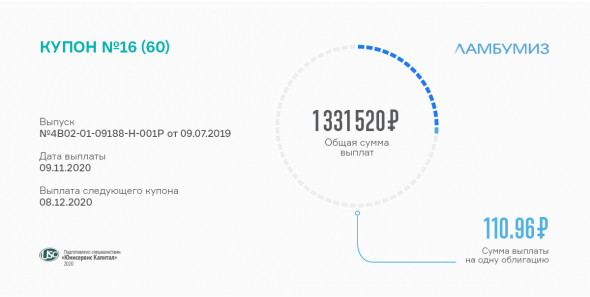

14 купон начислен по облигациям «Кузины»

- 09 ноября 2020, 11:42

- |

Всего в пользу инвесторов сеть кафе-кондитерских «Kuzina» перечислила 676 862,10 руб. из расчета 123,29 руб. на одну облигацию в номинале 10 тыс. руб.

Купонный доход по выпуску серии БО-П01 (RU000A100TL1) рассчитывается по ставке 15% годовых, которая установлена до сентября 2021г. включительно.

Данный облигационный заем объемом 55 млн руб. компания разместила на Московской бирже в сентябре 2019г. сроком на 4 года. Сейчас в обращении находятся 5490 бондов на общую сумму 54,9 млн руб. Еще 10 бумаг на сумму 100 тыс. руб. были погашены во время одной из прошедших оферт.

Начиная с апреля 2021г. начнется амортизационное погашение облигаций путем ежемесячного перечисления инвесторам 3,4% от номинала бумаг.

Зарегистрированный объем сделок с участием облигаций данного выпуска в октябре составил около 5,1 млн руб., что всего на 15 тыс. больше, чем месяцем ранее. Средневзвешенная цена увеличилась сразу на 0,93 п.п. и составила 103,82% от номинальной стоимости бондов.

Коротко о главном на 09.11.2020

- 09 ноября 2020, 10:27

- |

Оферта и регистрация новой программы:

- Сегодня «Пионер-Лизинг» начинает выкуп облигаций серии БО-П01. Срок предъявления бумаг — с 9 по 11 ноября 2020 г. Дата приобретения —7 декабря 2020 г.

- НРД зарегистрировал программу коммерческих облигаций КАО «АЗОТ» объемом 200 млн рублей.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

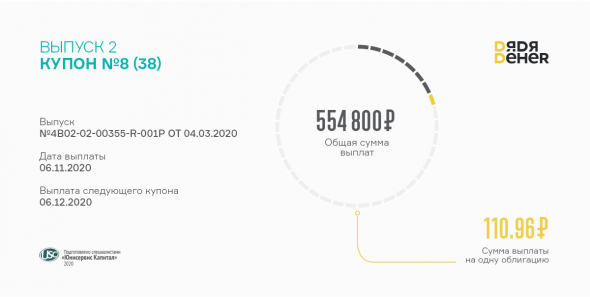

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 06.11.2020

- 06 ноября 2020, 14:45

- |

- «Татнефтехим» разместил дебютный выпуск облигаций серии 01 на 200 млн рублей за один день. Срок обращения выпуска составит один год. Ставка купона установлена на уровне 12,5% годовых, купоны ежемесячные.

- АПРИ «ФлайПлэнинг» получил рейтинг кредитоспособности на уровне ruB. Прогноз по рейтингу — стабильный.

- «ДЭНИ КОЛЛ» допустило дефолт по выплате пятого купона по биржевым облигациям серии БО-01. Объем неисполненных обязательств по выплате купонного дохода — 33 млн 660 тыс. рублей.

- «Охта Групп» получила кредитный рейтинг на уровне ruBB-. Прогноз по рейтингу — стабильный.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

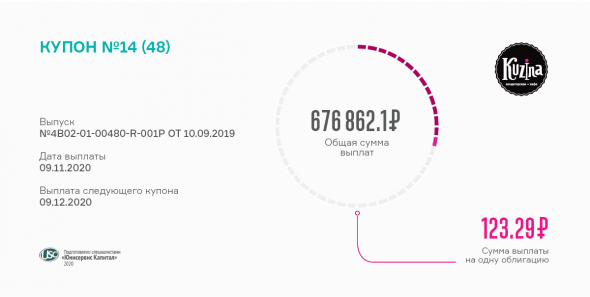

8 купон по 2 выпуску выплатил «Дядя Дёнер»

- 06 ноября 2020, 10:07

- |

Купонный доход начисляется по фиксированной ставке 13,5% годовых. На одну облигацию номиналом 10 тысяч инвесторы получают по 110,96 руб. Общая сумма перечислений составляет 554 800 руб.

Свой второй облигационный заем объемом 50 млн руб. компания разместила на бирже в марте 2020г. Серия выпуска — БО-П02 (RU000A101HQ3), срок обращения — 3 года и 2 месяца или 38 купонных периодов продолжительностью 30 дней.

Оборот по облигациям 2-й эмиссии за октябрь составил около 7,8 млн руб., что почти на 0,9 млн меньше, чем месяцем ранее. Средневзвешенная цена выросла до отметки 107,32% от номинала, на этот раз прибавив еще 2,1 пункта.

Сеть быстрого питания «Дядя Дёнер» эффективно развивает свое присутствие в регионах, открывая все новые локации. В компании отмечают, что все павильоны, открытые за последние 2 месяца сразу вошли в ТОП-20 сети по объемам выручки. Более подробно об этом мы писали ранее.

Аналитическая справка. Отраслевое сравнение МФО - эмитентов облигаций

- 06 ноября 2020, 08:46

- |

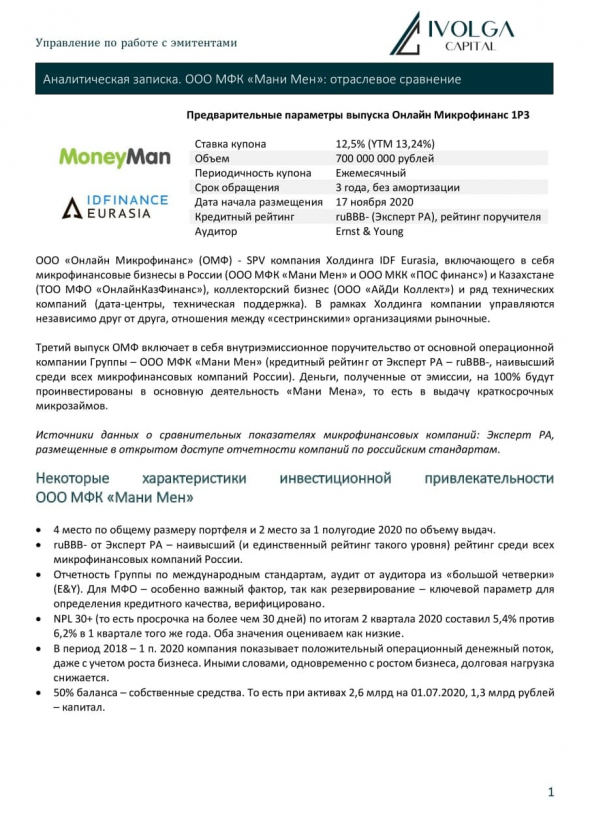

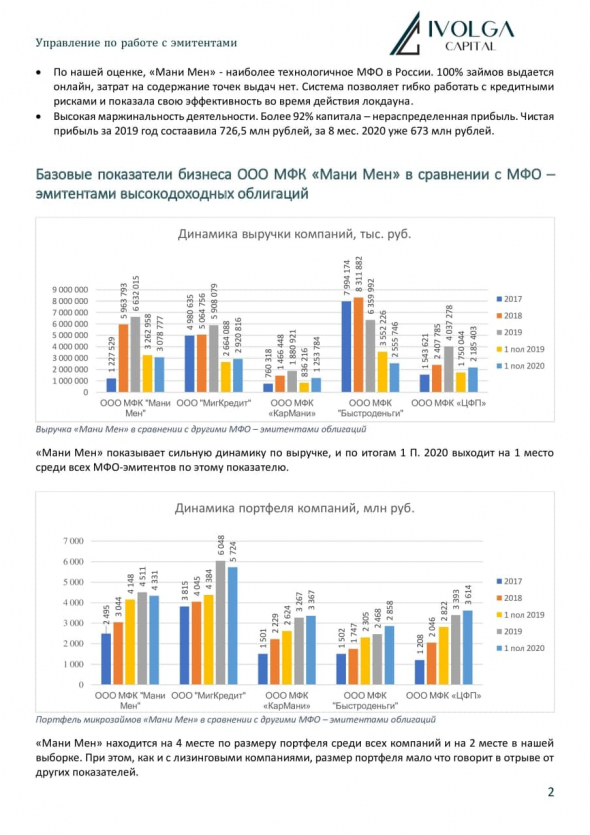

Вдохновившись недавним исследованием российских МФО от Angry Bonds/Николая Дадонова (http://angrybonds.com/gallery/%D0%9C%D0%A4%D0%9E%20Angry%20Bonds%20%D0%BE%D1%82%D1%87%D0%B5%D1%82.pdf), составили свой небольшой сравнительный анализ эмитентов облигаций от сектора микрофинансов. В центре — «Мани Мен» (российская часть холдинга IDF Eurasia), размещение облигаций которого намечено на 17 ноября (https://smart-lab.ru/company/ivolga_capital/blog/653560.php). Объекты для сравнения — «МигКредит», «КарМани», «Быстроденьги», ЦФП.

Считаем, что «Мани Мен» создал наиболее успешный бизнес, что отчасти подтверждается наиболее высоким для сектора рейтингом ruBBB- (Эксперт РА). Но плотность конкуренции в нашей выборке, исходя из финпоказателей, получается высокой.

( Читать дальше )

Выплачен 1-й купон по облигациям ООО «Сибирское стекло»

- 05 ноября 2020, 15:07

- |

Купонный доход по выпуску ежемесячный, зафиксированный на уровне 12,5% на весь срок обращения бондов. Для выплат инвесторам компания направила в НРД 1 284 250 руб. — по 102,74 руб. на одну бумагу номиналом 10 тыс.

Выпуск серии БО-П02 (RU000A1026R9) на общую сумму 125 млн руб. был размещен в рамках зарегистрированной эмитентом облигационной программы объемом до 750 миллионов рублей. Срок обращения займа — 5 лет. Начиная с 41-го купонного периода (февраль 2024г.) эмитент начнет ежемесячное амортизационное погашение бумаг в размере 5% от номинала.

За первый месяц вторичного обращения бумаги ООО «Сибстекло» участвовали в торгах 20 дней. Общий объем сделок с участием бондов данной серии — 65,28 млн руб. Средневзвешенная цена сформировалась на уровне 101,22% от номинала.

Если вы еще не успели ознакомиться с итогами размещения биржевых облигаций ООО «Сибирское стекло», можете сделать это прямо сейчас, перейдя по активной ссылке.

Коротко о главном на 05.11.2020

- 05 ноября 2020, 11:49

- |

Итоги размещений и кредитный рейтинг:

- «Татнефтехим» разместит дебютный выпуск облигаций серии 01 на 200 млн рублей 5 ноября. Срок обращения выпуска — один год. Ставка купона — 12,5% годовых, купоны ежемесячные.

- «Вита Лайн» закончила размещение пятилетних облигаций серии 001Р-02 объемом 500 млн рублей. Ставка купона установлена на уровне 9,75% годовых. Купоны ежеквартальные.

- ИТК «Оптима завершила размещение четырехлетних облигаций серии 001Р-01 объемом 65 млн рублей за один день торгов. Ставка купона установлена на уровне 15% годовых, купоны ежеквартальные.

- АКРА повысило кредитный рейтинг ПАО «Кировский завод» до уровня «BBB-(RU)» со стабильным прогнозом.

- Московская биржа включила облигации серии 001Р-04 ООО «СофтЛайн Трейд» в Сектор Рынка инноваций и инвестиций.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал