ВДО

Дефолт: что делать инвестору?

- 05 мая 2022, 08:57

- |

В последние месяцы тема дефолтов стала суперакутальной. Мы решили остановиться на ней подробнее, чтобы предостеречь владельцев облигаций от потенциальных ошибок и не допустить паники среди инвесторов при наступлении тех самых негативных сценариев в жизнедеятельности эмитентов ВДО, а также сориентировать, куда бежать, если вдруг от эмитента не пришли ожидаемые деньги.

Начнем с понятия дефолта. Дефолтом признается неисполнение эмитентом обязательств по облигациям сроком более 10 рабочих дней (если меньший срок не предусмотрен эмиссионными документами) или отказ от их исполнения в следующих случаях:

- выплата очередного процентного дохода (купона) по облигациям;

- погашение номинальной стоимости облигации (погашение части номинальной стоимости в случае, если погашение номинальной стоимости осуществляется по частям);

- исполнение обязательства по приобретению облигаций, если такое обязательство предусмотрено условиями выпуска (выкуп по оферте).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Коротко о главном на 05.05.2022

- 05 мая 2022, 08:52

- |

Итоги оферты, ставка купонов и кредитный рейтинг:

- «Пионер-лизинг» выкупил по оферте 497 облигаций серии БО-П01 на общую сумму 501,7 тыс. рублей. Цена приобретения — 100% от номинальной стоимости.

- «Л Си Пи Инвестор Сервисез», выполняющий функции ПВО по выпуску серии 001Р-01 ООО «Боржоми Финанс», на фоне появившейся информации о приостановке производства воды на двух заводах «IDS Боржоми Грузия» (входит в Rissa Investments Limited) направил запрос эмитенту с целью выяснить, как эти события повлияют на способность компании исполнять свои обязательства перед владельцами облигаций.

- Компания «Экспомобилити» установила ставку 1-го купона коммерческих облигаций серии КО-П03 на уровне 16% годовых. Ставка 2-го купона составит 15% годовых, 3-4-го купонов — 14% годовых. По займу предусмотрена годовая оферта.

( Читать дальше )

Скрипт первичного размещения облигаций МФК Быстроденьги 03 (ruBB, 150 м.р., 3 года, 1-4 купоны - 24%, 5-36 купоны - КС+5%)

- 04 мая 2022, 13:04

- |

5 мая стартует размещение выпуска облигаций МФК Быстроденьги 03

Основные параметры выпуска:

— эмитент: ООО МФК «Быстроденьги»

— кредитный рейтинг эмитента: ruBB (Эксперт РА), прогноз «стабильный»

— размер выпуска: 150 млн.р.

— срок обращения: 1 080 дней (3 года)

— периодичность купона: 30 дней

— ставка купона: 1-4 купонные периоды – 24% годовых, 5-36 купонные периоды – ключевая ставка Банка России плюс 5% (размер ключевой ставки определяется на дату за 5 рабочих дней до начала купонного периода)

— организатор выпуска: ООО ИК «Иволга Капитал»

— поручитель: ООО МКК «Турбозайм»

— закрытая подписка только для квалифицированных инвесторов

Скрипт для участия в первичном размещении облигаций МФК Быстроденьги 03:

— полное / краткое наименование: МФК Быстроденьги 03 / БДеньги-03

— ISIN: RU000A104SJ9

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

( Читать дальше )

Коротко о главном на 04.05.2022

- 04 мая 2022, 09:09

- |

Итоги оферты, дата размещения и новый выпуск:

- «ЮниМетрикс» выкупил в рамках оферты по соглашению с владельцами 652 облигации серии 01 на общую сумму 619,8 тыс. рублей. Цена приобретения — 95% от номинальной стоимости плюс накопленный купонный доход.

- МФК «Быстроденьги» завтра, 5 мая, начнет размещение трехлетнего выпуска облигаций серии 001P-01 объемом 150 млн рублей. Бумаги будут размещены по закрытой подписке среди квалифицированных инвесторов. Ставка 1-4-го купонов установлена на уровне 24% годовых. Ставка последующих купонов будет рассчитываться по формуле: ключевая ставка Банка России, действующая по состоянию на 5-й рабочий день, предшествующий дате начала купонного периода, плюс 5 п.п. Организатор — ИК «Иволга Капитал».

- Совет директоров ПО «Уральский оптико-механический завод имени Э.С. Яламова» (УОМЗ) утвердил выпуск десятилетних биржевых облигаций серии БО-04 объемом 3,5 млрд рублей. Бумаги будут размещены по открытой подписке. Предусмотрена возможность досрочного погашения облигаций по усмотрению эмитента.

( Читать дальше )

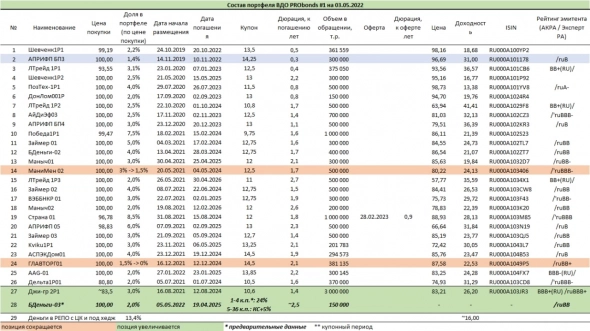

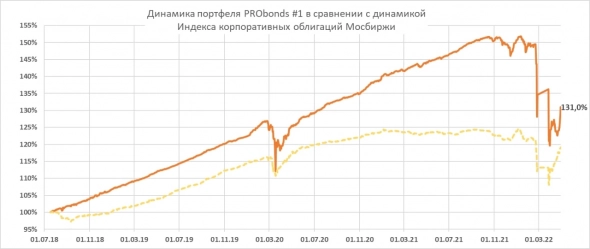

Портфель ВДО в апреле отскочил на 9% и 5 мая пополнится новым выпуском МФК Быстроденьги

- 03 мая 2022, 07:33

- |

Портфель ВДО PRObonds #1 резко отскочил вверх после объявления о снижении ключевой ставки в прошлую пятницу. Средняя доходность входящих в него облигаций снизилась до 26,4% (в конце марта – середине апреля достигали рекордных 33%).

С начала года портфель ВДО теряет 13%, а от своего минимума 31 марта вырос уже на 9%. Для сравнения, акции, по Индексу голубых фишек МосБиржи (полная доходность, включая дивиденды) на истекшей неделе тоже росли, но за апрель всё равно снизились на 10%, а с начала года остаются в минусе на 35%.

Если результат портфеля ВДО в 2018–2021 годах составлял усредненно 12,3% годовых, то за нынешний год ожидается всего около 0-2%. Это предполагает рост портфеля от сегодняшнего уровня примерно на 16-17% до конца года.

Об облигационных изменениях в портфеле.

( Читать дальше )

Новая реальность. Что ожидает отечественный фондовый рынок?

- 29 апреля 2022, 12:50

- |

- Как сохранить доверие к фондовому рынку у новых инвесторов?

- Какие инструменты альтернативных инвестиций будут востребованы в кризис?

- Какими станут защитные стратегии вне фондового рынка?

- Какие меры поддержки индустрии и инвесторов должно оказать государство?

Ответы на эти вопросы определим 18 мая на конференции «Финансовые продукты для розничных инвесторов».

( Читать дальше )

Коротко о главном на 29.04.2022

- 29 апреля 2022, 10:10

- |

Новый выпуск, итоги оферты и понижение рейтинга:

- Банк России зарегистрировал выпуск десятилетних облигаций «Пионер-Лизинг» серии 01 объемом 400 млн рублей. Регистрационный номер — 4-01-00331-R. Бумаги предназначены для квалифицированных инвесторов и будут размещены по закрытой подписке.

- «Автобан-Финанс» приобрел по оферте 127,24 тыс. облигаций серии БО-П01.

- «Автоэкспресс» приобрел по оферте 17,99 тыс. облигаций серии КО-П05.

- «Сэтл Групп» утвердил программу биржевых облигаций серии 002Р объемом до 100 млрд рублей включительно. В рамках бессрочной программы облигации смогут размещаться на срок до 10 лет.

- «Эксперт РА» понизил рейтинг кредитоспособности ООО «Калита» до уровня ruD, изменив прогноз на стабильный.

( Читать дальше )

Коротко о главном на 28.04.2022

- 28 апреля 2022, 11:44

- |

Итоги оферты, рейтинги, программа и дефолт:

- Московская биржа ввела в действие новую базу расчета индекса ВДО ПИР в связи с сообщением ООО «Калита» о неисполнении обязательств перед владельцами облигаций. Новый состав базы расчета будет действовать в период с 27 апреля 2022 г.

- Московская биржа зарегистрировала программу биржевых облигаций серии 001P МФК «Вэббанкир» объемом 3 млрд рублей. Регистрационный номер — 4-00606-R-001P-02E. В рамках бессрочной программы облигации могут размещаться на срок до 10 лет.

- «Эксперт РА» присвоил рейтинг кредитоспособности «Новосибирскому заводу резки металла» (НЗРМ) на уровне ruBB- со стабильным прогнозом.

- «СофтЛайн Трейд» выкупил по оферте 185,86 тыс. облигаций серии 001Р-04 на общую сумму 156,3 млн рублей.

( Читать дальше )

Портфель ВДО от дна марта вырос на 6%

- 28 апреля 2022, 08:20

- |

Портфель высокодоходных облигаций PRObonds #1 вернулся к заметному восстановлению.

Его результаты 2018-2020 годов – выше 14% годовых, в 2021 году – 7,6%. А накопленный убыток 2022 года сократился до -15,8%. От своего дна, достигнутого 31 марта, портфель вырос за неполный месяц на 6%.

Средняя доходность к погашению входящих в портфель облигаций составила на вчера 29,6%. С одной стороны, прецедентная премия к широкому рынку корпоративных облигаций сохраняется. С другой, еще недавно доходность превышала 32%.

( Читать дальше )

Коротко о главном на 27.04.2022

- 27 апреля 2022, 09:10

- |

Ставки купонов, дефолты и частичное досрочное погашение:

- ТК «Нафтатранс плюс» установила ставку 32-го купона облигаций серии БО-02 на уровне 15% годовых.

- «СофтЛайн Трейд» установил цену приобретения по оферте облигаций серии 001Р-04 не выше 85% от номинала. Выкуп бумаг будет проходить сегодня, 27 апреля. Период предъявления облигаций к выкупу был установлен с 20 по 26 апреля. Количество приобретаемых облигаций — не более 500 тыс. штук. Агентом по приобретению выступит Газпромбанк.

- «Калита» допустила дефолт при выплате 6-го купона по облигациям серии 001Р-03 на 1,6 млн рублей. Причина неисполнения обязательств — отсутствие денежных средств в необходимом объеме. У владельцев облигаций наступило право требовать от эмитента досрочного погашения бумаг.

- ОР (прежнее название — «Обувь России», входит в OR GROUP) допустила дефолт при выплате 20-го купона облигаций серии 001Р-03 на сумму 4,725 млн рублей, а также по выплате 5-го купона облигаций серии 002Р-02 на 1,366 млн рублей. Причина неисполнения обязательств — отсутствие на расчетном счете эмитента денежных средств в необходимом размере. По обоим выпускам у владельцев облигаций наступило право требовать от эмитента досрочного погашения бумаг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал