ВДО

Коротко о главном на 26.05.2022

- 26 мая 2022, 11:03

- |

Параметры выпуска и новый эмитент:

- Компания «ВУШ» зарегистрировала программу облигаций на Московской бирже. В рамках бессрочной программы облигации могут размещаться на срок до 10 лет.

- «Инград» 27 мая начнет размещение десятилетнего выпуска облигаций серии 002P-03 объемом 10 млрд рублей. Датой окончания размещения станет 10-й рабочий день со дня начала размещения или дата размещения последней облигации выпуска. Регистрационный номер — 4B02-03-50020-A-002P. Бумаги включены в Первый уровень котировального списка. Номинальная стоимость одной бумаги — 1000 рублей. Ставка 1-2 купонов установлена на уровне 15,31% годовых. По выпуску предусмотрены оферты с исполнением 27 мая 2026 г. и 23 мая 2029 г. Организатор — Московский кредитный банк.

- УОМЗ 31 мая с 11:00 до 15:00 по московскому времени проведет сбор заявок на десятилетние облигации серии БО-04 объемом до 3,5 млрд рублей. По выпуску через три года предусмотрена оферта. Ориентир ставки 1-го купона — ключевая ставка Банка России плюс спред 175-225 базисных пунктов (б. п.). Сбор заявок инвесторов пройдет по спреду к ключевой ставке. Ставка 1-6-го купонов плавающая, привязана к значению ключевой ставки ЦБ, рассчитываемой каждый день, плюс спред. При этом значение ключевой ставки берется за 14-й день, предшествующий дате расчета. Размещение пройдет среди квалифицированных инвесторов, минимальный объем заявки — 1,4 млн рублей. Организаторы — Совкомбанк и Новикомбанк. Техразмещение запланировано на 3 июня на Московской бирже.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Облигации Максима Телеком. Когда что-то пошло не так

- 26 мая 2022, 08:25

- |

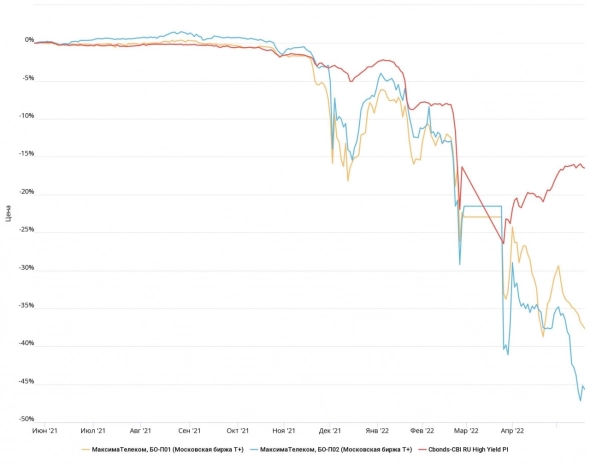

Динамика цен облигаций Максимы Телеком в сравнении с динамикой ценового индекса Cbonds Hight Yield

Облигации Максимы Телеком сейчас являются одними из самых доходных на российском рынке, и точно самыми доходными в рейтинговом сегменте BBB.

Мы выделяем три основные причины снижения цен: ухудшение финансового состояния компании, неопределённость будущих проектов и потенциальные проблемы с рефинансированием текущего долга

Ещё в декабре 2021 года АКРА понизило рейтинг компании с BBB+(RU) со «стабильным» прогнозом до BBB(RU) изменив прогноз на «негативный». Среди причин агентство указывало то, что сценарий по снижению долговой нагрузки за счёт продажи доли в ООО «МТ-Технологии» реализовался лишь частично. В 2021 году компания продала долю в дочерней компании ООО «МТ-Технологии» (рекламный сегмент бизнеса), получив 2 125 млн. рублей. Вопреки ожиданиям агентства компания не воспользовалась возможностью выкупить по колл-опциону второй выпуск облигаций на сумму 2,5 млрд руб. «По факту порядка 40% суммы, полученной от продажи доли, было направлено на выплату дивидендов, остальная часть — на инвестиции в развитие бизнеса, финансирование оборотного капитала, а 500 млн руб. были направлены на погашение кредитов и займов.» Подобные действия по мнению агентства значительно повлияют на уровень долговой нагрузки: «В результате на конец 2021 года отношение скорректированного общего долга к FFO до фиксированных платежей, по оценкам АКРА, превысит 5,0x (против прогноза менее 3,5x), что соответствует высокой долговой нагрузке»

( Читать дальше )

Коротко о главном на 25.05.2022

- 25 мая 2022, 11:47

- |

Книга заявок и проведение ОСВО:

- Сегодня «Инград» проведет сбор заявок на выпуск облигаций серии 002P-03. Бумаги включены в Первый уровень котировального списка. Номинальная стоимость одной бумаги — 1000 рублей. Другие параметры выпуска пока не раскрываются. Организатор — Московский кредитный банк.

- Сегодня «Приволжская Факторинговая Компания» (ПФК) начинает размещение выпуска коммерческих облигаций серии КО-02. Номинальная стоимость одной бумаги — 1 000 рублей. Срок обращения — 5 лет. Выплата купона — один раз в год.

- Компания «КИСТОЧКИ Финанс» опубликовала план реструктуризации, а также объявила предварительное голосование для держателей облигаций выпуска серии БО-П01. План предусматривает гашение части выпуска в размере 10 млн (25% от объема эмиссии) в день окончания срока обращения облигаций — 2 июня 2022 г. В отношении оставшегося номинала (30 млн рублей) — пролонгацию срока займа на 39 месяцев со ставкой 18,75% на первые 12 месяцев, а затем с сохранением ставки на уровне 15% годовых и ежемесячной выплатой процентов.

( Читать дальше )

Обзор портфеля PRObonds ВДО. Облигационные сделки с МФК Мани Мен и МФК ВЭББАНКИР

- 25 мая 2022, 08:09

- |

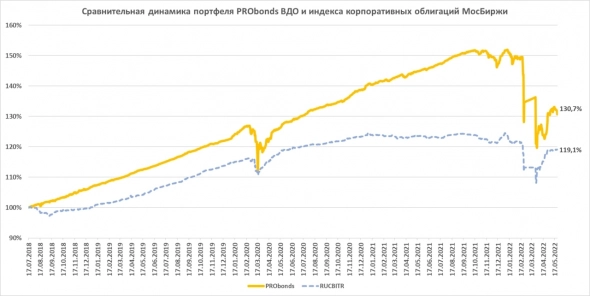

Сначала про набор индикативных портфелей. Их три. Это портфель PRObonds ВДО (прежнее название PRObonds #1), запущенный 17 июля 2018 года, портфель PRObonds РЕПО с ЦК, стартовавший 28 февраля 2022 года, и самый юный – портфель PRObonds Акции, появившийся 22 апреля 2022 года. Портфели ведутся параллельно, а максимум внимания в силу долгой истории, конечно, портфелю PRObonds ВДО.

К сожалению, он в просадке с конца прошлого года. Избежать ее вряд ли представлялось возможным. А сама просадка далека от глубин погружения фондового рынка. В целом же за неполные 4 года портфель дал 31% дохода. За это же время Индекс МосБиржи полной доходности (индекс акций с учетом дивидендов) вырос на 25%, с несопоставимой волатильностью. Индекс полной доходности гособлигаций прибавил 17%. Корпоративные облигации принесли 19%, тоже по индексу полной доходности. Причем из результата портфеля вычтены комиссионные издержки, а их за это время накопилось около 3% (идеальный результат портфеля был бы ближе к 35%).

( Читать дальше )

Коротко о главном на 24.05.2022

- 24 мая 2022, 11:32

- |

Листинг, ставка купона и дефолты:

- Облигации «Пионер-Лизинга» серии 01 объемом 400 млн рублей включены в Третий уровень листинга Московской биржи. Присвоенный регистрационный номер – 4-01-00331-R. Способ размещения — закрытая подписка для квалифицированных инвесторов. Номинальная стоимость одной облигации — 1 000 рублей. Срок обращения выпуска — 10 лет.

- «СтройСитиТула» зарегистрировала выпуск коммерческих облигаций серии КО-01 в НРД. Присвоенный регистрационный номер — 4CDE-01-00076-L от 23 мая 2022 г. Номинальная стоимость каждой ценной бумаги — 10 000 рублей. Ранее компания на публичный долговой рынок не выходила.

- «ТП «Кировский» установило порядок определения ставки 11-го купона облигаций серии 001P-01R. Ставка будет определяться по формуле: ключевая ставка ЦБ РФ по состоянию на пятый рабочий день, предшествующий первому дню купонного периода, плюс 5%.

( Читать дальше )

В паре слов и иллюстраций об актуальных размещениях ВДО

- 24 мая 2022, 08:55

- |

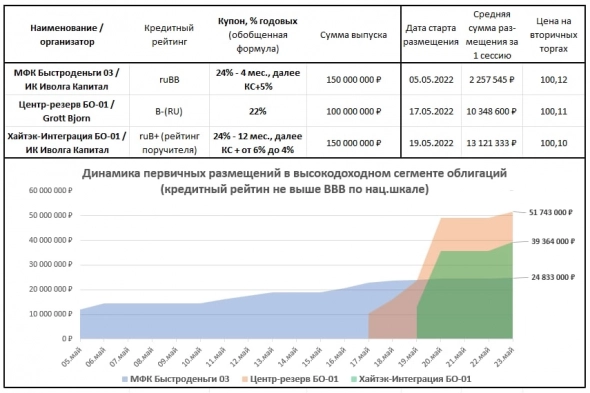

Несколько слов о первичных размещениях ВДО.

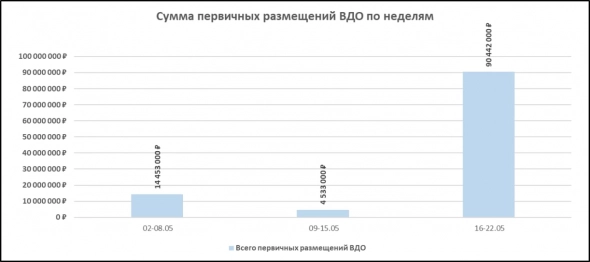

На первичном рынке сейчас представлены 3 выпуска общей номинальной суммой всего 400 млн.р. На прошедшей неделе наметился прогресс динамике размещений, совокупные продажи на первичных торгах почти дотянулись до 100 млн.р.

( Читать дальше )

Коротко о главном на 23.05.2022

- 23 мая 2022, 10:28

- |

Новый выпуск и повышение уровня листинга:

- УОМЗ зарегистрировал выпуск десятилетних облигаций серии БО-04 объемом 3,5 млрд рублей на Московской бирже. Бумаги включены в Третий уровень котировального списка. Номинальная стоимость одной бумаги составляет 1 000 рублей. Присвоенный регистрационный номер — 4B02-04-55470-E. Способ размещения — открытая подписка. По выпуску предусмотрена возможность досрочного погашения облигаций по усмотрению эмитента.

- Облигации ООО «Балтийский лизинг» серий БО-П02, БО-П03, БО-П04 переведены из Третьего уровня во Второй уровень списка ценных бумаг, допущенных к торгам на Московской бирже.

- ПВО по выпуску облигаций «Калиты» серии 001P-01 — «Регион финанс» — направил эмитенту требование о созыве общего собрания владельцев облигаций.

- ОР (прежнее название — «Обувь России», входит в OR GROUP) допустила дефолт по выплате купонного дохода за 29-й купонный период по облигациям серии 001P-02 на 9,7 млн рублей. Причина неисполнения обязательств — отсутствие на расчетном счете эмитента денежных средств в необходимом размере. Технический дефолт был зафиксирован 29 апреля.

( Читать дальше )

ВДО. Изменение цен (~-9%) и доходностей (~+9% годовых) с 18 февраля

- 22 мая 2022, 07:53

- |

Глядя на цены и доходности ВДО 18 февраля и сейчас, вспомнил расхожее «она утонула». Но это первая и неполная ассоциация. Потому что уже полтора месяца как сегмент быстро восстанавливается. Наш индикативный портфель высокодоходных облигаций за это время снизил среднюю доходность на 8 пп., с 33% до 25% годовых к погашению. Соответственно, цены ВДО выросли процентов на 5-7.

Но итог трех месяцев с момента «известных событий» всё же кратно хуже, чем для первого корпоративного эшелона облигаций и тем более чем для ОФЗ.

Причины две: рассеявшаяся ликвидность и дефолтные страхи. Возможно, первое – следствие второго. Скорость восстановления, по которой ВДО уже заметно опережаются первый эшелон и ОФЗ, определятся минимумом нового предложения на первичном рынке. Само новое предложение появляется, в крайне скромных суммах, и оно подстраивается под уже сложившиеся ставки доходностей, и не тормозя восстановление, и не придавая сегмент ВДО новых жизненных сил.

Страхи дефолтов, к сожалению, оправданы. После разморозки торгов на Мосбирже в конце марта о тех или иных проблемах у держателей их облигаций уже объявили нефтетрейдеры «Калита» и «Юниметрикс», сеть салонов красоты «Кисточки». «Калита» ушла в дефолт (ее бумаги были в нашем портфеле и нанесли ему заметный ущерб). Торгово-финансовая сеть OR Group начала уходить в дефолт еще до 18 февраля. Вряд ли список ограничится четырьмя именами.

( Читать дальше )

Коротко о главном на 20.05.2022

- 20 мая 2022, 10:01

- |

- «КИСТОЧКИ Финанс» озвучило предварительные условия реструктуризации выпуска в рамках прошедшего на портале Boomin прямого эфира с представителем компании:

— частичное погашение выпуска (25% от номинальной стоимости бумаг), а также купонный доход за 36-й купонный период (в полном объеме) в плановую дату погашения выпуска — 2 июня 2022 г.;

— увеличение срока обращения на 3 года (с существующих 36-ти до 72-х купонных периодов);

— длительность купонного периода — 30 (тридцать) дней;

— частичная амортизация ежегодно равными долями (10 млн рублей).

- «Юниметрикс» намерено продлить срок обращения выпуска облигаций серии 01 путем переноса срока их погашения. С этой целью эмитент планирует провести общее собрание владельцев облигаций (ОСВО). Общее собрание владельцев облигаций запланировано на начало июня 2022 г. Таким образом, новые условия на основании итогов проведения ОСВО могут быть приняты до наступления плановой даты погашения выпуска — 24 августа 2022 г.

( Читать дальше )

Оживают ли первичные размещения ВДО?

- 20 мая 2022, 08:12

- |

Оживает или нет рынок первичных размещений ВДО? В суммарных показателях это пока весьма странная форма жизни. Но если смотреть на динамику, пусть и короткую, оживление уже есть.

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал