ВДО

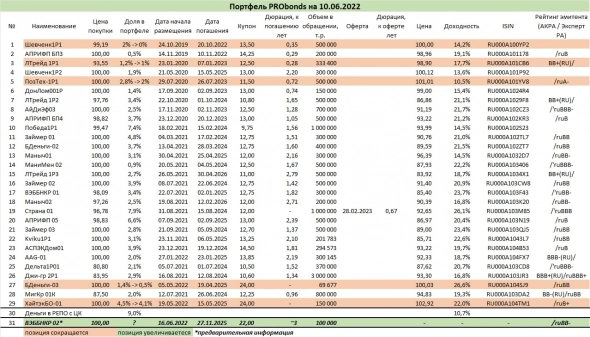

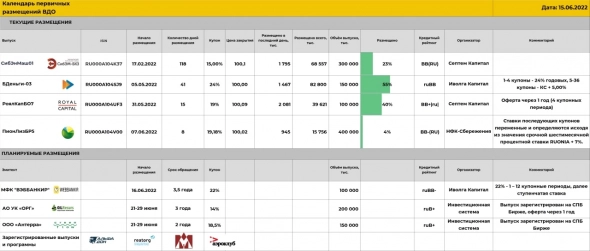

Первичные размещения ВДО на утро 16 июня

- 16 июня 2022, 09:25

- |

Информация взята из открытых источников и может меняться.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 0 )

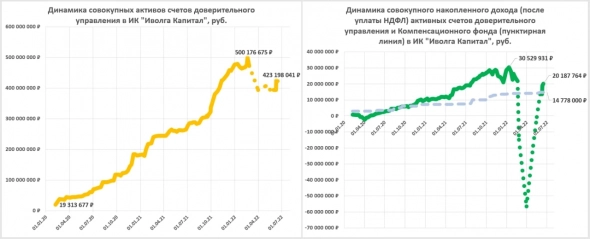

Результаты доверительного управления ИК "Иволга Капитал". Портфели в большинстве вернулись в зону прибыли

- 16 июня 2022, 07:28

- |

Результаты портфелей доверительного управления в ИК «Иволга Капитал» быстро восстанавливаются.

Увы, кризис фондового рынка заставил ряд клиентов доверительного управления вывести средства. И, к сожалению, эта часть доверителей или зафиксировала заметные убытки, или вряд ли смогла воспользоваться ростом облигационного рынка в дальнейшем. Все-таки ни ДУ, ни облигации или биржевые инвестиции в целом не аналоги банковскому депозиту. Если вкладывать деньги после продолжительного подъема ценных бумаг и забирать после их глубокого снижения, результат будет разочаровывающим.

Мы признательны тем нашим клиентам, которые остались с нами. Таких всё-так абсолютное большинство. С начала СВО совокупный портфель доверительного управления в ИК «Иволга Капитал» через выводы клиентами своих средств потерял около 20%. Учитывая масштаб обвала, не так и много. Причем основной отток произошел не после падения рынка облигаций, а после публикаций о проблемах «Универ Капитала». Инвесторы искали аналогии, забирали деньги и бумаги, которые мы оперативно им и переводили.

( Читать дальше )

Скрипт участия в размещении облигаций МФК ВЭББАНКИР (только для квал.инвесторов, ruBB-, 100 м.р., начальный купон 22%)

- 15 июня 2022, 12:53

- |

Размещение второго выпуска МФК «Вэббанкир» состоится 16 июня

Основные параметры выпуска:

— эмитент: ООО МФК «Вэббанкир»

— кредитный рейтинг эмитента: ruBB- (Эксперт РА), прогноз «стабильный»

— размер выпуска: 100 млн.р.

— срок обращения: 1 260 дней (3,5 года)

— периодичность купона: 30 дней

— ставка купона:

▫️22% — 1 – 12 купонные периоды

▫️18% — 13 – 18 купонные периоды

▫️16% — 19 – 24 купонные периоды

▫️14% — 25 – 30 купонные периоды

▫️12% — 31 – 42 купонные периоды

— организатор выпуска: ООО ИК «Иволга Капитал»

— закрытая подписка только для квалифицированных инвесторов

Скрипт для участия в первичном размещении:

— полное / краткое наименование: МФК ВЭББАНКИР 02 / ВЭББНКР 02

— ISIN: RU000A104VW6

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

( Читать дальше )

Коротко о главном на 15.06.2022

- 15 июня 2022, 09:42

- |

Дата размещения, ставки купонов и рейтинг зеленых облигаций:

- МФК «Вэббанкир» 16 июня начнет размещение выпуска облигаций серии 001P-01 объемом 100 млн рублей и сроком обращения три года и четыре с половиной месяца (1260 дней). Датой окончания размещения станет 40-й рабочий день с даты начала размещения либо дата размещения последней облигации выпуска. Номинальная стоимость одной облигации составляет 1000 рублей. Ставка 1-12-го купонов установлена на уровне 22% годовых, 13-18-го купонов — 18% годовых, 19-24-го купонов — 16% годовых, 25-30-го купонов — 14% годовых, 31-42-го купонов — 12% годовых.

- «Пионер-Лизинг» установил ставку 33-го купона облигаций серии БО-П03 на уровне 17% годовых. Также компания сообщила о заключении с АО «ИК «НФК-Сбережения» договора о поддержании (стабилизации) цен на десятилетние облигации серии 01 объемом 400 млн рублей.

- «АВТОБАН-Финанс» установил ставку 12-го купона выпуска коммерческих облигаций серии КО-01 на уровне 13,2% годовых.

( Читать дальше )

Интерактив с Андреем Хохриным: "ВДО, валюта, акции. Взгляд инвестора"

- 14 июня 2022, 12:02

- |

ВДО, валюта, акции. В прямом эфире пройдемся по каждой группе инструментов в общих чертах. С актуальными результатами и идеями на перспективу.

Задавайте свои вопросы в комментариях к этой записи и присоединяйтесь к разговору сегодня, 14 июня в 18:00 на youtube-канале PRObonds

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Коротко о главном на 14.06.2022

- 14 июня 2022, 10:51

- |

Книги заявок, кредитные рейтинги и техдефолты:

- «Антерра» 10 июня открыла книгу заявок на двухлетний выпуск облигаций серии БО-01 объемом 150 млн рублей. Ставка купона установлена на уровне 18,5% годовых на весь срок обращения бумаг, купоны ежеквартальные. Бумаги будут размещены по открытой подписке. Выпуск зарегистрирован на «СПБ Бирже». Ориентировочная дата начала размещения — с 21 по 29 июня 2022 г. Организатор выпуска — «Инвестиционная система».

- УК «ОРГ» 10 июня открыла книгу заявок на трехлетний выпуск облигаций серии БО-01 объемом 200 млн рублей. Ставка 1-7-го купонов установлена на уровне 14% годовых, купоны ежемесячные. Бумаги будут размещены по открытой подписке. Выпуск зарегистрирован на «СПБ Бирже». Ориентировочная дата начала размещения — с 21 по 29 июня 2022 г.

- ГК «Самолет» установила порядок определения ставок 15-16-го купонов по облигациям серии БО-П04. Ставка будет определяться по формуле: ключевая ставка Банка России, действующая по состоянию на 5-й рабочий день, предшествующий дате начала купонного периода, плюс 3% годовых.

( Читать дальше )

Портфель ВДО вырос за месяц на 10%. Ожидаемый результат на 2022 год восстановился до ~5%

- 14 июня 2022, 07:50

- |

Портфель высокодоходных облигаций PRObonds ВДО вышел в ноль по годовой доходности: -0,5% за последние 365 дней. С начала 2022 года его просадка составляет -4,2%, а за последние 30 дней портфель прибавил почти 10%.

Средняя эффективная доходность портфеля снизилась до ровно 19%. С учетом имеющегося и потенциального результата ожидаемый доход портфеля в нынешнем году вырос ± 5-6%. И это заметно выше предыдущих прогнозов, которые долго колебались около 0-2%.

Главная задача управления портфелем сейчас – увеличение его дохода. Так, на прошедшей недели для этого портфель получил спекулятивный перевес в бумагах ГК ХайТэк. Часть позиции, сформированной на первичном размещении по цене 100% от номинала, была продана по средней цене 102%. Впереди еще ряд подобных операций.

О сделках и изменениях позиций.

( Читать дальше )

Предварительные параметры облигаций МФК ВЭББАНКИР (ruBB-, для квал.инвесторов, переменный купон, первый год - 22%)

- 10 июня 2022, 18:21

- |

В приложенной презентации — предварительная информация о размещении второго выпуска МФК ВЭББАНКИР:

- Объем выпуска — 100 млн рублей

- Срок обращения — 1260 дней (3,5 года)

- Ориентир дата начала размещения — 16 июня

- Периодичность купона — месяц

- Ориентир ставки купона (купон — 30 дней):

- 22% — 1 – 12 купонные периоды

- 18% — 13 – 18 купонные периоды

- 16% — 19 – 24 купонные периоды

- 14% — 25 – 30 купонные периоды

- 12% — 31 – 42 купонные периоды

( Читать дальше )

Коротко о главном на 10.06.2022

- 10 июня 2022, 11:47

- |

Новый выпуск, ставки купонов и рейтинги:

- Московская биржа переходит на новую тарифную модель. Банки и брокеры, а также их клиенты — юридические и физические лица, выставляющие заявки и предоставляющие таким образом ликвидность рынку, освобождаются от уплаты биржевой комиссии за сделки с фьючерсами и опционами. Комиссия будет взиматься только с клиентов, которые заключают сделки по уже выставленным заявкам. По оценке биржи, новая тарифная модель обеспечит более комфортные условия для всех поставщиков ликвидности, выставляющих пассивные заявки. Асимметричная тарифная модель распространяется на все торгуемые инструменты в безадресном режиме. Скидка на скальперские сделки больше не применяется. Тарификация сделок в адресном режиме срочного рынка не меняется.

- Банк России зарегистрировал выпуск десятилетних облигаций МФК «ЭйрЛоанс» серии 001Р-02. Регистрационный номер — 4-02-00623R-001P. По бумагам предусмотрена возможность досрочного погашения по усмотрению эмитента.

( Читать дальше )

Подтверждение частичной фиксации позиции в облигациях "Хайтэк-Интеграция" в портфеле PRObonds ВДО

- 09 июня 2022, 15:57

- |

В понедельник я указывал, что позиция в облигациях ООО «Хайтэк-Интеграция» сначала, в понедельник же, будет увеличена до 6,5% от активов портфеля PRObonds ВДО. И затем по средней цене 102% от номинала 2% из этих 6,5% будут продаваться. Цена Хайтэка на вторичных торгах сейчас почти 103%. Сокращение позиции, таким образом, 6,5% до 4,5% от активов портфеля, состоялось. По цене продажи 102%. Остальная часть доли Хайтэка в портфеле сохраняется. Рынок по нему стоИт уверенно выше.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал