SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ВВп

Fitch ожидает ускорения роста мировой экономики

- 01 июля 2014, 14:02

- |

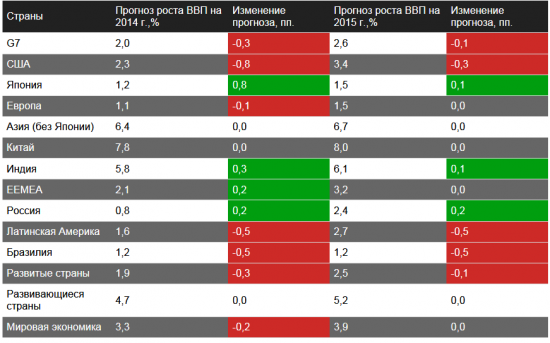

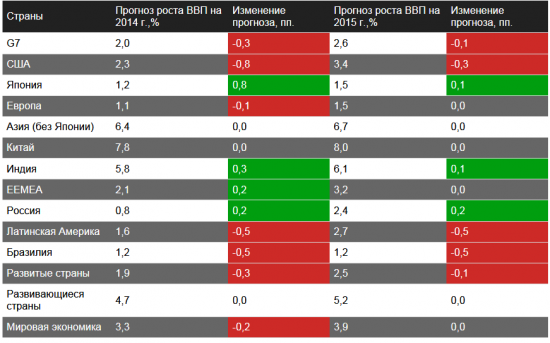

Рейтинговое агентство Fitch Ratings ожидает ускорения темпов роста мировой экономики в 2014-2015 гг. при сохранении понижательных рисков.

Согласно ежеквартальному обзору темпы роста крупнейших развитых экономик мира составят 2,7% в текущем году, 3,1% — в следующие два года. При этом в 2013 г. рост ВВП составил 2,4%.

Таким образом, Fitch понизило оценку роста на этот год на 0,2 процентного пункта, а прогноз на 2015 г. был снижен на 0,1 процентного пункта по сравнению с предыдущими, мартовскими, оценками.

По мнению экономистов Fitch, дефляция в еврозоне представляет риск для экономики региона. Сокращение стимулирующих мер ФРС может повысить волатильность финансовых рынков. Высокие цены на нефть могут негативно сказаться на экономическом росте в большинстве регионов.

Fitch ожидает темпы роста ВВП США в 2014 г. на уровне 2%, на уровне 3,1% в 2015 г. и на уровне 3% в 2016 г.

Экономика еврозоны, по прогнозам агентства, вырастет в текущем году на 1,1%, в 2015 г. – на 1,5% и в 2016 г. – на 1,6%.

( Читать дальше )

Согласно ежеквартальному обзору темпы роста крупнейших развитых экономик мира составят 2,7% в текущем году, 3,1% — в следующие два года. При этом в 2013 г. рост ВВП составил 2,4%.

Таким образом, Fitch понизило оценку роста на этот год на 0,2 процентного пункта, а прогноз на 2015 г. был снижен на 0,1 процентного пункта по сравнению с предыдущими, мартовскими, оценками.

По мнению экономистов Fitch, дефляция в еврозоне представляет риск для экономики региона. Сокращение стимулирующих мер ФРС может повысить волатильность финансовых рынков. Высокие цены на нефть могут негативно сказаться на экономическом росте в большинстве регионов.

Fitch ожидает темпы роста ВВП США в 2014 г. на уровне 2%, на уровне 3,1% в 2015 г. и на уровне 3% в 2016 г.

Экономика еврозоны, по прогнозам агентства, вырастет в текущем году на 1,1%, в 2015 г. – на 1,5% и в 2016 г. – на 1,6%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

DB: рынки могут дождаться летней бури

- 01 июля 2014, 08:18

- |

Deutsche Bank пересмотрел свой прогноз относительно роста мировой экономики в сторону ухудшения. Эксперты банка предупреждают, что финансовые рынки ждет «летняя буря».

«В марте мы обновили наши прогнозы относительно мировой экономики, в тот момент финансовые рынки переживали период стабилизации, индикаторы волатильности тестировали минимальные отметки, фондовые индексы обновляли максимумы. Однако период спокойствия не может длиться вечно», — говорится в обзоре банка.

Эксперты Deutsche Bank отмечают, что текущий квартальный обзор предполагает, что спокойствие на мировых рынках будет нарушено, в результате чего в скором времени нас ожидает шторм или гораздо более разрушительная «летняя буря».

Основные опасения аналитиков банка вызывает экономика США. На фоне растущей инфляции, снижения ставки безработицы, роста на ставок на долговом рынке Федеральная резервная система США должна будет к концу лета отказаться от мягкой — «голубиной» — риторики. Фактически «буря» будет отчасти управляемой, поскольку финансовые рынки сфокусируют свое внимание на сворачивании стимулирующих мер ФРС и повышении ставки рефинансирования.

( Читать дальше )

«В марте мы обновили наши прогнозы относительно мировой экономики, в тот момент финансовые рынки переживали период стабилизации, индикаторы волатильности тестировали минимальные отметки, фондовые индексы обновляли максимумы. Однако период спокойствия не может длиться вечно», — говорится в обзоре банка.

Эксперты Deutsche Bank отмечают, что текущий квартальный обзор предполагает, что спокойствие на мировых рынках будет нарушено, в результате чего в скором времени нас ожидает шторм или гораздо более разрушительная «летняя буря».

Основные опасения аналитиков банка вызывает экономика США. На фоне растущей инфляции, снижения ставки безработицы, роста на ставок на долговом рынке Федеральная резервная система США должна будет к концу лета отказаться от мягкой — «голубиной» — риторики. Фактически «буря» будет отчасти управляемой, поскольку финансовые рынки сфокусируют свое внимание на сворачивании стимулирующих мер ФРС и повышении ставки рефинансирования.

( Читать дальше )

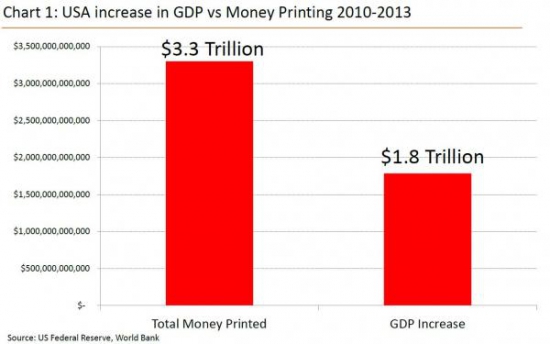

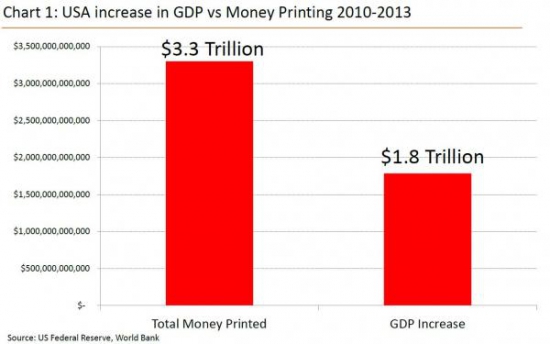

Рост ВВП Америки vs. динамика «распечатки» кэша на денежном принтере

- 30 июня 2014, 11:48

- |

Грубо говоря, чтобы увеличить экономику США на $1.8 трлн пришлось распечатать $3.3 трлн кэша в период 2010-2013:

Кто из ЦБ сколько денег напечатал в тот же период:

( Читать дальше )

Кто из ЦБ сколько денег напечатал в тот же период:

( Читать дальше )

ВВП США в 1 квартале - макс. падение с 1 квартала 2009 года

- 25 июня 2014, 16:36

- |

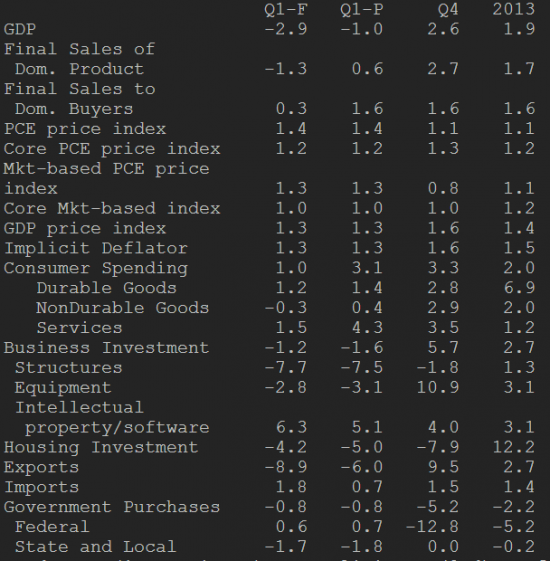

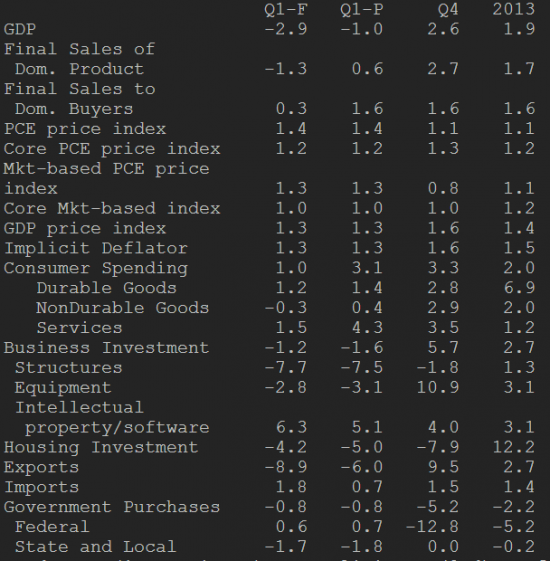

Вышли окончательные данные по ВВП США.

ВВП упал на 2,9% (прогноз был -1,7%)

Предварительный расчет ВВП показывал снижение на 1% в 1м квартале.

В результате окончательного пересмотра ВВП снизился на 2,9%.

Такого большого пересмотра значения ВВП США не было за всю историю расчетов показателя с 1976 года.

Основное снижение ВВП — на 1.7пп обусловлено снижением товарно-материальных запасов

Потребительские Расходы выросли на 1% — минимальный рост с 4 кв 2009 года

Бизнес-инвестиции -1,2% (пред. оценка -1,6%)

Корпоративные прибыли после налогов в 1 квартале -13% (пред. оценка -13,7%)

p.s. Статистика очень уж ретроспективная — реального влияния на рынок не должна оказывать.

ВВП упал на 2,9% (прогноз был -1,7%)

Предварительный расчет ВВП показывал снижение на 1% в 1м квартале.

В результате окончательного пересмотра ВВП снизился на 2,9%.

Такого большого пересмотра значения ВВП США не было за всю историю расчетов показателя с 1976 года.

Основное снижение ВВП — на 1.7пп обусловлено снижением товарно-материальных запасов

Потребительские Расходы выросли на 1% — минимальный рост с 4 кв 2009 года

Бизнес-инвестиции -1,2% (пред. оценка -1,6%)

Корпоративные прибыли после налогов в 1 квартале -13% (пред. оценка -13,7%)

p.s. Статистика очень уж ретроспективная — реального влияния на рынок не должна оказывать.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал