SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ВАЛЮТА

Краткий Анализ по Инструментам на 081114

- 08 ноября 2014, 15:05

- |

Здравствуйте!

....................

Встречaются двa Трейдера. Один в солидном пиджаке, в руках портфель из кожи. Другой в свитере, не бритый, в руках рваный пакет с бутылкой.

Тот кто в пиджаке говорит:

— Слушaй, вот нa тебя посмотришь и думaешь, что в стрaне кризис!

С пакетом:

— А нa тебя посмотришь и думaешь, что ты-причинa!

....................

...........................

Качество записи: В правом нижнем углу окна видео есть «шестеренка». Нажав по которой можно установить HD качество......

....................

Встречaются двa Трейдера. Один в солидном пиджаке, в руках портфель из кожи. Другой в свитере, не бритый, в руках рваный пакет с бутылкой.

Тот кто в пиджаке говорит:

— Слушaй, вот нa тебя посмотришь и думaешь, что в стрaне кризис!

С пакетом:

— А нa тебя посмотришь и думaешь, что ты-причинa!

....................

...........................

Качество записи: В правом нижнем углу окна видео есть «шестеренка». Нажав по которой можно установить HD качество......

- Для анализа текущей ситуации, и торговых рекомендаций используется: Торгово — Аналитическая платформа

- Торговля на Российской Бирже через данную платформу информация: ЗДЕСЬ

- Подписаться на канал Биржевой Трейдер: ЗДЕСЬ

- Материал для самоподготовки: ЗДЕСЬ и ЗДЕСЬ

- комментировать

- Комментарии ( 1 )

Quo vadis nov.2014

- 08 ноября 2014, 14:42

- |

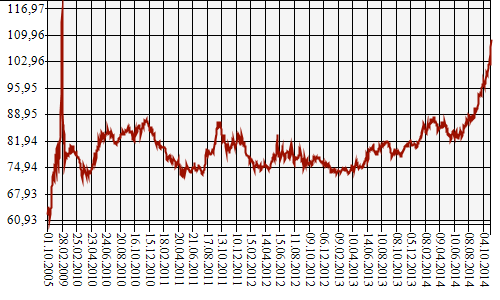

На самом деле, текущая ситуация в курсом валюты выглядит не столь однозначно, как многим кажется. Я не буду углубляться в экономику и математические модели – уже многие написали на эту тему. Порассуждаю на тему «заговора против большинства» — против населения.

На самом деле, все, конечно, упирается в то, что «частный клиент» в России в основном «плывет по течению» не утруждая себя хотя бы минимальными экономическими знаниями. Именно поэтому любой более-менее «подкованный» экономист/политик может легко управлять таким «стадом». Элементарные знания по депозитно/кредитным операциям банков, по оценке балансов (расшифрованных) – все это помогло бы понять текущую ситуацию и сохранить капитал.

Да, пока нет очередей в обменники («паника» пока не столь заметна – я бы назвал текущее состояние – вялой депрессией). Но это все несколько «временно». Пятничный рост курса доллара, последующий откат и заседание в стенах Центробанка породили некоторое количество слухов – от возврата к валютному таргетированию; временного запрета на скупку валюты до (повторюсь – слухи) – отставки некоторых видных фигур в ЦБР…

( Читать дальше )

На самом деле, все, конечно, упирается в то, что «частный клиент» в России в основном «плывет по течению» не утруждая себя хотя бы минимальными экономическими знаниями. Именно поэтому любой более-менее «подкованный» экономист/политик может легко управлять таким «стадом». Элементарные знания по депозитно/кредитным операциям банков, по оценке балансов (расшифрованных) – все это помогло бы понять текущую ситуацию и сохранить капитал.

Да, пока нет очередей в обменники («паника» пока не столь заметна – я бы назвал текущее состояние – вялой депрессией). Но это все несколько «временно». Пятничный рост курса доллара, последующий откат и заседание в стенах Центробанка породили некоторое количество слухов – от возврата к валютному таргетированию; временного запрета на скупку валюты до (повторюсь – слухи) – отставки некоторых видных фигур в ЦБР…

( Читать дальше )

Вопрос по валюте? Или почему банки не хотят заработать денег?

- 07 ноября 2014, 12:57

- |

Почему банки не воспользовались валютным РЕПО? Там же ставка 2-3% годовых. Берутся деньги у ЦБ, часть валюты поменять на рубли, 10% от займа и зашортить SIZ. SIZ торгуется с премией к валюте примерно 12% годовых. Безрисковая операция, халявные деньги, а банки практически ничего не взяли у ЦБ. Где логика? Или кроме эмоций и психоза на рынке ничего не осталось? ) Банкиры действуйте, даю вам наводку )))

Кому отдали деньги шортисты бакса.вот он..

- 07 ноября 2014, 10:29

- |

ник на ЛЧИ FOMIN.стартовая 21 млн. доход 97 млн.

investor.moex.com/ru/statistics/2014/portfolio.aspx?traderId=24262

investor.moex.com/ru/statistics/2014/portfolio.aspx?traderId=24262

Знамения

- 06 ноября 2014, 20:04

- |

На стартовой странице Сбербанка убрали табличку котировок валют, а на стартовой странице сайта ЦБР — табличку с текущими значениями ЗВР.

Осталось убрать котировки на стартовой странице Яндекса… так, на всякий случай, чтобы не беспокоить народ по пустякам :-)

Осталось убрать котировки на стартовой странице Яндекса… так, на всякий случай, чтобы не беспокоить народ по пустякам :-)

Нефть в обмен на абрикосы.

- 06 ноября 2014, 16:20

- |

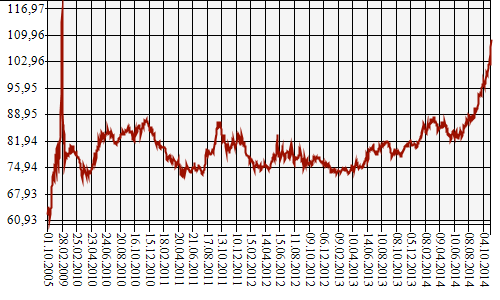

Курс рубля к армянскому драму… Напомню, что у Армении нет ни нефти, ни газа, ничего, кроме абрикосов.....

Даешь выращивание абрикосов по всей России...

Даешь выращивание абрикосов по всей России...

Торговые Рекомендации для Скальперов на 061114

- 06 ноября 2014, 12:24

- |

Здравствуйте!

...................

Поздний ненастный вечер. В гостиницу заходит командировочный.

Мест естественно нет. Но он выглядит так жалко и просит так настойчиво, что закаленная администратор дрогнула:

— Вообще-то есть одно место в четырехместном номере, но там уже с раннего вечера трое пьют водку и рассказывают друг другу политические анектоды.

Пойдете к ним? .

Мужик подумал, эка невидаль: водка и анекдоты, и радостно согласился.

Заходит в номер и видит три здоровенных мужика вовсю квасят водяру и травят политические анекдоты. Командировочный вежливо поздоровался и лег спать. Но уснуть не может, трое продолжают выпивать и громко рассказывать политические анекдоты. В 11 часов вечера мужик просит троих закругляться, но его весело посылают на хуй. В 11-30 то же самое.

Мужик призадумался, оделся и вышел к коридорной.

— Вот вам десять рублей, занесите, пожалуйста, ровно в полночь четыре стакана чая. Давайте сверим часы.

( Читать дальше )

...................

Поздний ненастный вечер. В гостиницу заходит командировочный.

Мест естественно нет. Но он выглядит так жалко и просит так настойчиво, что закаленная администратор дрогнула:

— Вообще-то есть одно место в четырехместном номере, но там уже с раннего вечера трое пьют водку и рассказывают друг другу политические анектоды.

Пойдете к ним? .

Мужик подумал, эка невидаль: водка и анекдоты, и радостно согласился.

Заходит в номер и видит три здоровенных мужика вовсю квасят водяру и травят политические анекдоты. Командировочный вежливо поздоровался и лег спать. Но уснуть не может, трое продолжают выпивать и громко рассказывать политические анекдоты. В 11 часов вечера мужик просит троих закругляться, но его весело посылают на хуй. В 11-30 то же самое.

Мужик призадумался, оделся и вышел к коридорной.

— Вот вам десять рублей, занесите, пожалуйста, ровно в полночь четыре стакана чая. Давайте сверим часы.

( Читать дальше )

Фундаментальный анализ финансовых рынков на неделю 03.11.2014 – 09.11.2014 г.

- 06 ноября 2014, 12:08

- |

Прошедшая неделя вошла в историю благодаря действиям центральных банков. В этот период ФРС США завершила длительную программу количественного смягчения, а ЦБ РФ повысил ставку рефинансирования сразу на 1,5%. Эти действия привели к на первый взгляд парадоксальной реакции рынков, но настоящая реакция ещё впереди. Именно влияние на рынки этих событий и сформирует среднесрочные тенденции.

1.Перспективы развития госфинансов США

Анонсированное ещё полгода назад прекращение программы количественного смягчения наконец состоялось. Когда речь шла только о первых шагах по уменьшению её объёмов, мы говорили о влиянии этих мер на мировые финансовые рынки и указывали, что по мере уменьшения объёмов ежемесячной эмиссии, эффект будет накапливаться и все рынки будут падать, курс доллара будет расти. Наши прогнозы сбылись в отношении всех рынков, кроме фондового. Несмотря на сворачивание программы выкупа активов индекс Доу-Джонса в прошедшую пятницу опять обновил свой исторический максимум. Причём после резкого обвала, связываемого аналитиками с падением нефтяных котировок и прекращением программы количественного смягчения, он подпрыгнул вверх просто как резиновый мячик сильно брошенный об бетонную плиту. В качестве объяснения этому движению сейчас приводятся высокие макроэкономические показатели в США. Однако с большей вероятность можно предположить, что это лишь спекулятивная игра крупных игроков, направленная на комфортный выход из открытых ранее длинных позиций. Теперь по прошествии времени можно с уверенностью говорить об отставании фондовых индексов от мер монетарной политики, т.к. они в большей степени реагируют не на эту политику, а на экономические показатели, которые находятся на своём пике именно благодаря этой самой монетарной политике. С принятием решения о прекращении QE монетарная политика изменилась. Это неизбежно начнёт влиять на макроэкономические показатели и через них на фондовые рынки. Пока крупным игрокам легко удерживать цены акций на высоких уровнях благодаря тому, что напечатанные в ходе QE деньги всё ещё остаются на рынке, т.к. ФРС не планирует сокращать свой баланс, а будет реинвестировать средства, возвращающиеся в ходе погашения облигаций. Как бы то ни было никаких мер ФРС не хватит, чтобы удержать фондовый рынок от падения при условии сворачивания монетарного стимулирования. В этом мнении нас поддерживает никто иной как многолетний глава ФРС А.Гринспен. Его высказывания на этот счёт приведены в статье по ссылке:http://www.vestifinance.ru/articles/48867. Кстати в своём выступлении Гренспен приводит исторический пример о том, что увеличение количества долларов в обращении неизбежно повлияет на их стоимость, но только с некоторой задержкой, возможно в несколько лет.

( Читать дальше )

1.Перспективы развития госфинансов США

Анонсированное ещё полгода назад прекращение программы количественного смягчения наконец состоялось. Когда речь шла только о первых шагах по уменьшению её объёмов, мы говорили о влиянии этих мер на мировые финансовые рынки и указывали, что по мере уменьшения объёмов ежемесячной эмиссии, эффект будет накапливаться и все рынки будут падать, курс доллара будет расти. Наши прогнозы сбылись в отношении всех рынков, кроме фондового. Несмотря на сворачивание программы выкупа активов индекс Доу-Джонса в прошедшую пятницу опять обновил свой исторический максимум. Причём после резкого обвала, связываемого аналитиками с падением нефтяных котировок и прекращением программы количественного смягчения, он подпрыгнул вверх просто как резиновый мячик сильно брошенный об бетонную плиту. В качестве объяснения этому движению сейчас приводятся высокие макроэкономические показатели в США. Однако с большей вероятность можно предположить, что это лишь спекулятивная игра крупных игроков, направленная на комфортный выход из открытых ранее длинных позиций. Теперь по прошествии времени можно с уверенностью говорить об отставании фондовых индексов от мер монетарной политики, т.к. они в большей степени реагируют не на эту политику, а на экономические показатели, которые находятся на своём пике именно благодаря этой самой монетарной политике. С принятием решения о прекращении QE монетарная политика изменилась. Это неизбежно начнёт влиять на макроэкономические показатели и через них на фондовые рынки. Пока крупным игрокам легко удерживать цены акций на высоких уровнях благодаря тому, что напечатанные в ходе QE деньги всё ещё остаются на рынке, т.к. ФРС не планирует сокращать свой баланс, а будет реинвестировать средства, возвращающиеся в ходе погашения облигаций. Как бы то ни было никаких мер ФРС не хватит, чтобы удержать фондовый рынок от падения при условии сворачивания монетарного стимулирования. В этом мнении нас поддерживает никто иной как многолетний глава ФРС А.Гринспен. Его высказывания на этот счёт приведены в статье по ссылке:http://www.vestifinance.ru/articles/48867. Кстати в своём выступлении Гренспен приводит исторический пример о том, что увеличение количества долларов в обращении неизбежно повлияет на их стоимость, но только с некоторой задержкой, возможно в несколько лет.

( Читать дальше )

Отпустить в свободное плавание...

- 06 ноября 2014, 01:15

- |

… еще не значит, научить плавать.

Впрочем, это еще не конец)

Не откажусь от пары плюсов в профиль — очень хочется иногда принимать участие в местных судьбоносных решениях, ггг))

Впрочем, это еще не конец)

Не откажусь от пары плюсов в профиль — очень хочется иногда принимать участие в местных судьбоносных решениях, ггг))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал