Биржевые облигации

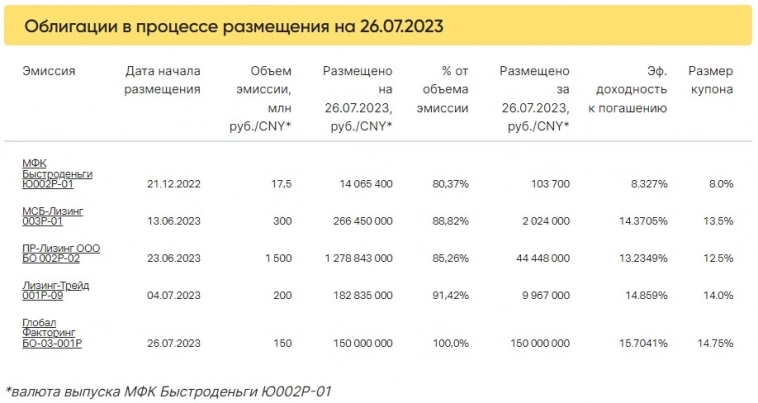

Итоги торгов за 26.07.2023

- 27 июля 2023, 11:43

- |

26 июля стартовало размещение Глобал Факторинг БО-03-001P. Выпуск объемом 150 млн был полностью размещен в первый торговый день за 985 сделок. Средняя заявка — 152, 28 тыс.

Продолжается размещение дополнительного выпуска №1 облигаций Лизинг-Трейд 001P-09 объемом 50 млн рублей. За 26 июля было размещено 9 967 000 рублей (65,67% от объема доп. эмиссии). Общий объем эмиссии выпуска — 200 млн рублей.

Суммарный объем торгов в основном режиме по 303 выпускам составил 916,0 млн рублей, средневзвешенная доходность — 12,43%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

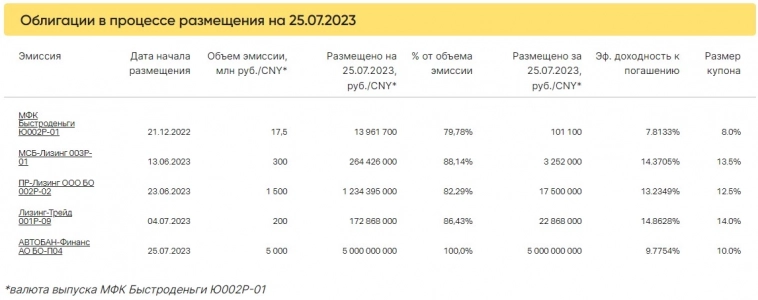

Итоги торгов за 25.07.2023

- 26 июля 2023, 14:34

- |

25 июля стартовало размещение АВТОБАН-Финанс АО БО-П04. Выпуск объемом 5 млрд был полностью размещен в первый торговый день за 182 сделки. Средняя заявка составила примерно 27, 48 млн.

Также началось размещение дополнительного выпуска №1 облигаций Лизинг-Трейд 001P-09 объемом 50 млн рублей по цене 100% от номинала. За день торгов было размещено 22 868 000 рублей (45,7% от объема доп. эмиссии). Общий объем эмиссии выпуска — 200 млн рублей.

Суммарный объем торгов в основном режиме по 297 выпускам составил 940,9 млн рублей, средневзвешенная доходность — 12,37%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 26.07.2023

- 26 июля 2023, 13:09

- |

- «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» сегодня начинает размещение четырехлетних облигаций серии БО-03-001P объемом 150 млн рублей. Регистрационный номер — 4B02-03-00381-R-001P. Ставка купона установлена на уровне 14,75% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация — по 4% от номинальной стоимости бумаг будет погашено в даты окончания 24-48-го купонов. Организатор — ИК «Риком-Траст».

- ТК «Нафтатранс плюс» установила ставку 47-го купона облигаций серии БО-02 на уровне 14,5% годовых.

- НКР повысило кредитный рейтинг «Инарктики» с A-.ru до A.ru со стабильным прогнозом.

- АО им. Т.Г. Шевченко выкупило по оферте 174 тыс. 67 облигаций серии 001P-03 по цене 100% от номинала плюс НКД.

- «Эксперт РА» отозвал рейтинг кредитоспособности ЭБИС без подтверждения в связи с окончанием срока действия договора, а также отсутствием достаточной информации для применения действующей методологии. Ранее у компании действовал рейтинг на уровне ruD со стабильным прогнозом.

( Читать дальше )

Коротко о главном на 25.07.2023

- 25 июля 2023, 14:06

- |

- «Лизинг-Трейд» сегодня начинает размещение дополнительного выпуска №1 облигаций серии 001P-09 объемом 50 млн рублей по цене 100% от номинала. Регистрационный номер — 4B02-09-00506-R-001P. Размещение основного выпуска пятилетних облигаций серии 001P-09 объемом 150 млн рублей компания завершила 13 июля текущего года. Ставка купона установлена на уровне 14% годовых на весь период обращения. Купоны ежемесячные. Предусмотрена амортизация.

- «Автобан-Финанс» сегодня начинает размещение пятилетних облигаций серии БО-П04 объемом 5 млрд рублей. Регистрационный номер — 4B02-04-82416-H-001P. Ставка 1-8-го купонов установлена на уровне 10% годовых. Купоны ежеквартальные. По выпуску предусмотрена оферта через два года, а также поручительство от «ДСК «Автобан». Организаторы — БКС КИБ, Газпромбанк, инвестиционный банк «Синара» и ИФК «Солид».

- Московская биржа зарегистрировала выпуск облигаций МГКЛ («Мосгорломбард») серии 001P-04. Регистрационный номер — 4B02-04-11915-A-001P. Бумаги включены в Третий уровень котировального списка. Выпуск предназначен для квалифицированных инвесторов. Параметры выпуска пока не раскрываются.

( Читать дальше )

Итоги торгов за 24.07.2023

- 25 июля 2023, 13:57

- |

24 июля стартовало размещение ОйлРесурсГрупп БО-02 (эмитент УК «ОРГ»). Выпуск объемом 300 млн рублей полностью разместился в первый день торгов за 1 750 сделок. Средняя заявка — 171, 4 тыс. рублей.

Суммарный объем торгов в основном режиме по 312 выпускам составил 975,3 млн рублей, средневзвешенная доходность — 12,56%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 24.07.2023

- 24 июля 2023, 10:45

- |

- УК «ОРГ» сегодня начинает размещение трехлетних облигаций серии БО-02 объемом 300 млн рублей. Регистрационный номер — 4B02-01-01566-G. Ставка купона установлена на уровне 16,5% годовых на весь период обращения. Купоны ежемесячные. Предусмотрено предоставление обеспечения со стороны поручителя — ООО «Ойл Ресурс Групп». Организатор — ИК «Финам».

- «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» 26 июля начнет размещение четырехлетних облигаций серии БО-03-001P объемом 150 млн рублей. Ставка купона установлена на уровне 14,75% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация — по 4% от номинальной стоимости бумаг будет погашено в даты окончания 24-48-го купонов. Организатор — ИК «Риком-Траст».

- Московская биржа зарегистрировала программу облигаций ЛК «Роделен» серии 002P объемом 10 млрд рублей или эквивалент этой суммы в иностранной валюте. Регистрационный номер — 4-19014-J-002P-02E. В рамках бессрочной программы бумаги могут размещаться на срок до 10 лет.

( Читать дальше )

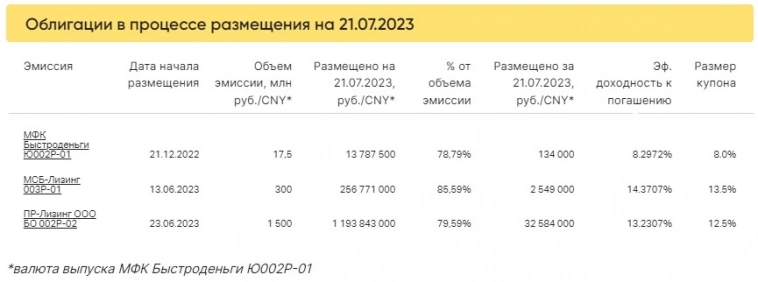

Итоги торгов за 21.07.2023

- 24 июля 2023, 06:36

- |

21 июля новых размещений не было.

Суммарный объем торгов в основном режиме по 298 выпускам составил 778,7 млн рублей, средневзвешенная доходность — 12,68%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 21.07.2023

- 21 июля 2023, 12:56

- |

- «Автобан-Финанс» установил ставки 1-8-го купонов пятилетних облигаций серии БО-П04 объемом 5 млрд рублей на уровне 10% годовых. Купоны ежеквартальные. По выпуску предусмотрена оферта через два года, а также поручительство от АО «ДСК «Автобан». Организаторы — БКС КИБ, Газпромбанк, инвестиционный банк «Синара» и ИФК «Солид». Техразмещение запланировано на 25 июля.

- УК «ОРГ» перенесла на 24 июля размещение трехлетних облигаций серии БО-02 объемом 300 млн рублей. Ставка купона установлена на уровне 16,5% годовых на весь период обращения. Купоны ежемесячные. Предусмотрено предоставление обеспечения со стороны поручителя — ООО «Ойл Ресурс Групп».

- «Эксперт РА» подтвердил кредитный рейтинг «Интерлизинг» и его облигаций на уровне ruA- со стабильным прогнозом.

- «Элемент Лизинг» завершил размещение трехлетних облигаций серии 001Р-05 объемом 3 млрд рублей за один день торгов. Ставка купона установлена на уровне 10% годовых на весь период обращения. Купоны ежемесячные. Предусмотрена амортизация.

( Читать дальше )

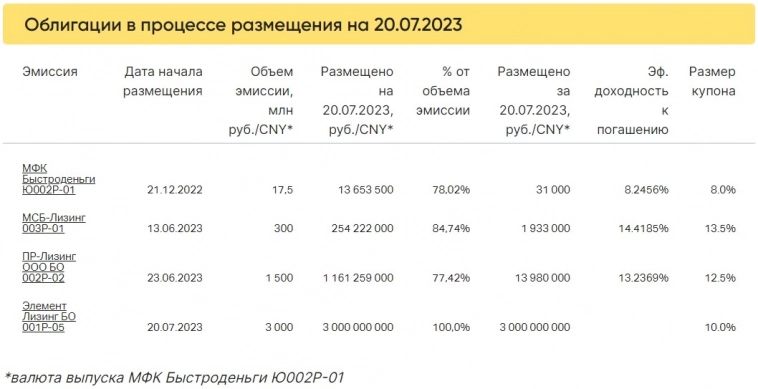

Итоги торгов за 20.07.2023

- 21 июля 2023, 10:03

- |

20 июля стартовало размещение Элемент Лизинг БО 001P-05. Выпуск был полностью размещен в первый день торгов за 1 сделку.

Суммарный объем торгов в основном режиме по 305 выпускам составил 727,5 млн рублей, средневзвешенная доходность — 12,64%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 20.07.2023

- 20 июля 2023, 12:51

- |

- «Элемент Лизинг» сегодня начинает размещение трехлетних облигаций серии 001Р-05 объемом 3 млрд рублей. Регистрационный номер — 4B02-05-36193-R-001P. Ставка купона установлена на уровне 10% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 17 июля. Предусмотрена амортизация.

- «Автобан-Финанс» сегодня планирует собрать заявки на выпуск пятилетних облигаций серии БО-П04 объемом 5 млрд рублей. Ориентир ставки купона — не выше 10,5% годовых. Купоны ежеквартальные. По выпуску предусмотрена оферта через два года, а также поручительство от «ДСК «Автобан». Организаторы — БКС КИБ, Газпромбанк, инвестиционный банк «Синара» и ИФК «Солид». Техразмещение запланировано на 25 июля.

- УК «ОРГ» 21 июля начнет размещение трехлетних облигаций серии БО-02 объемом 300 млн рублей. Ставка купона установлена на уровне 16,5% годовых на весь период обращения. Купоны ежемесячные. Предусмотрено предоставление обеспечения со стороны поручителя — «Ойл Ресурс Групп».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал