Банк россии

Банк России не отпускает и каждый день выдает что-то новое о том, сколько экспортеры оставили за рубежом.

- 14 апреля 2023, 10:05

- |

Банк России не отпускает и каждый день выдает что-то новое о том, сколько экспортеры оставили за рубежом.

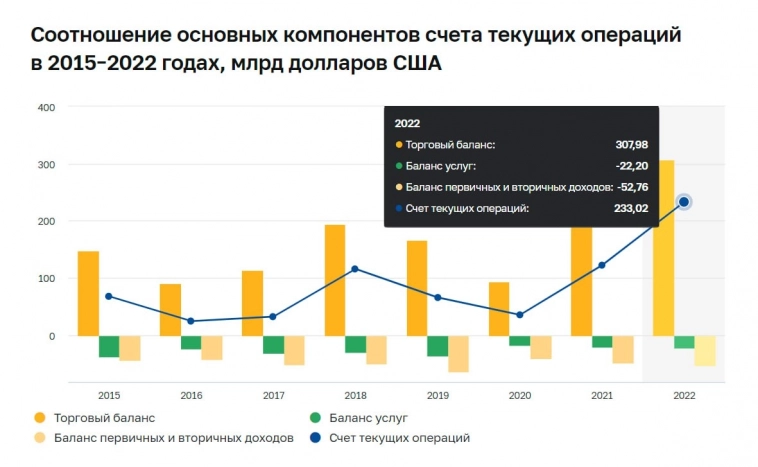

Торговый баланс в 2022 +$308 млрд по товарам и -$22 по услугам. Сумма так или иначе ушла в увеличение чистой международной инвестиционной позиции России (NIIP) — как раз выросла на +$285 млрд до 770.

Основной прирост NIIP за счет сокращения обязательств. Но самое интересное — в увеличении самой ликвидной части активов «прочие инвестиции».

📈 Туда притекло $147 млрд. О них Банк России поясняет «в том числе за счет накопления остатков средств на зарубежных счетах российских резидентов и увеличения дебиторской задолженности по торговым контрактам».

На днях Э.Набиуллина отвечала в Госдуме, что к авансам по торговым контрактам относится ~1/4.

Доля физлиц в прочих инвестициях минимальна — до $20 млрд купили наличных. Переводы валюты на зарубежные счета меньше оттока с валютных счетов в российских банках.

PS.

Об экспортерах, ЦБ, курсе и инфляции рассказал на РБК #сми

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Банк России оценил отток капитала из РФ в $1 млрд

- 12 апреля 2023, 13:29

- |

Подробнее – в материале «Ъ»

Банк России постепенно раскрывает ранее скрытые данные.

- 03 апреля 2023, 09:40

- |

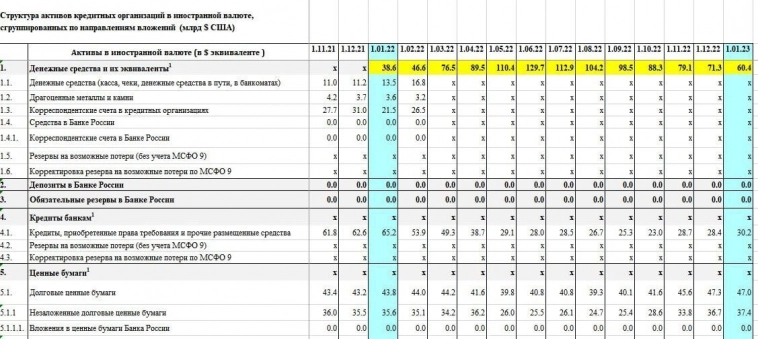

▶️ Опубликованы динамические ряды банков за 2022 в формате, который был до февраля прошлого года — то есть и по рублям, и по инвалюте. Теперь можно проверить как формируется ОВП банков.

Скрыта только ликвидность в инвалюте, но её можно легко вычислить разностью суммы баланса и других статей активов. 👇 Жёлтым на картинке — мой расчёт вместо крестиков от ЦБ.

$130 млрд было на середину 2022 при курсе около 50 за USD. Потом пришлось её куда-то распихивать, чтобы не заблокировали. На конец 2022 осталось $60 млрд, что все ещё много по сравнению безоблачным для банков периодом начала 2022 ($38.6 млрд)

▶️ В годовом отчете за 2022 Банк России сознается, что с 2014 завозил в резервы наличную иностранную валюту. Сейчас это уже не секрет и в интересах ЦБ — против обвинений, что мы копили валюту, но не были готовы к блокировке резервов.

В 2018, когда обнаружил первые $31 млрд налички, информацию оперативно скрыли. Но в 2022 находил все $60 млрд.

Такая структура золотовалютных резервов сложилась в результате того, что Банк России допускал вероятность эскалации международной напряженности, которая может привести к ограничению возможности использования части валютных резервов.

( Читать дальше )

Рубль теряет форму. Как цифровая валюта сделает расчеты прозрачными

- 30 марта 2023, 18:28

- |

Уже с апреля 2023 года в России появится третья форма национальной валюты — цифровой рубль. Он станет дополнением к наличным и безналичным деньгам.

🔷 Что такое цифровой рубль

Он будет представлять собой уникальный цифровой код, который позволит мгновенно идентифицировать каждый рубль в системе. При этом цифровой рубль не является криптовалютой и не имеет с ней ничего общего.

🔷 В чем разница цифрового рубля от привычного безнала

Главное отличие — возможность его использования как в онлайн-, так и в офлайн-режиме — при отсутствии доступа к интернету. У цифрового рубля не будет привязки к традиционной банковской системе.

🔷 Есть ли у цифрового рубля преимущества

Цифровой рубль можно мгновенно отследить и вернуть законным владельцам с помощью пары кликов. Это позволит сделать все переводы максимально прозрачными, в том числе государственные закупки и целевое использование средств.

🔷 Когда будет запущен цифровой рубль

С 1 апреля 2023 года начнется тестирование системы на ограниченном числе клиентов, но с 2024 года планируется ее масштабирование: в перспективе к цифровому рублю подключат все банки. Оператором платформы выступает Банк России.

( Читать дальше )

Банк России подвёл итоги 2022 года

- 30 марта 2023, 15:57

- |

390 страниц отчёта Банка России. Естественно там показывают какие они молодцы. Поэтому мы просто пройдёмся по цифрам.

Банк России признаётся, что целью 2022 года была поддержка кредитных организаций, для предоставления экономике ресурсы, помогающие адаптироваться к той жести, что происходит. В то же время размер корпоративных кредитов вырос на 14,3%.

Чуть ли не первое, на что обращают вниманию (или хвастаются), что рост ипотечного портфеля вырос на 20,4% или на 2,4 трлн рублей. И это вполне логично, учитывая грозящее окончание льготной ипотеки в декабре 2022 года. Однако её и далее продолжили, хотя и несколько по другой. повышенной ставке.

Население вынуждено было перекредитоваться на 455 млрд рублей, при этом на счетах населения осуществился прирост средств на 6,9% до 36,6 трлн рублей или около 80% капитализации индекса Мосбиржи.

Напомню, что перед правительством стоит одна из задач по привлечению народа на фондовые рынки, чтобы продолжали покупать акции российских компаний, а не копили деньги под матрасом. С этим в 2022 году более-менее справились, особенно в начале года, но наоборот. Правда положение потом исправилось и по итогам 2022 года брокерские счета с портфелями выше 10к рублей выросли на 9,8% (335 тысяч счетов).

( Читать дальше )

Банк России закончил шестой год подряд с убытком, который в 2022 году составил рекордные 721,7 млрд рублей

- 30 марта 2023, 07:59

- |

Основными причинами такого финансового результата стали выход из санированных банков и отрицательная переоценка долговых бумаг иностранных эмитентов. Убыток Банка России почти в 27 раз превысил убыток за прошлый год, который составил 26,3 млрд рублей.

Источник: www.forbes.ru/finansy/486867-bank-rossii-zakoncil-2022-god-s-rekordnym-ubytkom

Путин провёл встречу со Сбербанком

- 07 марта 2023, 19:37

- |

Пока Банк России публиковал Аналитический обзор по банковскому сектору, Путин встретился со Сбербанком. Греф рассказал не очень много, по крайней мере именно столько написано на государственном сайте.

- Сбер прошёл сложный период и практически восстановил свою работу полностью. Работает с прибылью

- Убытки связаны с потерей практически всех зарубежных активов, за исключением стран СНГ

- 80% всех наших решений основано на разработанных внутри банка IT-продуктов. В 2023 году доведём эту цифру до 90%

( Читать дальше )

Банк России встал на защиту дивидендов

- 01 марта 2023, 17:20

- |

ЦБ планирует защитить дивидендных акционеров хоть как-нибудь. А хотелось бы как следует.

Сегодня, 1 марта 2023 года Банк России поздравил всех своим предложением об обязывании Публичных Компаний утверждать дивидендную политику, а в случае отклонения от неё — обосновывать причины акционерам. При этом В предложении так же есть пожелание к корпоративному управлению в случаях предоставления государственной поддержки.

Обычно, чтобы узнать какие дивиденды платят компании, люди шли на смартлаб и смотрели статистику:

( Читать дальше )

Банк России ужесточает политику на ипотечном рынке

- 22 февраля 2023, 19:23

- |

Регулятор собирается ввести надбавки к коэффициентам риска по ипотечным кредитам. Новый механизм уберет с рынка схемы «льготной ипотеки от застройщика», когда жилье предлагается под минимальную ставку, вплоть в 0,01%, но по цене на 20–30% выше рыночной. Главный риск в такой схеме, который не устраивает Банк России, помимо искусственного разгона цен на недвижимость, — при потере возможности выплачивать кредит заемщик может остаться в долгу даже после продажи ипотечной квартиры, так как ее реальная стоимость не покроет размер займа.

🏠 Чем опасны экстремально низкие ставки по ипотеке

По мнению регулятора, существующие на рынке программы «льготной ипотеки от застройщика» с экстремально низкими ставками (вплоть до 0,01%) перевешивают риски спада спроса из-за ужесточения требований по ипотеке:

для компенсации нерыночных ставок застройщики завышают цену недвижимости на 20–30%, которые в последующем выплачиваются кредитным организациям в качестве «комиссии»;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал