Банк англии

Рынок ждет результатов взаимодействия нефтяных цен с уровнем $62,5 за баррель

- 02 марта 2015, 12:29

- |

Прошедшая неделя на рынке была довольно насыщенной, но это не привело к сильной динамике рынка. Индекс РТС за неделю показал небольшой минус, но в целом динамику рынка можно было назвать консолидацией даже несмотря на полеты некоторых акций, включая полуторакратный рост цен акций Мечела и некоторые другие аномалии. Из заметных внешних изменений можно упомянуть новое снижение евро и происходившее на этом фоне подрастание фондовых рынков в Европе. В частности индекс фондового рынка Германии DAX продолжил восхождение к новым высотам. Гораздо более впечатляющим был продолжившийся провал украинской гривны. У наших соседей наряду с провалом валюты идет дестабилизация потребительского рынка. Есть признаки, что страна идет дефолту и сваливается в гиперинфляцию.

Тема недели

В таких условиях в марте начинаются переговоры по поставкам газа на Украину. Главной темой Собирающейся 2 марта в Брюсселе трехсторонней комиссии станет реализация «зимнего пакета», сообщал вице-президент ЕК по энергетике Марош Шефчович. Глава Минэнерго РФ Александр Новак не исключал, что на встрече может быть затронут вопрос газоснабжения Донбасса. «Мы исходим из того, что на сегодня Луганская и Донецкая народные республики — это территории Украины, у нас контракт с Украиной, „Нафтогазом“, по поставкам газа на Украину. Мы действуем в рамках существующих договоренностей и контракта», — сказал Министр энергетики Новак в интервью «России 24». Есть подозрение, что именно поставки газа в ДНР и ЛНР станут чуть ли не основными в начинающейся сегодня встрече. «Если будут какие-то другие договоренности, и украинская сторона скажет, что они не отвечают за эту территорию и письменно это подтвердит, а не устно, тогда это другая ситуация. И она может быть обсуждена», — заметил Новак, отвечая на вопрос, могут ли быть рассмотрены альтернативные варианты газоснабжения Донбасса.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Инфляция в Великобритании достигла исторического минимума.

- 18 февраля 2015, 00:43

- |

Темпы роста потребительских цен в Великобритании в январе составили всего 0,3% относительное января прошлого года, показал окончательный отчет национального статистического управления, опубликованный во вторник.

Темпы роста потребительских цен в Великобритании в январе составили всего 0,3% относительное января прошлого года, показал окончательный отчет национального статистического управления, опубликованный во вторник.Так низко инфляция упала впервые за всю историю наблюдений, показатель рассчитывается с 1989 года. Экономисиы, опрошенные агентством Bloomberg рассчитывали, что годовой CPI составит 0,4%. В отношении декабря 2014 года цены упали на 0,9% вместо ожидаемого снижения на 0,8%. Дешевые энергоносители оп-прежнему являются главной причиной замедления темпов инфляции. Базовый показатель, в который не входят топливо и продовольственные товары, оказался лучше прогнозов и составил 1,4%. аналитики ожидали сохранения декабрьского значения 1,3%. Продукты питания подешевели на 2,5%, а бензин продемонстрировал рекордное падение на 16,2%.

Замедление инфляции на фоне распродаж на рынке нефти происходит и в других развитых странах, основной вопрос, который стоит перед аналитиками в этой ситуации — будут ли Центробанки повышать процентные ставки, как и планировалось ранее, при отстутствии ценового давления. Многие жксперты считают, что период ультра-низких ставок может затянуться на фоне нефтяного кризиса. Банк Англии, к примеру, уже пересмотрел свои намерения, назвав наиболее вероятным сроком 2016 год.

При большом желании расти, и отрицательное событие можно покрыть позитивной глазурью

- 04 сентября 2014, 08:52

- |

Что дальше? Договоренности по линии Путин — Порошенко не могут иметь стратегического характера. Первопричина кровопролития на Украине – «одновекторная» политика новых властей, которая не устраивает многих граждан. От нее власти отказываться не намерены, поэтому расчленение страны неизбежно. Ну а сейчас после ряда неудач,

( Читать дальше )

Тенденции. Угрозы отключения от SWIFT провоцируют медвежью болезнь рынка

- 01 сентября 2014, 12:56

- |

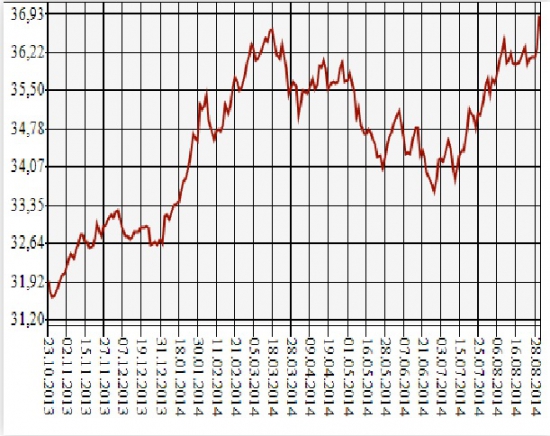

В результате курс бивалютной корзины с упорством двигается к своим весенним максимальным отметкам около 43 рублей за единицу. В понедельник ослабление рубля продолжилось. Неудивительно, что снижение индекса ММВБ усиливается падением рубля, и индекс РТС с легкостью пробивает очередные поддержки в своем походе вниз. От локальных максимумов 22 августа индекс РТС растерял уже почти 100 пунктов и на закрытии в пятницу ушел ниже 1200 пунктов. Индекс ММВБ в пятницу пока с некоторым почтением отнесся к уровню в 1400 пунктов. Но указанная круглая цифра не кажется сильной поддержкой и наметившийся отскок в понедельник от указанного уровня был очень слабым, а далее индекс пошел отыскивать новые линии поддержки.

( Читать дальше )

Быки надеются на разворот нефтяных цен и успехи минских переговоров, а у медведей свои резоны

- 25 августа 2014, 12:29

- |

Однако стороны конфликта пока не очень думают о замирении. В последние дни можно было увидеть множество свидетельств тому. Формат празднования Дня независимости в Киеве с военным парадом и, «парад» пленных в Донецке указывают, что накал противостояния не уменьшается. Наступление ополченцев и уже поступившие после этого сообщения о новых окружениях сил АТО знаменуют новый виток активных боевых действий. С учетом активизации боевых действий актуальными будут попытки поиска компромиссных вариантов разрешения конфликта. Развитие событий на Украине продолжает оставаться важнейшим геополитическим фактором, влияющим на динамику рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал