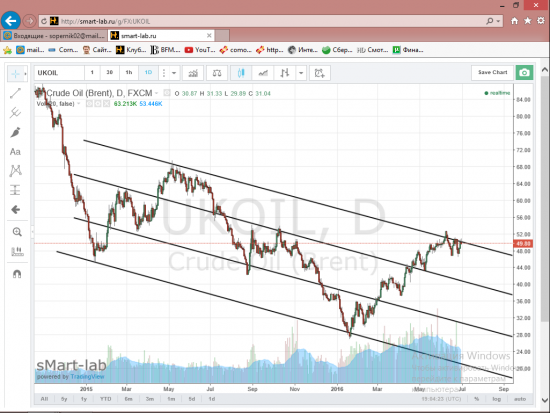

БРЕНТ

Семь причин, по которым нефть и газ не кончатся ещё очень долго

- 30 июля 2016, 23:28

- |

Семь причин, по которым нефть и газ не кончатся ещё очень долго. 1. Мы до сих пор не знаем достоверно, как образуется нефть и откуда она пришла

В настоящее время существует несколько теорий происхождения нефти. Общепринятой считается органическая, согласно которой нефть — это продукт распада биологических останков. Иначе говоря, тела доисторических животных, погребённые в глине, превратились в ту самую чёрную жидкость, которую мы добываем на поверхности. При этом ошибочно полагать, что мы ездим на перебродивших динозаврах. Нефть, если принять органическую теорию за правду, по большей части получилась из планктона, погребённого на дне древнего океана.

( Читать дальше )

- комментировать

- 24 | ★6

- Комментарии ( 7 )

Нафта

- 29 июля 2016, 12:21

- |

Вчора ми розглядали ситуацію по нафті і говорили про можливий її корекційний відхід від мінімума 9 травня. За вчорашній день чорне золото знизилося на 1,5 відсотка ще пробивши рівень підтримки 43,55.

Сьогодні ми продовжуємо очікувати відскок по нафті вверх по декільком причинам:

1) Ми бачимо падіння індекса долара, що повинно спонукати нафту то відскоку на верх, адже вартість нафти номінується в доларах і якщо валюта дешевшає — нафта повинна підростати.

2) Американська статистика, де очікується ріст ВВП (попередня оцінка за другий квартал) — при рості цього показника, нафта повинна підрости адже збільшується рівень її споживання в економіці. (Новини в 15-30 по Києву)

3) Якщо поглянути з технічної точки зору то рівень дивергенції наростає, що показує про можливий короткостроковий момент фіксації позицій. Також сьогодні є закриття місячної свічки — тобто частину учасників ринку буде фіксувати прибуток.

4) Осцилятори (на графіку представлений RSI) — показує вже серйозну перекупленість активу на ринку, що також є насторожуючим моментом до продовження ралі на ринку нафти.

( Читать дальше )

Для тех, кто в танке

- 28 июля 2016, 15:28

- |

( Читать дальше )

Торговые идеи

- 28 июля 2016, 11:20

- |

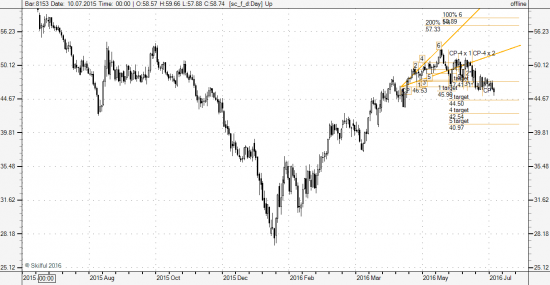

Я пропоную проаналізувати поточну ситуацію по нафті. Почнемо з першого нафта втратила більше 10 доларів на барель після досягнення максимуму у ціни 52 $, і стрімко йде вниз, але швидше за все дані ціни є дном на даний момент часу. По-перше виходячи з графіка ціна досягла мінімуму від 9 травня 2016 року, якщо розтягнемо сітку Фібо то ціна знаходиться у рівня 161,8, який є корекційною а також інструментом по якому гравці можуть починати фіксувати прибуток. За допомогою індикатора MACD ми бачимо що на тайм-фреймі Н4 починається формуватися дивергенція що відштовхне ціну вгору.

Якщо підходити з фундаментальних факторів то обвал нафти в даний період часу пов'язаний з тим що при досягненні максимумів цього року, сланцеві компанії почали відновлювати видобуток нафти в Північній Америці, що збільшило дисбаланс попиту і пропозиції на ринку, наприклад протязі 8 тижнів кількість бурових установок збільшується. Але якщо виходи з цих цін що ми зараз маємо на ринку, їх рівень уже не сприяє запуску нових сланцевих вишок адже вони знову стають не рентабельно відповідно ми припускаємо що в п'ятницю звіт від BAKER HUGES буде непереливки їх істотного збільшення.

( Читать дальше )

Бывают ли вещие сны?

- 25 июля 2016, 00:48

- |

1. Брент падает в обл. 39-41

2. Золото падает в обл 1250

3. Евро припадает в обл 1,0890-1,920

4. Евр\фунт в пнд начинает рост к 0,8460

5. Фунт\йена пробивает 139,00\40 и идёт на неск фигур вниз

6. Йена возвращается к 107 и летит вниз

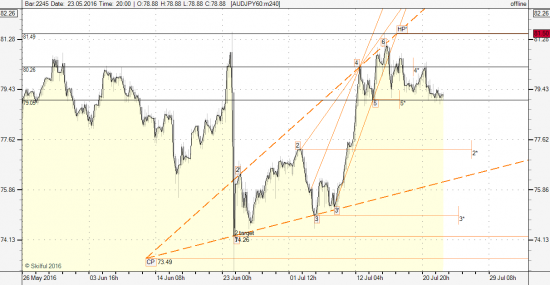

7. Ози\йена наконец-таки пробивает 79,05 и летит в 76-ю фигуру

8. Чиф растёт от текущих и аж до........4-5 августа ;) ( это про usd/chf)

9. Киви наконец-таки от 0,6990 припадает к 0,6900\30

10. Фунт идёт в обл 1,2900

И всё это по каким-то инстр в течение 2-3 дня, а большинство в течение от сегодня до 4-5 августа

И тут… просыпаюсь, пот на лбу… а может сон то вещий?! ;)

Ну, хоть одну каотинку из вещего сна: там ози\йена 4-х часовая… понаблюдаем

и по бренту(больше в памяти от сна не сохранилось): пробита ЛТ и выход из флэта известно, в какую сторону. Модель выбрана не просто так ;)

фРТС, брент, USDRUB.

- 24 июля 2016, 14:13

- |

брент перед ростом сходит на 41.50

фРТС перед ростом сходит на 83500

USDRUB как какашка будет продолжать болтаться в проруби диапазоне.

Ралли в долларе? Рост валюты страны-банкрота США - не смешите народ.

- 23 июля 2016, 03:42

- |

( Читать дальше )

Шорт брент все еще актуален

- 22 июля 2016, 08:14

- |

- 09 июня 2016, 12:05

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал