БАНК

Банки: рекордная прибыль 2023г., но с 4 кв. замедление. Анализ динамики банковского сектора

- 14 марта 2024, 09:39

- |

Банковский Сектор

(обзор с сайта ЦБ России от 13 марта 2023г.)

Итоги 4 квартала и всего 2023г.

За 2023г. банки заработали 3,3 трлн руб. (рекорд).

в 4 кв. ЧП 0,6 трлн руб. (3 кв. 0,9 трлн руб.)

ROE 4 кв.16,9% (3 кв. 29,5%).

Прибыль в 4 кв. снизилась из-за укрепления рубля, роста отчислений в резервы, сезонности.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Сбер - кэш-машина генерирует прибыль, но на дивиденды не хватает достаточности капитала 0_о

- 13 марта 2024, 00:01

- |

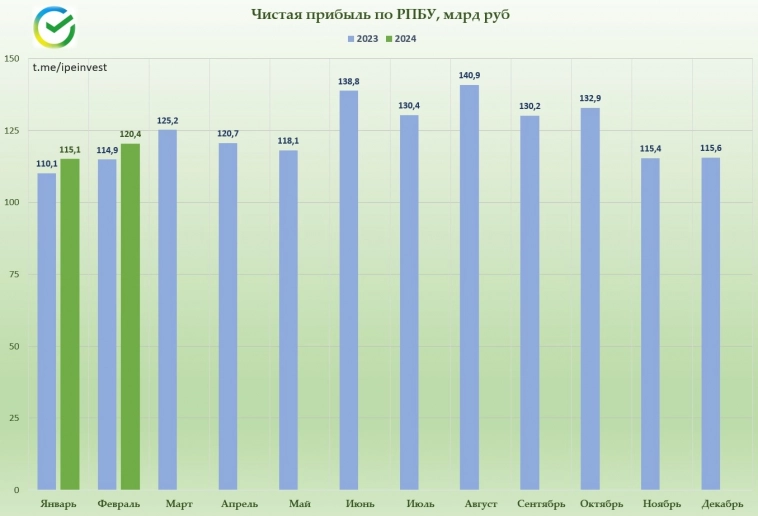

Салют, мои маленькие любители инвестиций! Сегодня Сбербанк отчитался по РПБУ за февраль, посмотрим не зачах ли наш зеленый гигант Халк, не сбоит ли наша кэш-машина по генерации прибыли.

А как раз с ней все в порядке, за февраль ЧП составила 120,4 млрд руб. +4,8% м/м, а за 2 месяца 2024 года чистая прибыль — 235,5 млрд руб. (+4,7% 2м/2м) или 5,21 рубля на акцию, не смотря на то, что январь-февраль не самые сильные месяцы исторически, а также присутствовали немаленькие отчисления в резервы, но обо всем по порядку.

Результаты сравниваю с рекордным 2023 годом, а можем ли повторить? а превзойти?))

Сбер — чистая прибыль по месяцам по РПБУ, млрд руб

Рентабельность капитала (ROE) в феврале 21,7% — хуже чем в феврале 2023 г., но лучше января 2024 г. — в прошлом месяце было 20,7%

( Читать дальше )

Как мировые валюты получили свои названия? Риал

- 11 марта 2024, 07:33

- |

Риал — денежная единица Омана, Ирана, Катара, Саудовской Аравии и Йемена. С латыни «риал» («regalis») дословно переводится как «королевский». Название валюты пришло в арабский язык из Европы и обозначало популярные европейские монеты: талер, пиастр, соверен.

Иранский риал уходит корнями в 18 век, когда в стране использовались различные типы монет. Однако, в 1825 году, в период правления французского короля Луи-Филиппа, появился термин «риал,» который взяли на вооружение иранские правители. Это название было введено как часть широкой программы модернизации и реформирования иранской экономики.

В последующие десятилетия иранский риал подвергался ряду изменений в связи с различными политическими и экономическими событиями. В 1932 году Иран впервые ввел десятичную систему для своей валюты. В 1960-1970-е годы произошли еще несколько реформ, включая переход от золотого стандарта к нефтяному.

Сложные исторические события, такие как исламская революция в 1979 году и ввод санкций, существенно повлияли на стоимость иранского риала. Он стал подвержен значительным колебаниям, а страна сталкивалась с экономическими вызовами.

( Читать дальше )

ТОП Вкладов и накопительных счетов с 06.03.24

- 06 марта 2024, 14:59

- |

В течение рабочей недели, некоторые банки снизили ставки по вкладам и накопительным счетам, а некоторые подняли. В целом, картина особо не меняется. Самые выгодные так и остались короткие и среднесрочные вклады. Посмотрим что будет происходить в течение следующей рабочей недели, но думаю значительных изменений не ожидается.

Ссылка на телеграмм с таблицами, где я разделил лучшие предложения по вкладам с дополнительными условиями и без них, а так же выкладываю спец. предложения и от «фин. Услуг»

ТОП Вкладов и накопительных счетов с 28.02.24

- 28 февраля 2024, 12:19

- |

В течение рабочей недели, некоторые крупные банки снизили ставки по долгосрочным вкладам и накопительным счетам. В целом, особо ничего не поменялось. Самые выгодные так и остались короткие и среднесрочные вклады. Посмотрим что будет происходить в течение следующей рабочей недели, но думаю ничего существенно не изменится.

Ссылка на телеграмм с таблицами, где я разделил лучшие предложения по вкладам с дополнительными условиями и без них, а так же выкладываю спец. предложения и от «фин. Услуг»

Хитрости от ВТБ при открытии вклада или накопительного счета!

- 26 февраля 2024, 09:58

- |

Ссылка на телеграмм с таблицами, где я специально разделил лучшие предложения по вкладам с дополнительными условиями и без них, а так же выкладываю спец. предложения от «фин. Услуг»

ТОП Вкладов и накопительных счетов с 21.02.24

- 21 февраля 2024, 11:25

- |

В течение рабочей недели, после заседанием ЦБ, некоторые банки повысили ставки по вкладам и накопительным счетам на 0.25%. В целом, особо ничего не поменялось. Самые выгодные так и остались короткие и среднесрочные вклады. Посмотрим что будет происходить в течение следующей рабочей недели, но думаю ничего существенно не изменится.

Ссылка на телеграмм с таблицами, где я специально разделил лучшие предложения по вкладам с дополнительными условиями и без них, а так же выкладываю спец. предложения и от «фин. Услуг»

Лицензия QIWI была отозвана Банком России

- 21 февраля 2024, 10:21

- |

Ещё перед началом торгов в стакане Киви появилось тьма заявок на продажу и совсем капелька на покупку:

( Читать дальше )

Чем банк отличается от предприятия?

- 21 февраля 2024, 07:52

- |

Банк и обычное предприятие представляют собой два различных типа организаций, функционирующих в экономической системе. Отличия между ними касаются не только их основных целей, но и специфики деятельности, функций, а также степени воздействия на экономическую среду.

1. Цели и функции:

📌Основной целью банка является предоставление финансовых услуг. Банки принимают депозиты, выдают кредиты, предоставляют услуги по переводам, инвестиционные и страховые продукты. Они также участвуют в управлении денежной массой и обеспечивают стабильность финансовой системы.

📌 Основная цель предприятия – производство товаров или предоставление услуг с целью получения прибыли. Предприятие может работать в различных отраслях: производство, торговля, услуги, но его основной задачей является создание продукции или оказание услуги.

2. Функции в экономической системе:

📌 Банки играют ключевую роль в поддержании финансовой стабильности. Регулируют денежное обращение, управляют кредитной политикой, обеспечивают ликвидность и стабильность финансового сектора.

( Читать дальше )

Исламский банкинг

- 20 февраля 2024, 08:29

- |

Мусульманский банкинг, также известный как исламский банкинг, представляет собой уникальный подход к финансовой деятельности, основанный на принципах шариата – закона ислама. Этот вид банковской системы стремится объединить принципы этики и финансовой устойчивости, предоставляя альтернативу традиционному банковскому сектору.

Исламский банкинг сформирован по основным принципам

1. Запрет на проценты (риба): Один из фундаментальных принципов исламского банкинга — запрет на получение и уплату процентов. Это основывается на идее, что деньги не должны приносить прибыль без риска.

2. Избегание неблагоприятных рисков (гарар): Исламские банки стараются избегать сделок, которые включают в себя неопределенность, спекуляции и ненадежность.

3. Способы финансирования (мудараба и мушарака): Вместо традиционных кредитных сделок, исламские банки предпочитают соглашения по мудараба (партнерству) и мушарака (совместной деятельности), где прибыль и риски делятся между банком и клиентом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал