Асв

Бэнкинг по-Русски: ЮгроНовости. По мотивам свежевышедшей отчетности...

- 19 июля 2017, 16:38

- |

2. Кредитное обязательство УралВагонЗавода перед банком Югра на сумму 4 млрд руб ПРЕКРАЩЕНО !!!

3. Озвученного г-жой Анной Орленко «Вывода средств юрлиц на 45 млрд руб в июне» НЕ БЫЛО !!!

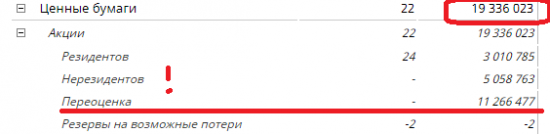

4. При этом, банк «сумел создать» (другой формулировки я пока не нахожу) активов в виде акций, с последующей переоценкой в разы в течении месяца на сумму под 20 млрд:

Учитесь, блин, Трейдеры!!! ;)))

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 39 )

Бэнкинг по-Русски: Кризис МТЭБ может вызвать каскадные проблемы в других банках

- 30 июня 2017, 18:24

- |

Один из которых (Премьер Кредит) также приостановил обслуживание, другие пытаются оттянуть выдачи и платежи на следующую неделю.

---------

«Сейчас (в банке) проблемы с ликвидностью, поэтому все безналичные документы (документы на проведение безналичных операций. — Прим. ред.), которые к нам поступают от клиентов, стоят в очереди, ожидают поступления денег на корреспондентский счет, — объяснила Банки.ру сотрудник отдела исполнения платежей «Премьер Кредит» по имени Наталья. — То есть, все документы стоят в очереди и оплачиваются в зависимости от очередности платежа и даты поступления средств (на корсчет банка. — Прим. ред.)». — банки.ру

---------

Другой (банк Легион) пока отмазывается техпроблемами:

( Читать дальше )

Защита инвестиций через механизм компенсационных фондов

- 28 мая 2017, 20:06

- |

13 января 2017 года в Государственную Думу Российской Федерации был внесён на рассмотрение законопроект №76910-7 «О страховании инвестиций физических лиц на индивидуальных инвестиционных счетах (в части создания в Российской Федерации системы страхования инвестиций, размещенных гражданами на индивидуальных инвестиционных счетах).

Страхование инвестиций в данном законопроекте подразумевает защиту активов от нерыночных рисков (банкротства брокера, мошенничества и т.п.), но не от потерь, связанных с изменением рыночной стоимости.

По моему мнению, в условиях крайне низкого уровня финансовой грамотности населения создание такого фонда в РФ (наподобие SIPC в США или FSCS в Англии) повысит уровень защиты прав потребителей финансовых услуг, а также будет способствовать повышению уровня доверия населения к инвестициям через небанковские финансовые организации. Сможет ли создание компенсационного фонда серьёзно увеличить количество частных инвесторов на отечественном фондовом рынке?

( Читать дальше )

Выплаты АСВ в понедельник и курс доллара.

- 22 апреля 2017, 15:10

- |

Но заработать на этом вряд ли дадут. В понедельник можем открыться выше, а в некоторых обменниках Москвы курс уже сейчас выше 58 рублей за доллар.

Еще один из первой сотни.

- 10 апреля 2017, 11:29

- |

Выплаты начнутся не позднее 24 апреля.

Подробности на сайтах ЦБ и банка.

Недавно кто-то говорил, что данный банк на подходе.

Бэнкинг по-русски: ЮГРА, весенние "обострения" продолжение истории...

- 05 апреля 2017, 22:47

- |

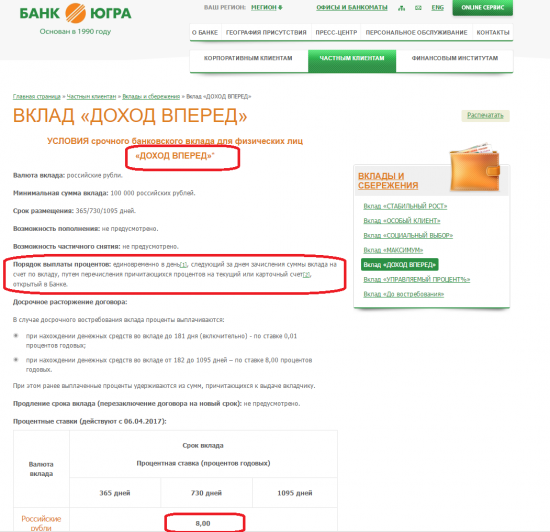

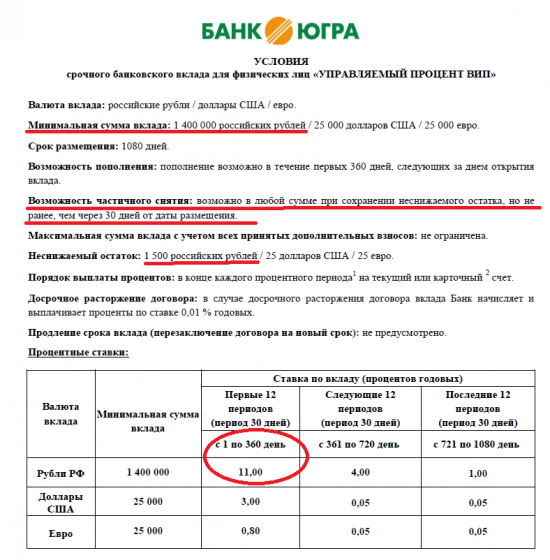

В предыдущем обзоре мы рассматривали вклад с нелинейным начислением процентов (см тут) запрятанный глубоко в дебри Амазонки сайта.

Сейчас его немного модифицировали, снизили ставку до 10% за первый год и внесли наконец в нормальную линейку вкладов.

А вот сегодня линейку вкладов еще раз обновили, пока Югроманы терялись в догадках почему же висит сайт, предложили Вклад «Доход Вперед»

Суть его проста — вносите сегодня 1 млн руб, получаете завтра 80-160-240 тыс руб % на текущий счет и свой первоначальный вклад через -2-3 года.

Т.е. методом дисконтирования. ПСВ (полная стоимость вклада получится существенно выше 8.7% на год, 9.52% на два года и 10.53% на 3 года).

Замануха конечно зачетная, фактически вложить 76% а получить 100%, но ведь многие считают, что при такой схеме выплат они получат и проценты за весь срок и смогут все тело вклада вернуть в АСВ в случае краха банка…

( Читать дальше )

Бэнкинг по-русски: ЮГРА, весенние "обострения"...

- 29 марта 2017, 14:27

- |

( Читать дальше )

АСВ : денег нет, но вы держитесь

- 23 марта 2017, 11:21

- |

Причина отказа от столь привлекательных планов вынужденная. Офис может быть передан АСВ в уплату по долгам перед Центробанком. Дело в том, что дефицит фонда страхования вкладов, истощившегося из-за активного отзыва у банков лицензий, уже несколько лет покрывается за счет кредитов Центробанка агентству. «Возвращать эти средства как-то нужно, и передача здания, например в порядке отступного, один из способов», — указывает один из источников. Кроме того, это в русле лоббируемого ЦБ сокращения функций агентства, в частности передачи функции санации банков от АСВ к ЦБ, продолжает он: «В такой ситуации больше площадей АСВ не нужно».

( Читать дальше )

Бэнкинг по-русски: Система Страхования Вкладов или "классовая" несправедливость....

- 04 марта 2017, 21:35

- |

Созданная в 2004 году Система страхования вкладов (ССВ) де-юре гарантирует каждому вкладчику банка, с а 2015 года еще и ИП выплату в размере 1.4 млн руб.

Давайте попробуем разобраться как, в чьих интересах и за чей счет она работает ???

В России участие в системе страхования вкладов носит обязательный характер для всех банков, привлекающих денежные средства физических лиц.

Т.е. Если вкладчик не является акционером банка, то разместить свои средства в банке не входящим в ССВ впринципе невозможно.

Страховой Фонд формируется за счет ежеквартальных выплат банков, входящих в ССВ (читай всех банков принимающих вклады).

Выплаты эти пропорциональны среднему обьему застрахованных (именно не превышающих 1.4 млн) вкладов и текущих счетов увеличенные на начисленные проценты и с конца 2016 года составляет 0.12% в квартал в базовом исчислении.

Существуют и повышающие коэффициенты.

Повышенные дополнительные ставки, которые уплачивают банки, завышающие ставки по сравнению со среднерыночным уровнем на 2-3 %

Со II квартала 2016 г. дополнительная ставка взносов выросла до 50% базовой ставки, повышенная дополнительная ставка установлена на уровне 200%.

Однако предлагаю не акцентировать на этом внимание, ибо согласно представленной Инфограмме 75% взносов в фонд ССФ формируется Системно-значимыми банками, по базовой ставке, отзыв лицензии у которых впринципе нереален, ибо приведет к полному финансовому коллапсу всей банковской системы и фонда ССВ в т.ч.

( Читать дальше )

Бэнкинг по-Татарски: ТатФондБанк, что отзыв и банкротство нам готовит...

- 04 марта 2017, 00:27

- |

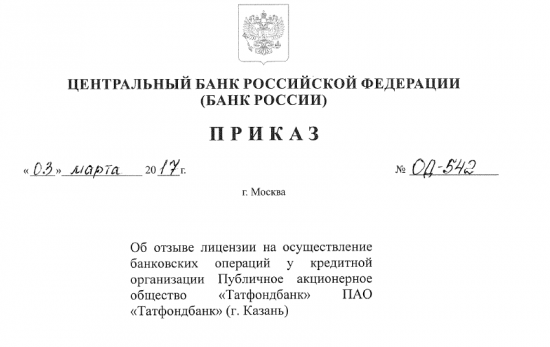

Решение о применении крайней меры воздействия принято Банком России в связи с неисполнением кредитной организацией федеральных законов, регулирующих банковскую деятельность, а также нормативных актов Банка России, значением нормативов достаточности собственных средств (капитала) ниже двух процентов, снижением размера собственных средств (капитала) ниже минимального значения уставного капитала, установленного на дату государственной регистрации кредитной организации, учитывая неоднократное применение в течение одного года мер, предусмотренных Федеральным законом «O Центральном банке Российской Федерации (Банке России)».

При неудовлетворительном качестве активов ПАО «Татфондбанк» неадекватно оценивало принятые риски. Надлежащая оценка кредитного риска и объективное отражение стоимости активов в отчетности кредитной организации привели к полной утрате ее собственных средств (капитала). Руководство и собственники банка не предприняли действенные меры по нормализации его деятельности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал