Анализ

По моему мало кто в трейдинге показывает кейсы))) возможно буду одним из первых

- 22 февраля 2016, 15:37

- |

- комментировать

- Комментарии ( 0 )

Анализ финансовой отчетности компании индекса Dow Jones за 4й квартал

- 22 февраля 2016, 11:59

- |

На территории США прошел период квартальной отчетности за 4й квартал. Новогоднее ралли было менее волатильным нежели обычно. В первую очередь это связано с негативным стартом 2016 года. Снижение фондовых индексов было глобальным на рынке исходя из чего выплывает необходимость детализированного анализа компаний входящих в состав индексов.

Для анализа отчетности за четвертый квартал рассмотрим компании, которые входят в индекс Dow Jones.

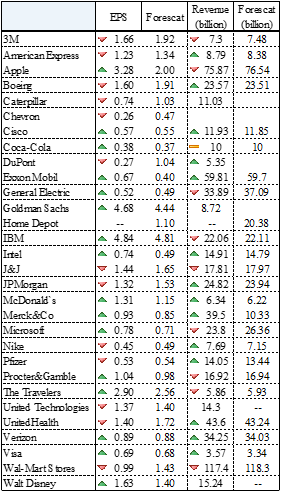

Рисунок 1. Фактические данные «доходность на акцию» / «выручка» компаний входящих в индекс DowJones

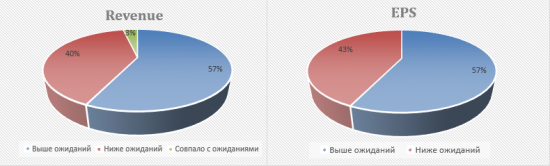

Исходя из данных финансовой отчетность компаний, показатели EPS и Revenue демонстрируют разнонаправленную динамику. Самые агрессивные темпы роста выручки продемонстрировала фармацевтическая компания Merck&Co, выручка которой выросла практически в 4 раза (с 10.33 до 39.5 млрд. $). Ликвидация нерентабельных подразделений компании поспособствовало снижению расходов компании и положительно сказалась на отчетах. Напротив негативную динамику продемонстрировал Microsoft, выручка которого по итогам квартала снизилась на 2.56 млрд. Основной причиной снижения выручки стало сокращение продаж смартфонов на территории Российской федерации, а также Азиатского региона.

( Читать дальше )

гуру которые писали про геп в -5% в понедельник стройтесь, для составления антирейтинга

- 22 февраля 2016, 09:48

- |

Для тех, кто верит в то, что рубль будет расти).

- 21 февраля 2016, 15:57

- |

Здравствуйте, немного о том, кому и почему не выгоден рост рупля.

Что бы там ватники не кукарекали — мы в ;jgt. посмотрите на график, рубль с самого распада за щеку берет. и будет брать. готовьтесь к 100 и выше. цифра 35 — это прошлое, и вернуть это прошлое, увы — невозможно.

Что нас ждет ?, если пробьем 71.5 то максимум до 61, а дальше рост бакса до 100.

и выкиньте надежды на то что ЦБ или прочая нечисть как нибудь разрулит ситуацию) — им это не выгодно.

— Поясняю поч рост доллара выгоден «правителям» нашим. — представьте, Вы, Вы миллиардер, миллионер (ну русский чиновник или просто большая шишка, короче опухоль, на теле Руссии матушки) — и у Вас валяется пара миллиардов или миллионов долларов.и зарплата у Вас тоже в долларах.

— доллар вырос в 2 раза, а допустим, цены на недвижимость(да и на любые товары) всего на 25%(не больше 50%) и Вы имея 1 лям зелени по старому курсу могли купить хату за 35МР. а тут доллар 70 и теперь вы можете купить хату за 70МР или чуть добавить и купить 2 хаты по 35МР. — вы в плюсе от роста доллара.

ВОПРОС — ВЫГОДНО ЛИ ИМ СНИЖАТЬ КУРС ДОЛЛАРА?))) — нет. «им» -всем кто у руля.

Вот еще пример — пенсии...

( Читать дальше )

Торговля на американских фьючерсах CMEGroup в среду 17.02.2016

- 18 февраля 2016, 11:50

- |

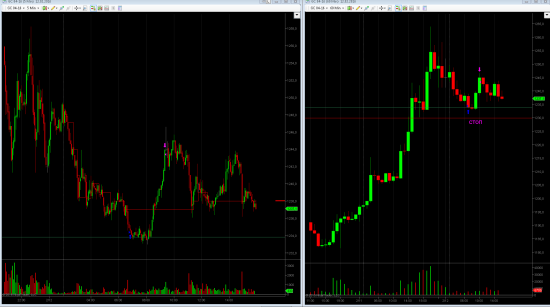

1) Шорт на фьючерсе на швейцарский франк 6S 03-16.

Шорт от верхней границы флета на часовом таймфрейме. Sell limit ордера были выставленыпосле закрытия рынка на клиринг, были исполнены рано утром. Стоп за хвосты часовых баров. Цель перед круглой цифрой 1,0102. Сделка закрыта по цели.

2) Лонг на фьючерсе на природный газ NG 03-16.

Накануне во вторник цена инструмента выполнила ложный прокол зоны 1,900 – 1,915 и вернулась обратно, закрепившись выше нее. Вход в лонг от зоны поддержки по цене 1,912. Стоп за локальный минимум в пределах волатильности инструмента. Выход в области High предыдущего дня. Новости по запасам природного газа только на следующий день, поэтому в день накануне ждать далекого прострела не приходится, и мы допускали вероятность похода цены за ликвидностью против нас. Что в дальнейшем и произошл уже после того, как позиция была зафиксирована.

smartmoney24.ru/trading/IEPEKKRH

Торговля на валютных парах и золоте в понедельник 15.02.2016

- 16 февраля 2016, 11:58

- |

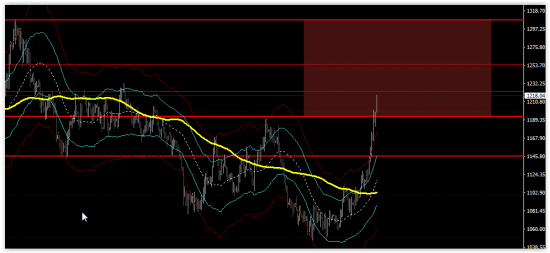

- Лонг на золоте XAUUSD.

В понедельник золото пошло корректировать импульсный сверхволатильный рост четверга. Лонг от дневного уровня 1215. Стоп на цене 1211. 44 пункта в пределах волатильности. Цель на уровне 50% коррекции последней волны роста на цене 1222,2. Выход по цели.

2. Лонг на австралийском долларе AUD/USD.

Лонг по тренду на откате к середине лонговой волны текущего дня по цене 0,7140. Стоп за локальный 5 минутный минимум 0,7120. Выход в области High дня по цене 0,71655.

( Читать дальше )

Лонг на золоте в пятницу 12.02.2016. Фьючерсы СМЕ Group.

- 15 февраля 2016, 13:17

- |

smartmoney24.ru/trading/IEPEKKRH

Миссия выполнена - разбор что делать дальше

- 11 февраля 2016, 21:01

- |

Всем привет!

Итак друзья, цель, о которой я неоднократно писал в своих предыдущих заметках, практически достигнута. Считанные пипсы остаются до обновления минимума по S&P-500 (по фьючерсам он уже достигнут), но структура графика уже позволяет говорить о возможном завершении нисходящего движения в рамках волны 3 от C, начатой еще 1 декабря, что будет означать начало тренда вверх (в рамках волны 4). Ключевой вопрос сейчас, как действовать дальше. На это я попробую ответить в данной статье.

График 1

Начнем с S&P-500. Определяющий уровень здесь 1881 (красная линия). Проходим его, и быки берут контроль в свои руки — это будет свидетельствовать о начале полномасштабного ралли. Пока что я склоняюсь к варианту, что данный рост будет являться лишь 4 волной (~к 1950), то есть в марте-апреле нам предстоит еще одно обновление минимумов. Несмотря на это, нельзя исключать варианта (см. график 2), что 9 месячная коррекция наконец закончилась, но данный вариант нравится мне меньше. Главная причина здесь тот факт, что многие «голубые фишки» стали «рушиться» только совсем недавно, и им еще есть куда значительно падать.

( Читать дальше )

ПАНИКА - Золото штурмует хаи

- 11 февраля 2016, 11:48

- |

Я — в половине расчетной позы, возникает дилемма что же дальше делать. Пока так прем вверх можно либо крыться на импульсах, но они реально сильнее чем можно того было ожидать, либо, что возможно более разумно, ждать пока закроем хотя бы один день вниз. И тогда либо сбросить позу чтобы подобрать ниже, либо продать кол в деньгах с мартовской экспирацией и откупить задешево ниже на сопротивлении. Однозначного ответа нет, ситуация экстраординарная.

Как писал в предыдущем посте — вчера согласно своему анализу продал кредитный спред по QQQ (насдак) на 98.5 и железный кондор по SPY(сипи), так как спай выглядит менее медвежьим и его сильнее подпирают. Оба вчера вышли в прибыли перед закрытием. Эту пару сделок лучше держать в связке, потому что если падение продолжиться и будет сильным, то прибыль по спреду поддержит проданный кондор. Но долго держать все равно нет смысла — оба можно закрыть когда прибыль по спреду дойдет до половины полученного кредита.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал