Акции сша

S&P 500 удвоился со дна - самое быстрое ралли со времён Второй мировой.

- 17 августа 2021, 13:44

- |

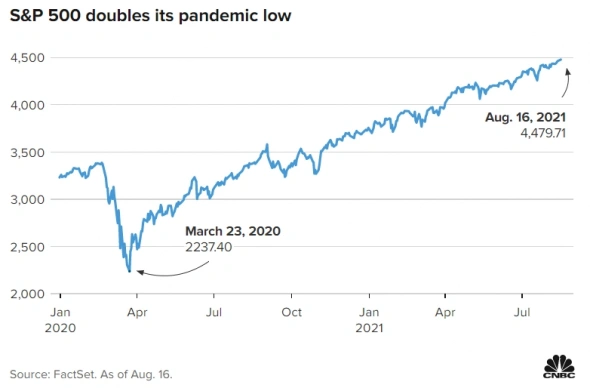

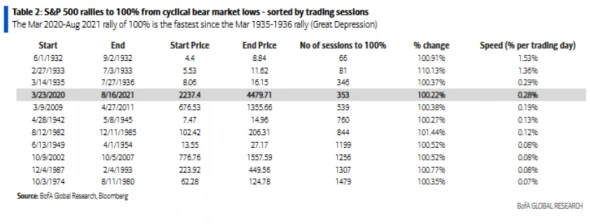

На этой неделе произошло знаменательное событие — S&P 500 удвоился со своего пандемического минимума в 2237.4, куда он опустился 23 марта 2020 года после падения на 34%. Вчера рынок закрылся на отметке 4479.4 или на 100.2% выше.

Примечательно то, что это самое быстрое ралли со времён Второй мировой войны. В этот раз рынку понадобилось всего 354 торговых сессии. Для сравнения предыдущий рекорд принадлежит финансовому кризису 2008-9 года. В тот раз 9 марта 2009 S&P 500 упал до 676.53 и удвоился только 27 апреля 2011 или 540 торговых сессий спустя.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Зачем следить за PPI

- 17 августа 2021, 13:08

- |

Только что вышел последний номер Индекса цен производителей (PPI). И, конечно же, его раскручивают во всех направлениях — в зависимости от того, хочет ли человек, делающий это вращение, раскручивать его в основном негативном свете («инфляция растет!») или в основном позитивном свете («отдельные компоненты смешаны, поэтому...»).

Вот что вам нужно знать об инфляции в целом и о нынешнем положении вещей:

- Да, инфляция в настоящее время «высока» на исторической основе

- Высокая ИЛИ обратная инфляция (дефляция) обычно вредна для акций (но — что важно — не всегда).

- Да, уровень инфляции, кажется, имеет значение (т. Е. экстремальные показания значительно хуже, чем умеренные)

Короче говоря, когда инфляция достигает определенного уровня, правильно беспокоиться о ее влиянии на акции. Однако нет никакой гарантии, что рынок будет снижаться исключительно из-за высокой или растущей инфляции.

Если мы посмотрим на 12-месячный темп изменения ИЦП, мы можем получить представление об одном популярном показателе инфляции. По этому методу на конец августа 2021 года 12-месячное % изменение для PPI составит 19,79% (мы опережаем его на месяц, чтобы учесть отчетные лаги).

( Читать дальше )

Northrop Grumman отчиталась за 2 квартал. Компания продолжает сокращать долг.

- 17 августа 2021, 12:35

- |

Northrop Grumman (NOC) отчиталась за 2 квартале 2021 г. (2Q21). Выручка составила $9,15 млрд по сравнению с $8,88 млрд в 2Q20, рост на 3%, относительно 2Q19 рост составил 8,2%. Скорректированная прибыль на акцию (Adjusted EPS) по итогам 2Q21 составила $6,42 по сравнению с $6,01 годом ранее и $5,06 в 2019 г. Аналитики в среднем прогнозировали за квартал выручку $8,8 млрд и adj. EPS $5,84. Скорректированный денежный поток снизился с $2,07 млрд за 2Q20 до $1,24 млрд за 2Q21. Портфель заказов (Backlog) снизился до $76,6 млрд по сравнению с $79,3 млрд на конец 1Q21. Компания продолжает показывать крепкие результаты, пандемия практически не повлияла на рост компании. Отчет за 1Q21 можно посмотреть здесь.

За первое полугодие 2021 г. выручка компании выросла на 4,6% до $18,3 млрд по сравнению с $17,5 млрд в 2020 г. и $16,6 млрд в 2019 г. за соответствующий период. Скорректированная прибыль на акцию по итогам первых 6 месяцев 2021 г. составила $13 против $11,16 годом ранее.

( Читать дальше )

🏠 Taylor Morrison Home Corporation (TMHC) - интересный строитель на рынке США

- 17 августа 2021, 07:48

- |

▫️ Капитализация: $3.6 b

▫️ Выручка TTM: $6.4 b

▫️ Прибыль TTM: $0.43 b

▫️ P/E TTM: 8.4, Форвардный P/E2021:5.7

▫️ P/B: 1.02

▫️ P/S: 0.56

👉 TMHC — один из крупных застройщиков в США, для строительства и благоустройства территорий привлекает субподрядчиков. Застройку осуществляет не отдельными зданиями а районами.

👉 Компания ведет деятельность только в США. Регионы в которых работает компания: Arizona,

California, Colorado, Florida, Georgia, Nevada, North and South Carolina, Oregon, Texas, and Washington.

✅ Компания сама по себе растущая, за последние 5 лет выручка удвоилась. С 2011 года (с учетом форвардных показателей за 2021 год) рост выручки составит около 530%. Учитывая масштаб компании, скорее всего, рост продолжится.

Бизнес-модель компании выглядит эффективной. Долг растёт медленнее активов и капитала. За 10 лет у компании ни разу не было убытков по итогам года.

✅ По данным компании в 2021 году планируется сдача от 14 500 домов. При средней цене продажи

( Читать дальше )

Идеи из строительного сектора США

- 16 августа 2021, 18:21

- |

Однако в последние месяцы покупательская активность на рынке замедляется.

И в связи с такими темпами на рынке жилья 🏡 мы можем наблюдать поглощения и слияния среди публичных компаний из этой отрасли.

Так, крупный игрок на рынке элитной недвижимости Toll Brother (тикер TOL) объявил о покупке компании StoryBook Homes.

( Читать дальше )

Ненавидишь понедельники? Не любят их и рынки.

- 16 августа 2021, 18:06

- |

Большинство ненавидят понедельники. И действительно, по статистике в понедельник происходит больше аварий на дорогах и прочих инцидентов, да и на работу идти нужно тоже.

Но, казалось бы, все это не имеет отношения к рынкам, ведь рынок рационален и по большей части логичен. Но нет. Фондовый рынок ненавидит понедельник так же сильно, как и все остальные.

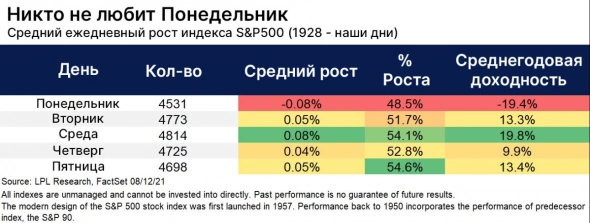

Так, начиная с 1928 года, на рынках наблюдается интересная закономерность — понедельник стабильно худший день для индекса S&P 500. Обратим внимание на таблицу ниже.

Как все знают, среднестатистический день на рынке закрывается в плюсе, однако понедельник — единственный день недели, где обычным результатом является минус, -0.08%. Для сравнения, в четверг, второй самый слабый день, средний рост в 0.04%. Лучший день — среда, в этот день индекс в среднем дорожает уже на 0.08%.

( Читать дальше )

Regeneron показала сильные результаты за 2 квартал на фоне роста продаж лекарства от covid

- 16 августа 2021, 17:18

- |

Regeneron Pharmaceuticals (REGN) отчиталась за 2 кв. 2021 г. (2q21) 05/08. Выручка за квартал взлетела в 2,6 раза до $5,14 млрд. Скорректированная чистая прибыль в расчёте на 1 акцию (Adjusted EPS) $25,8 против $7,16 во 2q20. Аналитики прогнозировали в среднем выручку $3,89 млрд и EPS $17,69. Продажи коктейля антител (REGEN-COV) для лечения коронавируса составили впечатляющие $2,6 млрд. Выручка без учёта REGEN-COV выросла на 30,5% г/г. Денежные средства и к/с фин.вложения на конец 2q21 составили $7,8 млрд. Чистый долг отрицательный.

Результаты по препаратам. Продажи Eylea (aflibercept) выросли на 27,9% до $1,43 млрд. Eylea применяется для лечения неоваскулярной (влажной формы) возрастной макулярной дегенерации*. Выручка по препарату Dupixent (dupilumab) взлетела на 58,6% до $1,5 млрд. Применяется для лечения экземы (атопического дерматита)*. Продуктовую выручку в отчётности отражает Sanofi, а у Regeneron доходы от dupixent отражены как collaboration revenue. Доходы от участия в продажах подскочили на 86% до $954,7 млн. Участие в совместной выручке с Sanofi $437,7 млн, что на 62,6% выше чем во 2q20. Препарат Libtayo (cemiplimab-rwlc) принёс компании $78 млн по сравнению с $63 млн во 2q20. Выручка от Praluent (alirocumab) за квартал $42 млн, годом ранее $47 млн и $43 млн в 1q21.

( Читать дальше )

Обзор компании Applied Materials

- 16 августа 2021, 08:53

- |

Обзор Applied Materials #AMAT

Сектор: Technology

Отрасль: Semiconductor Equipment & Materials

Компания предоставляет производственное оборудование, услуги и программное обеспечение для полупроводниковой, дисплейной и смежных отраслей.

Техника AMAT установлена на каждой фабрике по производству чипов: Intel, TSMC, Global Foundries, Samsung и др. Сам процесс изготовления чипов состоит из десятков различных этапов. И большинство из них выполняются на оборудовании компании, поскольку на каждую литографическую стадию (литографы ASML) приходится много химических стадий таких как напыление, очистка и т.д.

Источники дохода компании

— Полупроводниковый сегмент. Разрабатывает, производит и продает различное оборудование, которое используется для изготовления микросхем/чипов. Доля в общей выручке – 66%.

— Сегмент услуг. Предлагает решения для оптимизации оборудования и производительности фабрики, предоставляет поддержку по установке и техническому обслуживанию. Доля в общей выручке – 24%.

— Сегмент дисплеев. Предлагает продукцию для производства ЖК дисплеев и других технологий для показа изображения. Доля в общей выручке – 9%.

( Читать дальше )

General Dynamics: стагнация или надежда на рост?

- 15 августа 2021, 23:27

- |

General Dynamics отчиталась за 2 квартал 2021 г. (2Q21), выручка составила $9,22 млрд по сравнению с 9,27 млрд в 2Q20, снижение на 0,5%. По отношению ко второму кварталу 2019 г. снижение на 3,5%. Разводненная прибыль на акцию (Diluted EPS) по итогам 2Q21 составила $2,61 по сравнению с $2,18 годом ранее. Аналитики в среднем прогнозировали за квартал выручку $9,3 млрд и EPS $2,55. Свободный денежный поток от операций вырос с $622 млн за 2Q20 до $943 млн по итогам 2Q21. Портфель заказов за квартал снизился на $300 млн до $89,25 млрд. Подробнее об отчете за 1Q21 можно прочитать здесь.

За первое полугодие 2021 г. выручка компании выросла на 3,3% до $18,6 млрд по сравнению с $18 млрд годом ранее. Разводненная прибыль на акцию за первые 6 месяцев 2021 г. составила $5,1 против $4,61 за соответствующий период годом ранее. Свободный денежный поток от операций по итогам полугодия составил $812 млн по сравнению с отрицательным потоком -$229 млн годом ранее.

( Читать дальше )

Инвестиционные идеи. Какие акции покупать

- 15 августа 2021, 19:32

- |

Все сказанное на канале, это мое мнение и не рекомендация к совершению торговых операций. Думайте своей головой, но канал нужен если вы хотите получить альтернативное мнение.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал