АНАЛИТИКА

NETFLIX - хайп по акциям прошел?

- 21 октября 2020, 21:09

- |

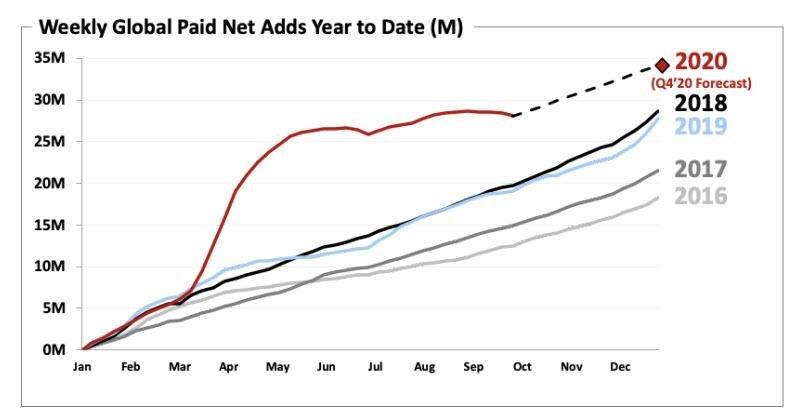

Вчера отчиталась первая компания из сегмента «FAANG» — Netflix Inc. ( акции падают на 34,48% в моменте). Напомним, что компания была одним из ярких бенефициаров периода пандемии и карантинных мер: с начала года акции выросли на +62.4%.

За прошлый «коронавирусный» квартал они добавили рекордные +10.1 млн. новых подписчиков, за 3кв 2020г ожидания были существенно скромнее (+3.32 млн. при прогнозе самой компании +2.5 млн.). Результат оказался ещё хуже: +2.2 млн. новых пользователей. При этом по региону США результаты худшие за всю историю: всего +180 тыс. человек. Прогнозы менеджмента на следующий квартал также не внушают оптимизма: +6 млн. (в прошлом году было +8.8 млн. за последний квартал).

Мы считаем, что дальнейшие перспективы Компании окажутся существенно хуже ожиданий аналитиков.

— В первую очередь сыграет роль просадка в контенте, который практически не снимался на протяжении 2х кварталов (именно поэтому Netflix получил рекордный FCF).

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Повышенная волатильность рубля сохранится до президентских выборов в США (обзор валютного рынка ГК "ФИНАМ")

- 20 октября 2020, 15:32

- |

На прошлой неделе наблюдалось ослабление российского рубля по отношению американской и европейской валютам. Так, курс USD/RUB повысился на 1,45%, до отметки 77,89 руб., а курс EUR/RUB вырос на 1,32%, до уровня 91,27 руб. При этом стоимость бивалютной корзины из доллара и евро (в пропорции 55% и 45% соответственно) увеличилась на 1,39%, до 83,91 руб.

Давление на рубль оказывало общее снижение спроса на рисковые активы на глобальных финансовых рынках, в том числе на валюты развивающихся стран из-за ухудшения ситуации с пандемией в мире и постепенного ужесточения ограничительных мер в ряде стран.

Помимо этого, ослаблению российской валюты в некоторой степени способствовало введение санкций против России со стороны ЕС из-за дела Навального. Однако, учитывая персональный характер санкций, влияние этого фактора оказалось не столь существенным, как если бы эти меры касались экономических отношений РФ с европейскими странами.

Также сохраняется негативное влияние на курс рубля со стороны ситуации в Нагорном Карабахе, где на прошлой неделе было нарушено перемирие. При этом сейчас обсуждаются возможность и условия проведения Россией антитеррористической операции в этом регионе, где, по заявлениям армянской стороны, в военных действиях со стороны Азербайджана предположительно участвуют сирийские боевики.

( Читать дальше )

Аналитика по иностранным бумагам Мосбиржи, или не хлопай лишний раз морозилкой.

- 20 октября 2020, 11:24

- |

Осторожно, лонгрид!

Разбиваю на главы для удобства чтения и чтобы не читать уже известную вам информацию.

1. МосБиржа — старт торгов иностранными бумагами.

2. Особенности торгов долларовыми бумагами в рублях.

3. Аналитика по иностранным бумагам.

4. Основные выводы.

1.МосБиржа — старт торгов иностранными бумагами.

— 24 августа Московская биржа запустила торги иностранными ценными бумагами.

— К торгам доступны 20 бумаг, входящих в S&P.

— Торги проходят в рублях, но дивиденды приходят в $.

— Расчеты проводятся в режиме Т+2.

— Ликвидность обеспечивается только Российскими брокерами. Подключения к иностранным биржам во время их работы нет.

— Есть возможность подписать форму W8, что бы снизить налог по дивидендам.

— Когда в России или стране эмитента проходит праздник, рынок Московской биржи не работает (часть инвесторов успело разочароваться такой постановкой вопроса 12 октября, так как биржа в этот день праздновала день Колубма. Хочу отметить, что даже сами Американцы его не праздновали, просто сказали что расчетов не будет).

( Читать дальше )

Если вы не войдете в пещеру тигра, то не поймаете его детеныша

- 20 октября 2020, 09:33

- |

Итак. Полноценный утренний обзор рынка со сделками по классическому и парному трейдингу. Смотрим видео и не забудьте подписаться на YouTube канал и оставить комментарий по вашему виденью рынка.

📊 Публичная торговля и обзор рынка 📆 20 октября 2020 (⏰08:30)

( Читать дальше )

Долговые рынки ЕМ стойко переживают «вторую волну» (обзор долгового рынка, ГК "ФИНАМ")

- 19 октября 2020, 13:46

- |

Обзор российского рынка

Долларовый долг ЕМ на прошлой неделе продолжил в целом не замечать «вторую волну» ковида. Российские суверенные евробонды, например, смогли показать довольно неплохой рост, потеряв доходности около 5 б. п. вдоль кривой. Впрочем, картина в пространстве ЕМ была неоднородной.

Довольно бодро дорожали бессрочники, в том числе и те, на которые мы рекомендуем обратить внимание. Впрочем, не все – немного скорректировался вниз по цене бессрочник Tinkoff на срыве сделки с Yandex. Евробонд Petropavlovsk продолжил на прошлой неделе терять позиции, подешевев почти до номинала.

Долговые рынки ЕМ довольно стойко переживают «вторую волну» пандемии. Впрочем, рассчитывать сейчас на продолжение нормализации расширенных в кризис кредитных премий было бы преждевременно.

Новости по компаниям, входящим в "Recommendation list"

«Газпром» разместил долларовый и евровый бессрочные выпуски с купонами 4,5985% и 3,897% соответственно. Объем размещения составил соответственно 1,4 млрд долл. и 1 млрд евро. Новые евробонды, благодаря своей долгосрочности, в отчетности группы «Газпром» по МСФО будут отражены в составе собственного капитала, что снизит уровень чистого долга и, соответственно, коэффициента чистый долг/EBITDA. По обеим бумагам предусмотрен первый колл по номиналу в октябре 2025 года. Выпуски уже начали торговаться на внебиржевом рынке.

( Читать дальше )

Продолжается сезон отчетностей в США за 3 квартал 2020 года

- 19 октября 2020, 09:05

- |

Добрый день, уважаемые Инвесторы!

( Читать дальше )

Еженедельный прогноз финансовых рынков

- 18 октября 2020, 10:05

- |

Такого вы не найдете в СМИ!!!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал