АНАЛИТИКА

Обзор долгового рынка за неделю (ГК "ФИНАМ"). На рынке еврооблигаций ожидается рост активности

- 23 августа 2021, 12:14

- |

Обзор российского рынка

Российские суверенные евробонды провели очень неплохую неделю на в целом неоднозначном внешнем фоне. Опубликованный на прошлой неделе протокол июльского заседания ФРС показал, что большинство членов комитета согласились с тем, что если экономика продолжит восстанавливаться в рамках прогноза, то условия для начала сокращения объемов покупки активов могут сложиться уже до конца этого года.

В корпоративном сегменте выделим долларовый выпуск МКБ с погашением в 2025 г., подорожавший на прошлой неделе до своего исторического максимума (бумага размещена в январе 2020 г.). Данный выпуск входит в наш recommendation list. В остальном же на рынке все по-прежнему — полный штиль.

Лето на исходе, и ждем роста активности на российском рынке еврооблигаций — как на «первичке», так и на вторичном рынке.

Recommendation list (российский риск)

Ниже приведены наиболее интересные, на наш взгляд, текущие идеи в российском сегменте еврооблигаций с точки зрения сочетания риска и доходности.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Технический анализ Акций РФ.

- 23 августа 2021, 11:46

- |

Акции Газпрома закрылись на уровне 292,6.

RSI и MACDы нейтральные.

Уровень сопротивления: 310.

Уровни поддержки: 273 и 254.

Рекомендуется удерживать 50% длинных позиций, стоп в б/у (273+).

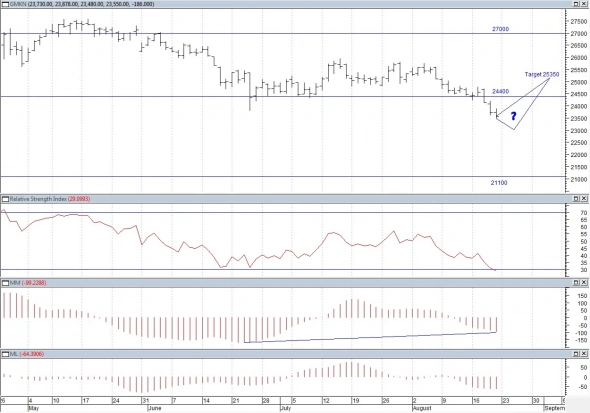

Акции ГМКН закрылись на уровне 23550.

RSI перепроданность, по MACDам формируется перепроданность с уровнем 25350 – состояние истинной перепроданности.

Уровни сопротивления: 24400, 27000 и 31000.

Уровень поддержки: 21100.

Рекомендуется искать точку входа для открытия длинных позиций с целью 25350.

( Читать дальше )

💹 USD/JPY: закрепление относительно баланса недели покажет приоритет

- 23 августа 2021, 09:11

- |

🕘 Время просмотра ~3 мин.

Детальный аналитический обзор по фондовому индексу S&P500, валютной паре EUR/USD, а также золоту смотрите далее на YouTube-канале.

( Читать дальше )

Обзор рынка нефти

- 22 августа 2021, 15:15

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе

Еженедельный обзор рынка нефти

На этой неделе цена на нефть марки Brent упала до 68,1 доллара за баррель, достигнув внутридневные минимумы с конца мая, однако, затем снова восстановилась. Снижение цен по-прежнему отражает воздействие пандемии коронавируса на спрос на нефть. Однако, мы по-прежнему ожидаем, что это станет временным ударом по спросу и в скором времени он восстановится. Касаемо предложения, количество буровых установок в США резко возросло на прошлой неделе. Также, потоки судов ОПЕК в августе по-прежнему указывают на постепенное увеличение добычи в этом месяце. Все же, мы ожидаем рост цен на нефть до 75-78 долларов за баррель в 4 квартале 2021 года.

( Читать дальше )

Евро/рубль, восходящий сценарий в работе

- 21 августа 2021, 16:11

- |

#EURRUB

Таймфрейм: 1D

Продолжаю ждать завершения треугольника (b) of [y]: https://vk.com/wall-124328009_22713. Где-то здесь должна быть поставлена волна «c» в нём, но это не точно.

Торговые сетапы с адекватным стоп лоссом появятся ближе к фазе «e» этого треугольника, думаю осенью.

Заходной по РТС. Волновая аналитика на 23 - 27 августа

- 21 августа 2021, 15:47

- |

Таймкоды:

00:00 – Вступление, 00:46 — Российские рубли, 09:40– Евро, Индекс доллара, 16:41– Фунт, 19:53 – Йена, 21:06 – Золото, 23:01 – Нефть, 24:11 — Биткоин

( Читать дальше )

Обзор новостей рынка ценных бумаг.

- 20 августа 2021, 16:05

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе

• ФАС начала проверку нескольких крупнейших торговых сетей РФ на наличие ценового сговора.

• Акционеры компании “Русал” приняли решение не выплачивать дивиденды за 1 полугодие 2021 года. Разделение активов компании также переносится на неопределенный срок.

• Компания “Башнефть” впервые за 1,5 года показала чистую прибыль за полугодие.

• 20 августа “Роснефть” выдвинет решение о размере дивидендов по итогу 1 полугодия 2021 года. Мы предполагаем, что дивиденды будут выплачены в размере 17 — 19 рублей на акцию.

• “Русагро” опубликовал отчетность за 1 полугодие 2021 года. Совет директоров выдвинул решение о выплате дивидендов в размере 4,45 долларов на акцию, что показывает доходность в 5,5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал