АНАЛИТИКА

Хедж-фонд предрек худший финансовый кризис со времен Второй мировой войны

- 04 ноября 2022, 00:20

- |

Один из крупнейших в мире хедж-фондов — Elliott Management — предупредил инвесторов, что мировая экономика находится на пути к гиперинфляции и, возможно, приближается к худшему финансовому кризису со времен Второй мировой войны, пишет газета Financial Times.

Компания, управляющая активами на $56 млрд, предупредила клиентов о «чрезвычайно сложной» ситуации для мировой экономики и финансовых рынков, где инвесторам будет трудно зарабатывать деньги. В Elliott Management считают, что после рыночного обвала в 2022 году у инвесторов будет еще больше проблем.

Цитата: "«Инвесторы не должны думать, что «видели все», только потому, что пережили предыдущие финансовые кризисы, такие как «медвежий» рынок 1970-х годов и шоковый взлет цен на нефть, крах рынка в 1987 году, крах пузыря доткомов или финансовый кризис 2008 года», — сообщили в компании. Идея о том, что «мы не будем паниковать, потому что видели это раньше», не соответствует текущей ситуации. Надвигающийся кризис будет еще сильнее, считают в Elliott Management."( Читать дальше )

- комментировать

- Комментарии ( 1 )

Фондовый рынок. Прогноз и события на неделю 7 - 11 ноября 2022 года

- 03 ноября 2022, 14:03

- |

Индексы Мосбиржи и РТС, очевидно, начнут новую неделю ниже сопротивлений 2210 пунктов и 1150 пунктов соответственно, что указывает на недостаток краткосрочных драйверов роста и наличие некоторого медвежьего давления на рынке с рисками ускорения нисходящей коррекции при закреплении ниже поддержек 2050 и 1050 пунктов (средние полосы Боллинджера дневных графиков). Продажи могут активизироваться в случае усиления мирового пессимизма после заседания ФРС, а также отсутствия новых локальных идей для роста. На корпоративном фронте на следующей неделе ожидаются финансовые результаты Детского мира и VK, а акции Группы Позитив последний день можно будет купить с дивидендами за 9 месяцев 2022 года. Кроме того, будут объявлены итоги ребалансировки индекса MSCI Russia, опубликованы данные по потребительской инфляции за октябрь, а Банк России обнародует протоколы недавнего заседания. Дивидендные истории в нефтегазовом секторе после объявления о выплатах ЛУКОЙЛа могут пополниться новостями от Роснефти, совет директоров которой в самом конце недели обсудит дивиденды за 9 месяцев текущего года. Рубль при этом в целом выглядит стабильным и продолжает торговлю в рамках узких диапазонов против доллара, евро и юаня.

( Читать дальше )

Итоги октября – идея реинвестирования дивидендов Газпрома поддержала российский рынок

- 02 ноября 2022, 17:36

- |

Российский фондовый рынок, после обвала в первой половине месяца, завершает октябрь заметным повышением. Индикатор Мосбиржи подскочил почти на 11%, ранее обновив минимум с февраля, а долларовый индекс РТС, после падения до самого низкого значения с апреля, вырос примерно на 5%, ощущая давление от разворота рубля. Индексы при этом не смогли в полной мере восполнить потери сентября. Негативное влияние на настроения в первой половине месяца оказывала геополитическая напряженность, однако после закрытия дивидендных реестров Газпрома и Татнефти рынок перешел к восстановлению от локальных минимумов, а в конце сентября рост ускорился после поступления на счета дивидендов Газпрома и идеи их реинвестирования, а также на фоне отсутствия новых значимых санкций против РФ.

Рубль в октябре потерял позиции против доллара, евро и юаня, отступив от важных среднесрочных пиков в том числе на ослаблении опасений в отношении ввода ограничений на операции с валютами «недружественных» стран. Во второй половине месяца в том числе благодаря налоговому периоду рубль, однако, отвоевал часть потерь. Доллар по итогам месяца прибавил около 5% к рублю, завершая октябрь в районе 61,40 руб, евро – вырос почти на 3,5%, до 61 руб, а юань прибавил 2,5%, достигнув уровня 8,40 руб. ЦБ РФ на очередном заседании воздержался от изменения денежно-кредитной политики, оставив процентную ставку на уровне 7,5%.

( Читать дальше )

Рубль: 75 за доллар уже зимой

- 01 ноября 2022, 16:40

- |

USD/#RUB

Таймфрейм: 4H

Продолжает сбываться прогноз полугодовой давности, который был обновлен последний раз здесь месяц назад: t.me/waves89/4327. Рубль начал девальвацию, и пока будет продолжать её. Как минимум до области серых уровней Фибоначчи на графике. Это область выше 75-и на спотовых котировках. Далее будут возможны варианты, они оба размечены на графике. Про каждый из них я рассказывал около 3-х недель назад: t.me/waves89/4340.

Что же касается трейдинга, то сейчас разумно смотрится лонги фьючей и покупка декабрьских коллов из области зелёных фиб. Что же касается сбережений, то про них я всё ранее писал и рассказывал многократно – в рублях уже не должно быть ни копейки. Сентимент и структура девальвацию подтверждают с вероятностью близкой к 100%.

Куда и как инвестировать в 2022-2023

- 01 ноября 2022, 09:25

- |

Акции Accenture | Мировой лидер в интернет-консалтинге | Решение любых проблем в IT

- 31 октября 2022, 15:58

- |

Accenture работает с клиентами из 120 стран мира – такое глобальное покрытие особенно ценится международными компаниями. В целом, высокая удовлетворенность клиентов является одним из основных конкурентных преимуществ Accenture.

Несмотря на лидирующие позиции по всему миру, бизнес Accenture подвержен рискам. Одни из главных вопросов, которые должен задать себе инвестор: не навредит ли прибыльности компании упрощение ПО, и сохранит ли Accenture лидерство при усилении конкурентов из консалтинга?

Еще из этого видео ты узнаешь:

0:48 – историю и суть бизнеса Accenture

1:52 – конкурентные преимущества

2:25 – риски компании

( Читать дальше )

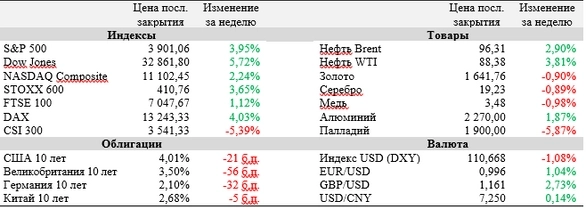

Обзор рынка акций за неделю (ФГ "Финам"). Инвесторы продолжают откупать американские и европейские рынки

- 31 октября 2022, 15:32

- |

На минувшей неделе фондовые рынки США и Европы продолжили рост. Ожидания касательно дальнейшего мягкого подхода ФРС к денежно-кредитному регулированию превалировали и усилились в среду после того, как Центробанк Канады увеличил ставку лишь на 50 б. п. вместо ожидаемых 75 б. п. ЕЦБ не преподнес рынкам сюрпризов и увеличил ставки до максимального уровня с 2009 года, просигнализировав о дальнейшем росте. Между тем Риши Сунак стал новым премьером Великобритании, а Илон Маск завершил сагу с приобретением Twitter. Текущая неделя будет крайне насыщена важными событиями: помимо заседания FOMC, внимание рынков будет сфокусировано на встрече Банка Англии, отчете по занятости в США, ИПЦ в еврозоне, а также продолжающемся сезоне корпоративных отчетностей.

Европейский центральный банк (ЕЦБ) по итогам заседания в четверг, 27 октября, принял решение об увеличении ставок на 75 б. п. Таким образом, базовая процентная ставка по кредитам была повышена до 2%, ставка по депозитам – до 1,5%, ставка по маржинальным кредитам – до 2,25%. Кристин Лагард на пресс-конференции дала понять, что регулятор не намерен ослаблять хватку в борьбе с инфляцией, которая в 5 раз превышает таргет, хотя многие аналитики заметили некоторое смягчение риторики относительно отдельных аспектов будущей денежно-кредитной политики в регионе.

( Читать дальше )

Обзор валютного рынка за неделю (ФГ "Финам"). Инвесторы ожидают смягчения «ястребиного» тона ФРС США

- 31 октября 2022, 11:13

- |

На прошедшей неделе индекс доллара потерял еще 1,27% против снижения на 1,2% неделей ранее. Индекс DXY завершил неделю на отметке 110,56 п.

Ценовой минимум по индексу доллара на прошлой неделе был зафиксирован в районе 109,5 п. – это минимальное значение с середины сентября. Такое ощутимое ослабление курса американской валюты могло стать следствием того, что инвесторы ожидают от ФРС замедления повышения процентных ставок после уже запланированного подъема на 75 б. п. на ноябрьском заседании. Доходность казначейских облигаций США также снизилась с 14-летних максимумов на фоне растущих слухов о том, что ФРС может смягчить свой «ястребиный» тон к декабрю.

Баланс ФРС за последнюю неделю сократился на -$21 млрд против снижения на ‑$15 млрд неделей ранее до $8,773 трлн. С максимумов ($9,015 трлн) баланс снизился на $242 млрд. Напомним, что с сентября банковский регулятор обязался сокращать свои активы на $95 млрд. в месяц.

Тем временем в середине недели курс юаня резко укрепился на фоне сообщений об интервенциях на валютных рынках. Давление на американскую валюту могли создать китайские банки, которые со вторника активно распродавали доллары в целях поддержки слабеющего юаня. Юань не входит в базу расчета индекса DXY, но рост предложения долларов на валютном рынке мог оказать влияние и на другие валютные пары.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал