АЛРОСА

Singularity | Монитор ликвидных российских акций (Индекс ММВБ10)

- 26 марта 2018, 16:32

- |

ОБРАТИТЕ ВНИМАНИЕ! Внизу появилась фундаментальная оценка (оценивает относительную стоимость, метод DCF, долг, прогнозы покрывающих аналитиков, дивиденды, историческая динамика финансовых результатов)

Постепенно (по мере появления свободного времени и интереса с вашей стороны, уважаемые читатели "+") эта тема и все механизмы расчета будут раскрыты подробнее.

В рамках системы проводится комплексный технический анализ инструмента по трем основным временным горизонтам: 15 лет, 5 лет и 1 год. Исследуемые параметры: фаза рынка (тренд, диапазон), положение и динамика цены относительно локальных трендов, положение и динамика цены относительно локальных уровней, положение и динамика цены относительно среднего значения за квартал, месяц, две недели, три дня, два дня, один день.

На основе собранных данных рассчитывается долгосрочный (Lt.index) , краткосрочный (St.index) и основной (S.Index)коэффициентдля каждого инструмента отражающий техническую картину которую наблюдает большинство участников рынка.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

АЛРОСА - набсовет компании одобрил покупку 10% акций Алроса-Нюрба

- 26 марта 2018, 10:03

- |

Ген. директо АЛРОСА С. Иванов:

«В настоящее время „Алроса“ ведет переговоры с руководством республики Саха (Якутия) о возможности приобретения 10%-ной доли в АО „Алроса-Нюрба“. Выкуп доли в предприятии для нас – логичный шаг на пути консолидации профильных добывающих активов на балансе „Алроса“, что положительно скажется на операционной эффективности и инвестиционной привлекательности компании. Мы рассчитываем закрыть сделку в первом полугодии 2018 года»

В настоящее времяАЛРОСА владеет 87,48% акций «Алроса-Нюрба», 10% принадлежит республиканскому АО «РИК-Плюс», еще 2,523% находятся в собственности миноритарных акционеров.

Прайм

Конференц-палитра

- 24 марта 2018, 12:22

- |

Сегодня я хочу пройтись по конференц-звонкам и презентациям трех компаний: Ростелеком, Алроса и Фосагро. В текущей статье я не буду приводить краткие тезисы в начале, поскольку вся статья по сути и будет состоять из тезисов. Опробуем такой формат, буду рад обратной связи.

Как правило в своем анализе я опираюсь не только на отчетность (которую по этим компаниям уже успели изучить и обсудить), но и на презентации. Если есть адекватные конференц-материалы, то вообще прекрасно. Отчетность выступает зеркалом заднего вида, куда мы можем, оглянувшись, обратиться и проанализировать развитие компании в прошлом, ее успехи и неудачи. Однако нас всегда интересует, что же ждет дальше, какие цели ставятся, за счет каких средств они будут достигаться и в какие сроки. И если отчетность это однозначно прошлое, то было бы несколько косноязычно назвать эти материалы будущим. Это все же некоторые ориентиры и векторы, на которые в той или иной основе мы можем опираться.

( Читать дальше )

Технический анализ акций 23.03.2018. ИТОГИ НЕДЕЛИ

- 23 марта 2018, 23:29

- |

Подвожу очередной обзор акций. Прошлый можете посмотреть по этой ссылке.

Техническая картина на конец недели выглядит так:

Сбербанк

Целевая зона от реализованного ранее неудавшегося размаха отработалась отлично. Сформировался локальный минимум с внутренней свечой, которая была пробита вверх. Поймать момент отскока и отработать его, помог пробой треугольника (см.часовой фрейм). Именно это я имею в виду, когда говорю «мониторить и отрабатывать формации на младших фреймах».

( Читать дальше )

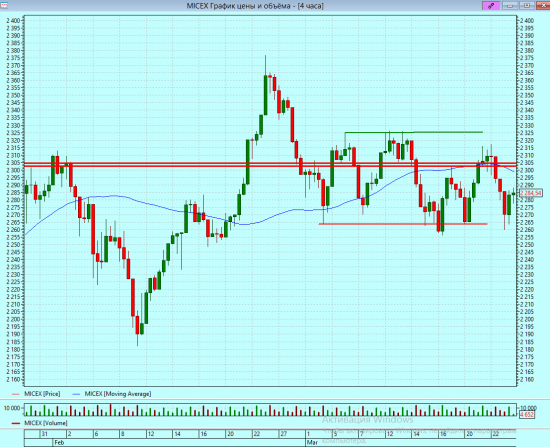

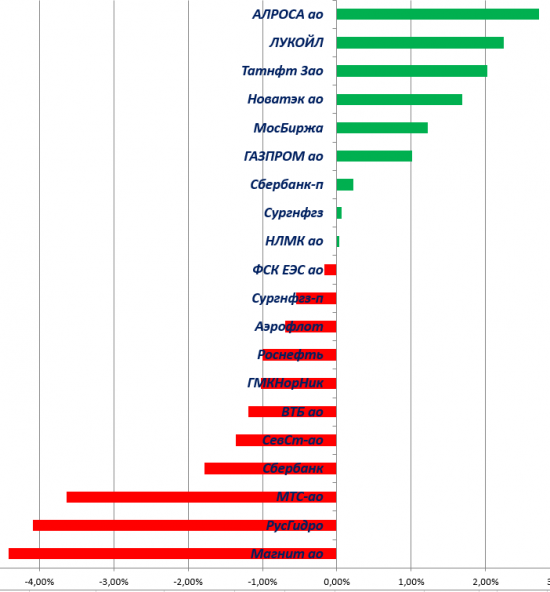

Флюгер Голубых Фишек 23.03.2018

- 23 марта 2018, 19:01

- |

Флюгер Голубых Фишек сегодня:

Вчера так и не нашлось времени написать обзор. Но в целом, всё шло в рамках ожиданий, поэтому можно сказать, что мы ничего не пропустили. Ранее я рассказывал о том, что пока не верю в рост, и на примере Сбербанка, говорил о том, что скоро сформируется новый локальный хай ниже предыдущего, и цена снова пойдёт вниз. По Сберу всё так и произошло. Но вот ММВБ так и не хочет вылазить из своей норы, боковика.

( Читать дальше )

АЛРОСА - руководство в июне планирует представить прогноз ликвидности

- 23 марта 2018, 00:43

- |

Заместитель гендиректора компании Алексей Филипповский.

«При сохранении текущей благоприятной рыночной конъюнктуры и без изменения подходов к выплате дивидендов, чистый долг компании уже к концу этого года приблизится к нулю… На сегодняшний день мы генерируем больше денег, чем инвестируем и выплачиваем в виде дивидендов, что обусловлено эффективностью наших месторождений и компании в целом».

«Вместе с прогнозом ликвидности мы представим обзор различных подходов к определению размера дивидендов, которые наиболее часто встречаются в индустрии майнинга и среди крупных российских компаний со значимой долей госучастия, а также видение менеджмента относительно целевого уровня необходимых резервов доступной ликвидности. На основе этих материалов мы надеемся инициировать дискуссию среди акционеров, которая возможно приведет к формированию новой финансовой политики, что может оказать влияние и на размер выплачиваемых дивидендов, начиная с 2019 года».

( Читать дальше )

Singularity | Монитор ликвидных российских акций (Индекс ММВБ10)

- 22 марта 2018, 14:30

- |

В рамках системы проводится комплексный технический анализ инструмента по трем основным временным горизонтам: 15 лет, 5 лет и 1 год. Исследуемые параметры: фаза рынка (тренд, диапазон), положение и динамика цены относительно локальных трендов, положение и динамика цены относительно локальных уровней, положение и динамика цены относительно среднего значения за квартал, месяц, две недели, три дня, два дня, один день.

На основе собранных данных рассчитывается долгосрочный (Lt.index) , краткосрочный (St.index) и основной (S.Index)коэффициентдля каждого инструмента отражающий техническую картину которую наблюдает большинство участников рынка.

S.index регулирует открытие и закрытие позиций. Положительные значение (более 0,20) означают высокую вероятность роста цены инструмента, близкие к нулю значения означают высокую неопределённость рынка, отрицательные значения означают высокую вероятность снижения цены инструмента.

xstract.netТелеграмм

Анализ финотчета АЛРОСА за 4Q2017

- 20 марта 2018, 23:56

- |

Выручка -1% год к году до 60,9 млрд руб.

Переработка алмазной руды +2% год к году до 7,2 млн тонн. Содержание алмазов в руде +5% до 1,39 карат на тонну. Добыча алмазов +6,2% до 10,1 млн карат. Авария (http://goo.gl/LSghKr) на подземном руднике Мир (8,5% добычи алмазов в 2016 году), компенсирована интенсификацией разработки остальных месторождений. Доля компании на глобальном рынке производителей алмазов 28%, она может влиять на ценообразование.

Рентабельность на уровне OIBDA +20,3 процентных пунктов год к году до 63,5% (38,7 млрд руб.), операционная прибыль +43,8% до 25 млрд руб. В отчетности отражено страховое возмещение по аварии 10,5 млрд на уровне операционной прибыли. Чистая прибыль акционеров стагнировала на отметке 16,2 млрд руб. из-за многочисленных разовых списаний.

Инвестиции за квартал 8,5 млрд руб. Соотношение чистый долг (86 млрд руб.) к OIBDA за 12 месяцев составляет 0,7.

Дивидендная политика: по итогам 2016 года суммарные денежные выплаты составили 65,8 млрд руб. (8,93 руб. на акцию) или 50% чистой прибыли т.е. стандартные выплаты по российским госкомпаниям.

( Читать дальше )

Алроса-пора!

- 20 марта 2018, 14:45

- |

Добрый день, глубокоуважаемые товарищи трейдеры!

В начале февраля, я писал ( https://smart-lab.ru/blog/tradesignals/451011.php ), что с начала 2017 года акции Алроса находились в падающем канале. Сейчас цена преодолела верхнюю границу канала (сопротивление) и приблизилась к локальным максимумам 22.01.18, в случае, если бумаги смогут закрепиться на этих уровнях, то следующей целью движения станет уровень 90 рублей за бумагу.

Анализ графика проведен с помощью аналитической программы по автоматическому анализу биржевых графиков PATTERN ANALYZER.

На уровнях 83-84 рубля я открывал длинную позицию по данной бумаге. Сейчас по индикаторам на дневных графиках видим перекупленность и дивергенции, поэтому высока вероятность коррекционного движения вниз. В ближайшие дни планирую выходить из бумаги частями. Но случае коррекции, я буду искать момент для восстановления позиции. Думаю, что в среднесрочной перспективе движение вверх будет продолжено.

( Читать дальше )

Алроса - потенциал роста акций компании составляет 15%

- 19 марта 2018, 17:31

- |

Мы повышаем целевую цену для АЛРОСА до 105 руб. за акцию после того, как мы учли результаты за 2017 в модели и повысили прогноз по продажам на 2018 до 42 млн карат (+1.5 млн карат), т.к. продажи в январе-феврале оказались выше, чем мы ожидали. Акции выросли на 20% с начала года, и мы полагаем, что еще остается потенциал роста 15%, поскольку восстановление на рынке скорее всего продолжится и во 2К18, а улучшение ассортимента должно помочь компенсировать укрепление рубля. Что касается оценки, коэффициент EV/EBITDA АЛРОСА 5.3x выше 5-летнего среднего 4.8x, но мы полагаем, что премия оправдана сильным балансом, потенциалом роста дивидендов и позитивными трендами на рынке. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ.Сильное начало года, благоприятные прогнозы по спросу и ценам

Продажи АЛРОСА за январь-февраль выросли до $ 1 032 млн (+ 38% г/г и + 86% к ноя-дек 2017), а продажи De Beers также были высокими ($1 227 млн), хотя и снизились на 4% г/г. Обе компании отметили высокий спрос на алмазы, пополнение запасов и сильные розничные продажи в США и Китае во время праздников. Ценовая конъюнктура также улучшилась, и, по данным Rapaport, боксы продавались с премией 5%, поскольку восстановление цен на полированные камни на 3% (индекс DIAM1CRT) помогло избежать сокращения рентабельности огранщиков. По прогнозам АЛРОСА, продажи в марте будут сильными, что скорее всего будет катализатором акций и подтвердит восстановление на рынке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал