vix

Почему растет индекс страха и одновременно рынки и к чему это приводит?

- 22 июля 2020, 19:05

- |

Всем хорошего дня, поставь знак хорошо и поделись моим мнением, мне будет приятно !

Друзья, я думаю каждый видел такое явление, когда VIX (это индекс страха на рынке США, если рынок растет, то страх у инвесторов снижается соответственно индекс падает и наоборот, когда рынок падает, то страх растет, потому что многие инвестора боятся) растет, а рынки тоже расту (наоборот тоже работает). У многих возникает вопрос что это значит и что делать

Чаще всего это означает, что скоро должна выйти какая-либо новость/стоит ожидать волотильность. После новости происходит выстрел, но чтобы примерно понять куда будет выстрел лучше всего открыть график VIX и посмотреть на каких он уровнях. Если он на своих локальных поддержках, то скорее всего новости будут негативы, что повлечет рост страха / падение рынка.

Всем рекомендую смотреть на VIX при анализе, сейчас растут и индексы и VIX, он на своих относительно минимумах, поэтому стоит быть аккуратными, ведь в любой момент может выйти опасная новость.

( Читать дальше )

- комментировать

- 758

- Комментарии ( 0 )

Нефть, S&P, VIX, Индекс доллара и Китай, Золото "связаны одной цепью".

- 22 июля 2020, 12:04

- |

Например, рассмотреть связь доллара и Китайского рынка или связь нефти с золотом.

Конечно же, сомнительно проводить аналогию без корреляционного анализа, но все же есть смысл задуматься.

1. Индекс доллара и рынок широкого спроса S&P 500

Как ни крути, связь прямая. Пока рынок растет, доллар не будет иметь перспективы для роста, что мы и видим.

2. Китайский рынок и нефть

Пузырь на Китайском рынке тянет нефтяные котировки за собой, кто первый схлопнет пузырь — не известно, есть предположение о закрытии нефтяного гепа, которое приведет к падению инструмента до уровня 25-20 долларов за баррель «Брента»

( Читать дальше )

ОПАСНАЯ СИТУАЦИЯ НА РЫНКАХ!!!

- 18 июля 2020, 19:22

- |

Всем привет. Хочу рассказать Вам свое виденье по рынку США и РФ

США в пятницу торговался по разному:

Сначала рост с открытия, потом поход вниз. NASDAQ В итоге +1%, а DOW закрылся в минусе. Лично меня пугают такие уж слишком разные торги, но что самое главное — VIX. Меня беспокоит то, что VIX закрылся в -6.5%, а при таком относительно позитивном рынке в пятницу такого закрытия по VIX ну просто очень сложно было ожидать. В данный момент VIX стоит на трендовой поддержке и вполне вероятен отскок = падение рынка. В понедельник начинаются отчеты многих компаний и все будут решать именно эти отчеты, в понедельник буду смотреть за отчетом IBM и HAL, но пока рынок очень суров и на нем практически невозможно торговать и спекулировать. Хорошего вечера!

Добро пожаловать в Зомбиленд: 10 акций, которые превратятся в зомби

- 13 июля 2020, 13:58

- |

В 2020 году фондовый рынок по ряду факторов (пандемия COVID-19, нефтяная российско-аравийская война, торговая война США и Китая) продемонстрировал внушительные ценовые движения. В марте текущего года индекс волатильности VIX на S&P 500 почти достигал пиковых значений кризисного 2008-го. Такие ценовые ралли вызвали большой интерес среди частных инвесторов. Число частных инвесторов в 2020 году активно растет. Когда рынок так волатилен, появляются огромные возможности для заработка. Впрочем, и для убытков тоже.

Вот о последнем и поговорим. Потому что, когда вы покупаете акции компаний после того, как они значительно упали в цене, всегда есть риск, что они уже никогда не вырастут. А компании превратятся в зомби.

Компании-зомби (zombie companies) — это те компании, которые ни живы ни мертвы. Проще говоря, у них настолько большой долг, что вся получаемая прибыль идет на то, чтобы покрыть процентные платежи по долговым обязательствам. Такие компании фактически работают на своих кредиторов. А раз не остается свободных денег, то нет возможности инвестировать в развитие бизнеса.

( Читать дальше )

- комментировать

- 17.1К |

- Комментарии ( 6 )

Инвестору, как покупать панику.(VIX & SP500)

- 27 мая 2020, 18:14

- |

Здравствуйте, коллеги!

Паника, панике рознь. На одной можно заработать, на другой потерять.

Многим знаком VIX index, о нём писал наш коллега в топике: Правда и неправда об индикаторе VIX

Подробней на Investopedia: CBOE Volatility Index (VIX) Definition

Коротко:

CBOE Volatility Index (VIX) – индикатор ожидания волатильности (изменчивости) рынка. VIX, называемый также “индексом страха”, отражает именно ожидания (настроения, пульс) рынка, а не то, что точно должно произойти.

Совсем коротко, если S&P500 резко начинает падать, народ в панике и индекс взлетает к 100, совместно с S&P500 (зелёным) выглядит так (S&P 500 VIX Cash (VI.C), красным):

( Читать дальше )

Что же принесет нам день насущный?

- 18 мая 2020, 13:00

- |

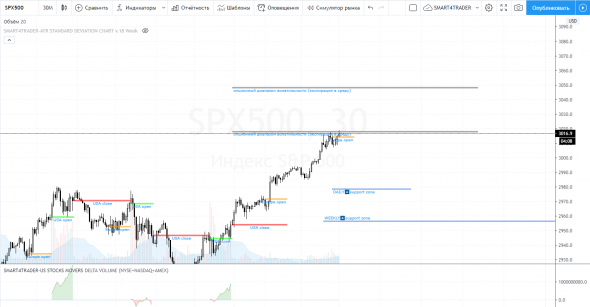

На прошлой неделе S&P500 опускался в первой половине и зашел в зону покупок недельной волатильности в районе 2840 и продолжил еще снижаться вплоть до открытия фондового рынка Америки в четверг, где он и развернулся. Рост в четверг был довольно сильным и нужна была коррекция на следующий день, что собственно и произошло.

Открытие Американского фондового рынка в пятницу так спровоцировало еще одну волну подъема, на которой рынок стабильно держался выше цены открытия сессии. Также покупателей в четверг и пятницу на рынке акций было больше нежели продавцов, о чем свидетельствует индикатор под графиком. Он находился практически все время выше нулевой линии.

Сегодня в понедельник 18 мая 2020г. стремительный рост продолжился даже на азиатской сессии и продолжился после открытия европейских бирж, а это уже хороший сигнал к покупкам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал