SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

s&p500

Заметки относительно ФА на примере S&P500

- 19 ноября 2013, 19:59

- |

Для buy-side интересны фундаментальные модели, увязывающие так или иначе рыночную стоимость компаний с микро- и макро- экономическими предикторами и позволяющие хотя бы с какой-то точностью делать прогнозы относительно поведения цены акции в будущем (основываясь на предположениях относительно поведения переменных-предикторов). Одна из модей такого рода (т. н. T-Model) была разработана Tony Estep, и в дальнейшем была развита Jarrod'ом Wilcox'ом из Wilcox Investment в т. н. P/B-ROE модель (см. Wilcox, Jarrod and Philips, Thomas K., «The P/B-ROE Model Revisited» (March 10, 2004); и кратко — в данной презентации).

Доступная аппроксимация модели строится с помощью регрессии вида ln(P/B) = a+b * ROE + c * Real Required Return + d * [long-term projected?] Inflation rate [expectations?]. (ROE — return on equity, P/B — price to book value per share). В качестве прокси последних я взял Moody's Baa OAS (поскольку среднее кредитное качество компаний в S&P500 находится где-то между А и BBB, см Distribution of Corporate Ratings in index,

( Читать дальше )

Доступная аппроксимация модели строится с помощью регрессии вида ln(P/B) = a+b * ROE + c * Real Required Return + d * [long-term projected?] Inflation rate [expectations?]. (ROE — return on equity, P/B — price to book value per share). В качестве прокси последних я взял Moody's Baa OAS (поскольку среднее кредитное качество компаний в S&P500 находится где-то между А и BBB, см Distribution of Corporate Ratings in index,

( Читать дальше )

ВНИМАНИЕ! E-MINI S&P500. Исторический момент!

- 19 ноября 2013, 17:56

- |

Дамы и Господа!

Спешу сообщить Вам пре(не)приятнейшую новость!

Мы являемся свидетелями больших перемен!

Индекс S&P500 достиг исторического максимума в 1800 пунктов и теперь долго и безмятежно будет падать!

Возрадуемся и нальем бакалы за наших американских коллег!

.....................

Торжество продолжалось всю ночь и закончилось грандиозным салютом :)

А теперь ближе к делу.

S&P500 не так и прост, как может сразу показаться. Все попытки анализа на малых периодах, рано или поздно, оканчивались фиаско. Пришлось задействовать «тяжелую артиллерию» :)

Перейдя на недельный таймфрейм, геометрический теханализ дает интересную картинку.

Весь послекризисный рост происходит в довольно узком восходящем канале. Он построен по двум минимумам (кризисный минимум и минимум 2011г.) и промежуточному максимуму (май 2011г).

С 2011г. рост ускорился и можно смело прочертить новую линию поддержки (мелкий зеленый пунктир). Она построена по первым двум минимумам, прошла двойной тест, что свидетельствует о её значимости для большинства трейдеров.

( Читать дальше )

Спешу сообщить Вам пре(не)приятнейшую новость!

Мы являемся свидетелями больших перемен!

Индекс S&P500 достиг исторического максимума в 1800 пунктов и теперь долго и безмятежно будет падать!

Возрадуемся и нальем бакалы за наших американских коллег!

.....................

Торжество продолжалось всю ночь и закончилось грандиозным салютом :)

А теперь ближе к делу.

S&P500 не так и прост, как может сразу показаться. Все попытки анализа на малых периодах, рано или поздно, оканчивались фиаско. Пришлось задействовать «тяжелую артиллерию» :)

Перейдя на недельный таймфрейм, геометрический теханализ дает интересную картинку.

Весь послекризисный рост происходит в довольно узком восходящем канале. Он построен по двум минимумам (кризисный минимум и минимум 2011г.) и промежуточному максимуму (май 2011г).

С 2011г. рост ускорился и можно смело прочертить новую линию поддержки (мелкий зеленый пунктир). Она построена по первым двум минимумам, прошла двойной тест, что свидетельствует о её значимости для большинства трейдеров.

( Читать дальше )

Короткая заметка о рынке

- 19 ноября 2013, 17:29

- |

Ну что же, моя поездка закончилась, и сказал бы, что очень удачно для меня с большой перспективой. За неделю ничего не изменилось, как и за целый месяц – все ждут на мировых площадках коррекции, а ее все нет и нет. Я не стал изобретать велосипед, а пошел старой и протоптанной дорогой в исследовании рынка. Обновление максимумов за максимумами с выносом маржинальщиков… Ничего нового, все по-старому – жадность и страх. Обо всем по порядку.

Первое что настораживает – ожидания всех и вся коррекции, но по факту имеем экспоненциальный рост. Джанет Йеллен вставит всем мозг на место: какой уровень безработицы является приемлемым? Да это вообще не важно, можно искать тысячи объяснений сворачиванию QE, но это женщину поставят не для этого, чтоб она давала “тяжелые” формулировки для объяснения что, как и зачем. Если Бэн растолковывал, то здесь ничего подобного не ожидается. А это значит, что нас ждет в ближайшем будущем волатильность.

( Читать дальше )

Первое что настораживает – ожидания всех и вся коррекции, но по факту имеем экспоненциальный рост. Джанет Йеллен вставит всем мозг на место: какой уровень безработицы является приемлемым? Да это вообще не важно, можно искать тысячи объяснений сворачиванию QE, но это женщину поставят не для этого, чтоб она давала “тяжелые” формулировки для объяснения что, как и зачем. Если Бэн растолковывал, то здесь ничего подобного не ожидается. А это значит, что нас ждет в ближайшем будущем волатильность.

( Читать дальше )

Джереми Грантам: «S&P500 перекуплен почти на 75%, его справедливое значение – 1100» (19 ноября, zerohedge.com)

- 19 ноября 2013, 14:20

- |

… а ожидаемая отдача от индекса — 1.3% годовых на отрезке ближайших семи лет.

В сухом остатке — многие сегодня ждут обвала, предполагая, что он точно будет… но вопрос — когда именно? Акции растут. Жалко выходить из бумаг и уменьшать долю в портфеле, когда это самый лучший источник прибыли в моменте.

Хотя ощущение рыночного «фейка» нарастет все интенсивнее.

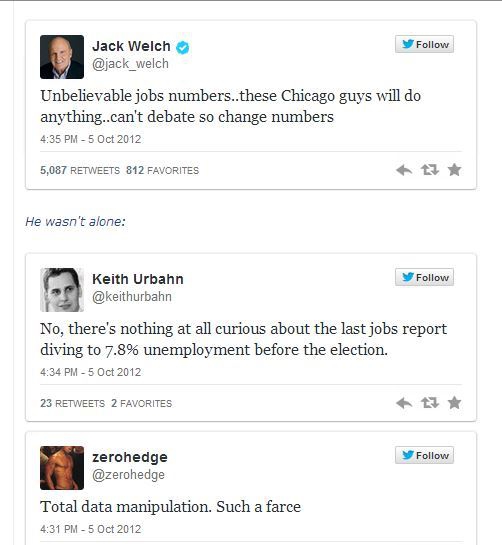

На рынке появляется все больше сомневающихся. И вот, в частности, есть сомнения, что октябрьский отчет по рынку труда США подлинный. Пишут, что цифры сфабрикованы: www.zerohedge.com/news/2013-11-18/october-2012-pre-election-jobs-report-was-faked

В сухом остатке — многие сегодня ждут обвала, предполагая, что он точно будет… но вопрос — когда именно? Акции растут. Жалко выходить из бумаг и уменьшать долю в портфеле, когда это самый лучший источник прибыли в моменте.

Хотя ощущение рыночного «фейка» нарастет все интенсивнее.

На рынке появляется все больше сомневающихся. И вот, в частности, есть сомнения, что октябрьский отчет по рынку труда США подлинный. Пишут, что цифры сфабрикованы: www.zerohedge.com/news/2013-11-18/october-2012-pre-election-jobs-report-was-faked

Бэн Инкер (Grantham Mayo Van Otterloo & Co.): «Рынок акций США обречен на падение на отрезке ближайших 7 лет»

- 19 ноября 2013, 13:24

- |

19.11.2013, Москва — По словам Бэна Инкера, главного стратега Grantham Mayo Van Otterloo & Co., индекс S&P500 на отрезке ближайших семи лет просто обречен на отрицательные результаты (скорректированные на инфляцию), так как, по его словам, бумаги сильно переоценены — по материалам AForex.

19.11.2013, Москва — По словам Бэна Инкера, главного стратега Grantham Mayo Van Otterloo & Co., индекс S&P500 на отрезке ближайших семи лет просто обречен на отрицательные результаты (скорректированные на инфляцию), так как, по его словам, бумаги сильно переоценены — по материалам AForex.Инкер утверждает, что текущие стоимости акций, не поддерживаемые соответствующими экономическими успехами корпораций, могут привести в будущем только к эре, либо низких доходов (без позитивной динамики в течение нескольких лет), либо к быстрому наступлению медвежьего рынка, который сможет скорректироваться только в том случае, если в экономике США начнутся реальные структурные изменения. Инкер рекомендует инвесторам снижать долю акций в своем портфеле уже сейчас, а также снижать нагрузку всех остальных рисковых активов.

( Читать дальше )

Карл Икан: «Это рынок может запросто обрушиться»

- 19 ноября 2013, 12:24

- |

19.11.2013, Москва — Инвестор и частый публичный спикер (и крупный акционер Apple) Карл Икан сообщил в понедельник, что фондовый рынок Америки рискует пережить серьезный обвал: рыночные стоимости активов слишком высоки, а хорошие финансовые отчеты стимулируются, скорее, низкими ставками заимствования, чем реальными достижениями топ-менеджмента — по материалам AForex.

19.11.2013, Москва — Инвестор и частый публичный спикер (и крупный акционер Apple) Карл Икан сообщил в понедельник, что фондовый рынок Америки рискует пережить серьезный обвал: рыночные стоимости активов слишком высоки, а хорошие финансовые отчеты стимулируются, скорее, низкими ставками заимствования, чем реальными достижениями топ-менеджмента — по материалам AForex.Карл Икан сказал, что одним из ключевых драйверов рынка акций являются обратные выкупы акций.

Фонд Икана Icahn Enterprises зарабатывал для своих клиентов порядка 28% в год на протяжении последних 5 лет.

( Читать дальше )

E-MINI S&P500 Отчет от 15.11.2013г. (по состоянию на 12.11.2013г.)

- 19 ноября 2013, 10:25

- |

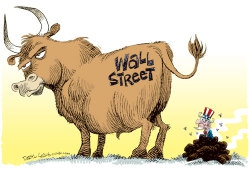

Судя по последним данным, суммарные позиции крупных участников (Reportable Positions — колонка Total) не претерпели существенных изменений.

За прошедшую неделю расстановка сил стала следующей: long — 91,6%, short — 92,1%. Нетто-позиция = 91,6% — 92,1% = -0,5%

Данные предыдущей недели: long — 90,9%, short — 92,4%. Нетто-позиция: 90,9% — 92,4% = -1,5%

Как мы видим, отрицательная нетто-позиция была незначительно уменьшена, что может говорить о чуть более позитивном настрое крупных участников относительно индекса S&P500. В целом, настрой крупных участников остается нейтральным.

Вероятней всего, на предстоящей неделе, индекс S&P500 покажет боковое движение.

Успешной торговли!

Пару слов об ослепительном росте мультипликаторов американского рынка акций

- 18 ноября 2013, 12:51

- |

18.11.2013, Москва -Более 440 компаний индекса S&P500 выросли в 2013 году — абсолютный исторический максимум, данные Bloomberg — по материалам AForex.

18.11.2013, Москва -Более 440 компаний индекса S&P500 выросли в 2013 году — абсолютный исторический максимум, данные Bloomberg — по материалам AForex.По сути рост, если вести отсчет с 2009 года, замечен по всем группам отраслей. С 2009 года акции группы потребительского сектора выросли на 309%, что почти в 4 раза больше роста, который был достигнут акциями компаний сектора коммунальных и муниципальных услуг. Интересно, что на бычьем рынке 2002-2007гг. компании энергетического сектора росли быстрее компаний потребительского сектора примерно в 6 раз.

Средний мультипликатор P/E индекса S&P 500 вырос на 40% в 2013 году — рост вдвое больше, чем был достигнут в 2012 году (данные Bloomberg).

Акции сектора здравоохранения показали максимальную динамику роста по показателю P/E в 2013 году — рыночная стоимость активов сегодня в 17.5 раз выше бухгалтерской, что является максимумом с 2007 года. Акции потребительского сектора торгуются с P/E на уровне 18.6 (до старта бычьего рынка показатель был на отметке 16.4, если вести отсчет с 90-х — данные Bloomberg). Показатель P/E по компаниям коммунального сектора вырос до 16.1 против значения 13.8, которое считалось средней «нормой» до 2009 года.

S&P 500 без графиков, только мысли.

- 17 ноября 2013, 23:51

- |

Прошлый мой блог был посвещен подведению промежуточных результатов и постановке новой цели 1892 в марте 2014 года.

Но мы должны с вами понимать, что без коррекций это невозможно.

В настоящий момент назревает коррекция пунктов на 100.

Откуда она пойдет и когада зададимся мы вопросом. Возможно с текущих уровней, а возможно и нет.

Я полагаю, что индекс и фьючерс могут попробовать отметку 1800+ на вкус, что бы помнить ее и манить в будущем.

Это может быть отметка 1814-16 пунктов.

Однаком стоит ометить, что в пятницу на закрытии прошли 2 объемных 15 минутных свечи, особенно та что была крайней после закрытия рынка, она была очень красной :) и объем был 98 тыс. возможно был открыт шорт.

( Читать дальше )

Но мы должны с вами понимать, что без коррекций это невозможно.

В настоящий момент назревает коррекция пунктов на 100.

Откуда она пойдет и когада зададимся мы вопросом. Возможно с текущих уровней, а возможно и нет.

Я полагаю, что индекс и фьючерс могут попробовать отметку 1800+ на вкус, что бы помнить ее и манить в будущем.

Это может быть отметка 1814-16 пунктов.

Однаком стоит ометить, что в пятницу на закрытии прошли 2 объемных 15 минутных свечи, особенно та что была крайней после закрытия рынка, она была очень красной :) и объем был 98 тыс. возможно был открыт шорт.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал