fix price

Значимых катализаторов для акций Fix Price не наблюдается - Атон

- 28 февраля 2023, 11:09

- |

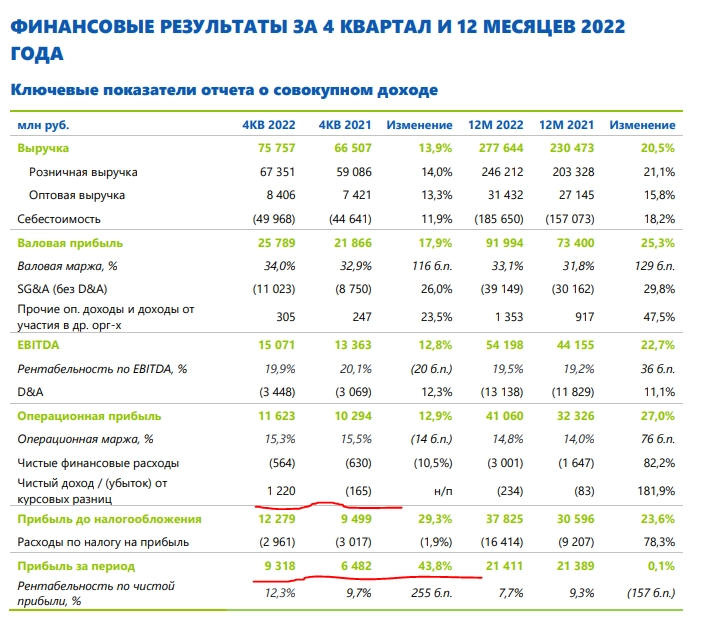

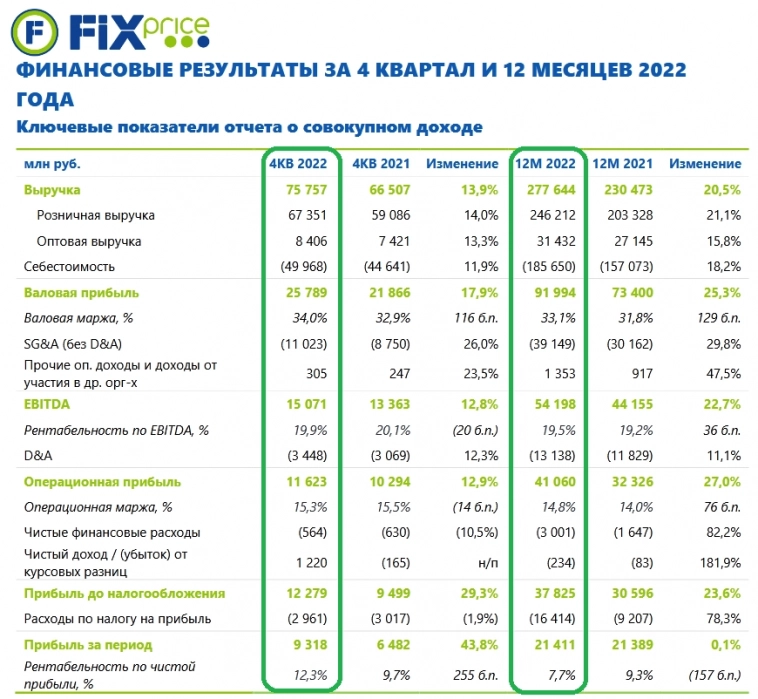

Как сообщалось ранее в операционной отчетности, продажи Fix Price увеличились на 13.9% г/г до 75.8 млрд руб., в основном за счет расширения торговых площадей (+15.9% г/г). LfL-продажи показали рост на 5.2% г/г в результате роста среднего чека на 9.7% (благодаря эффективному управлению ассортиментом) при одновременном снижении трафика на 4.1% из-за низкого уровня потребительской уверенности. Валовая прибыль по МСФО 16 выросла на 17.9% г/г, а валовая рентабельность увеличилась на 116 бп г/г до 34.0%, отражая эффективное управление ассортиментом и ценовую политику, а также укрепление рубля.

Административные, общие и коммерческие расходы (SG &A) за исключением расходов на износ и амортизацию в процентном отношении к выручке увеличились на 139 бп г/г вследствие роста расходов на персонал (+138 бп г/г). В результате скорректированный показатель EBITDA вырос на 12.8% г/г до 15.1 млрд руб., при этом рентабельность EBITDA несколько снизилась (-20 бп г/г) до 19.9%. Чистые финансовые расходы сократились на 10.5% г/г до 564 млн руб. на фоне снижения чистого долга (11.0 млрд руб. с учетом лизинговых обязательств, -53.3% г/г), при росте денежных средств и эквивалентов до 23.6 млрд руб. (+2.7x г/г). Отношение чистого долга к EBITDA составило 0.2х против 0.5х в прошлом году.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Fix Price: Финансовые результаты (4К22 МСФО)

- 28 февраля 2023, 10:58

- |

Ритейлер Fix Price сегодня представил свои финансовые результаты, которые оказались несколько лучше нашего прогноза. Даже при не самых сильных операционных показателях, компании удалось поддержать высокую рентабельность бизнеса. Валовая маржа увеличилась на 1,1 п.п. г/г, что отражает способность Fix Price перекладывать инфляцию на полку без потерь. Рентабельность EBITDA незначительно снизилась г/г в основном из-за увеличения расходов на персонал после проведенной индексации зарплат. Долговая нагрузка остается на крайне низком уровне даже после существенного увеличения капитальных затрат в 4К из-за строительства новых распределительных центров. Дополнительных прогнозов на 2023 г. группа не предоставила.

Наша текущая рекомендация для расписок Fix Price — «Покупать» с целевой ценой 508 руб. за бумагу.

Подробнее

( Читать дальше )

Финансовые итоги 2022 года Fix Price: все IPO-обещания выполнены

- 28 февраля 2023, 10:22

- |

В условиях турбулентности российской экономики — осталось совсем немного публичных компаний “роста”. Один из ярких представителей сектора ритейла Fix Price — и в этот раз был лучше рынка.

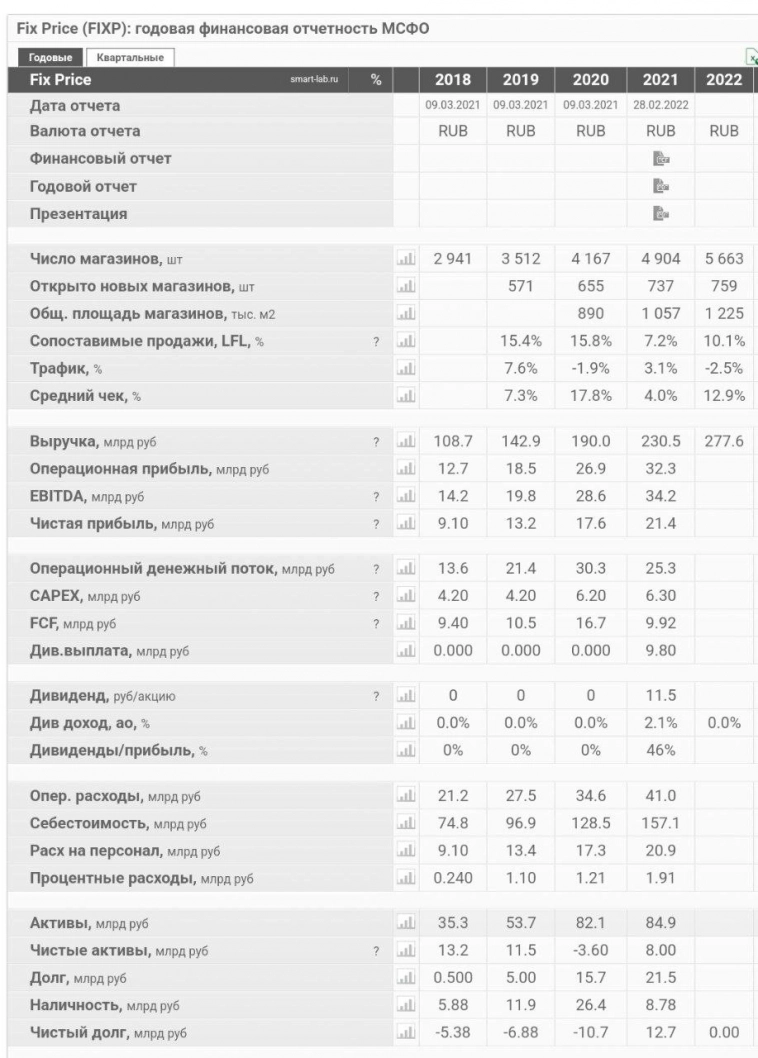

Крупнейшая сеть магазинов низких фиксированных цен продолжает радовать акционеров стремительным ростом показателей по всем фронтам. Традиционно начнем с операционных показателей — количество магазинов увеличилось на 759 штук (запланировано было 750 чистых открытий)

( Читать дальше )

🛒 Fix Price (FIXP) - обзор отчета компании по итогам 2022г

- 28 февраля 2023, 08:44

- |

▫️Капитализация: 304 млрд / 358 р за акцию

▫️Выручка 2022: 277,6 млрд (+20,5% г/г)

▫️EBITDA 2022:54,2 млрд (+22,75% г/г)

▫️Чистая прибыль 2022: 21,4 млрд (+0,1% г/г)

▫️Net debt/EBITDA:0,2

▫️P/E TTM: 14,2

▫️fwd дивиденд за 2022: 0%

Все обзоры https://t.me/taurenin/1275

✅ Компания фактически выполнила все свои обещания по финансовым показателям при выходе на IPO. Учитывая все текущие обстоятельства — это похвально.

✅ Fix Price воспользовался более выгодной ситуацией на строительном рынке и увеличил капитальные затраты на постройку и расширение складской инфраструктуры. По итогам года капитальные затраты составили 11,8 млрд (+92,9% г/г).

✅ Не смотря на резкий рост инвестиций, на балансе компании по-прежнему скапливается кэш: по итогам года денежные средства и их эквиваленты составляют 23,5 млрд, чистый долг

( Читать дальше )

Fix Price чистая прибыль выросла на 44%, а расписки дешевеют

- 28 февраля 2023, 03:55

- |

Fix Price выпустил нейтральный финансовый отчет, основные проблемы ритейлера стали понятны ранее, когда публиковали операционные показатели за 2022 год. О них писал здесь.

Основной вывод был, что FixPrice слишком дорог, чтобы выручка росла на 13,9%. Это же касается и показателей прибыли и EBITDA, которые мы видим в свежем финансовом отчете.

Многие могли зацепиться за рост чистой прибыли на 43,8%. Это произошло за счет курсовых разниц — у компании около 30% валютного импорта (в 4-ом квартале было 27%).

( Читать дальше )

Fix Price Group Ltd. (ритейлер) — Прибыль мсфо 2022г: 21,411 млрд руб (+1% г/г)

- 27 февраля 2023, 17:43

- |

850 000 000 обыкновенных акций

Free-float 26,9%

ir.fix-price.com/ru/investors/shares/

Капитализация на 27.02.2023г: 302,345 млрд руб

Общий долг на 31.12.2019г: 42,207 млрд руб

Общий долг на 31.12.2020г: 85,716 млрд руб

Общий долг на 31.12.2021г: 76,950 млрд руб

Общий долг на 31.12.2022г: 83,759 млрд руб

Выручка 2019г: 142,880 млрд руб

Выручка 9 мес 2020г: 131,964 млрд руб

Выручка 2020г: 190,059 млрд руб

Выручка 9 мес 2021г: 163,966 млрд руб

Выручка 2021г: 230,473 млрд руб

Выручка 1 кв 2022г: 62,360 млрд руб

Выручка 6 мес 2022г: 131,788 млрд руб

Выручка 9 мес 2022г: 201,887 млрд руб

Выручка 2022г: 277,644 млрд руб

Прибыль 2018г: 9,128 млрд руб

Прибыль 9 мес 2019г: 7,712 млрд руб

Прибыль 2019г: 13,173 млрд руб

Прибыль 9 мес 2020г: 11,793 млрд руб

Прибыль 2020г: 17,600 млрд руб

Прибыль 9 мес 2021г: 14,907 млрд руб

Прибыль 2021г: 21,389 млрд руб

Прибыль 6 мес 2022г: 5,095 млрд руб

Прибыль 9 мес 2021г: 12,093 млрд руб

( Читать дальше )

📈 Отражение динамики кризиса

- 27 февраля 2023, 17:14

- |

👉 Рост чистая прибыли в 4 квартале на 43,8%

👉 Прибыль по МСФО за 2022 года выросла всего на 0,1%

👉 EBITDA +22,7% гг и составила 54,2 млрд рублей.

👉 Рентабельность по EBITDA +36 б.п. гг и достигла рекордно высокого значения в 19,5% (выше прогноза, данного в рамках IPO)

Только есть нюансы такого роста 👇

🔸 Выручка +20,5% гг только вот ❗️благодаря расширению сети магазинов

🤷♂️ Но один из ключевых индикаторов в ритейле — LFL продажи показали довольно заметное снижение темпов

LFL трафик — в минусе 💸(-4.1% гг и -2.5% гг).

При сохранении таких темпов – придется не сладко.

К этому еще и обязательства по аренде выросли ~15% в начале года. 🤯

В итоге

EV/EBITDA 2023 ~ 4,7x

P/E 2023 ~ 12,5x

📌 По технике останемся выше EMA и в боковом канале, что пока не демонстрирует сильного положения

💡Интерес лежит только при условии будущего расширения, из отчета X5 видно, что расти есть куда 💪

*не является ИИР

( Читать дальше )

Темпы роста Fix Price замедляются из-за слабых LFL показателей - Финам

- 27 февраля 2023, 14:09

- |

Рост выручки и EBITDA преимущественно происходил за счёт открытия 759 новых магазинов за прошедший год и роста среднего чека примерно на уровне инфляции. При этом далее компания планирует придерживаться не менее высоких темпов открытия новых магазинов, что продолжит поддерживать выручку.

( Читать дальше )

Fix Price актуален как никогда! Но есть одно "но"...

- 27 февраля 2023, 12:21

- |

Мне очень интересна эта компания в долгосрок.

Будем честны. Цены на товары и услуги первой необходимости в РФ растут быстрее зарплат. Население постепенно беднеет.

☝️В связи с чем очень актуален Fix Price с его низкими ценами.

Вроде как и у компании всё отлично. Новые магазины открываются, все фин. показатели растут, долг в норме.

❗ Но! Фикс прайс совсем недавно вышел на IPO, а как мы все знаем, цель IPO в России – продать свою компанию в разы дороже, чем она стоит на самом деле.

И у них это вполне получилось! Компания вышла на биржу с P/E 21 пункт🤬😂

👉На сегодняшний день акция упала в 2 раза и P/E составляет уже 13,5. Однако не забывайте, что бумага – ГДР. Рынок должен за это тоже давать дисконт, его сейчас нет.

КОРОЧЕ ГОВОРЯ:

( Читать дальше )

FixPrice: анализ финансовой отчётности за 2022 год

- 27 февраля 2023, 12:16

- |

📈 Выручка компании по итогам минувшего года убедительно выросла на +20,5% до 278 млрд руб., и по темпам роста не перестаёт радовать своих акционеров, подтверждая статус одного из самых быстрорастущих публичных ритейлеров в нашей стране.

В качестве отличительных особенностей и одновременно конкурентных преимуществ торговой сети Fix Price, менеджмент часто выделяет уникальность товаров и тщательный контроль за себестоимостью, в том числе благодаря высокому уровню вовлеченности компании в процесс создания товара, работе над ассортиментом, его потребительскими характеристиками, и конечно же грамотной работе с поставщиками.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал