сургутнефтегаз

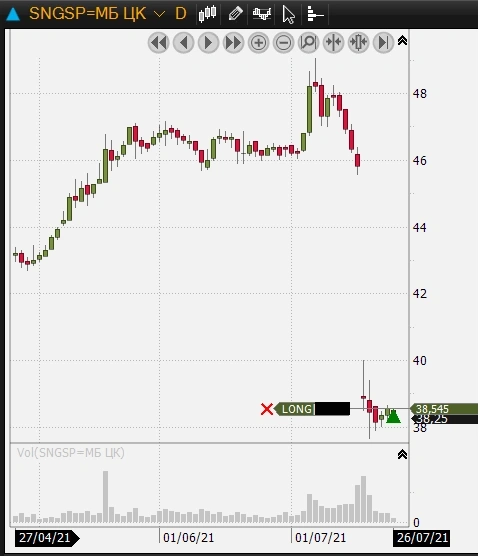

Маленький урок ТА пульсятам - ракетчикам по Сургутнефтегаз ао

- 11 августа 2021, 11:39

- |

Я решил коротко ответить на этот вопрос несмотря на жару 35*.

Давайте рассмотрим дневной график бумаги.

Бумага сейчас находится на территории медведей! Хотя индикатор смотрит вверх, он показывает лишь отскок от поддержки 32. Бумага 3 раза не смогла пробить ближнее сопротивление 34 и откатывалась вниз.

Ну а теперь главное. Выше котировок расположены 6 сопротивлений!! Это горизонтальные сопротивления, нисходящие тренды и мувинги. Для роста они все должны быть пробиты. А ведь часто бывают и отбои от сопротивлений. Основное сопротивление указывает многопериодный мувинг в районе 35.5 (толстая линия). Выше этой отметки рост пойдет сильнее и быстрее.

А там уже и космос (отметка 38 — 39) близок.Но это будет другая история ближе к Новому году или в январе.

- комментировать

- Комментарии ( 3 )

ТОП-5 акций РФ, которые я обязательно буду докупать на исторических максимумах

- 11 августа 2021, 06:41

- |

На что можно смотреть бесконечно? На то как горит огонь, на то как льется вода и на то, как работают люди) Шутка есть такая. Мы же, находясь с вами на бирже, можем бесконечно смотреть на то, как продолжается растущий тренд.

Всем доброе утро!

А тренд действительно продолжается, по крайней мере, по тем фактам, которые есть на данный момент. А именно, это те основные базовые показатели, которые я стараюсь держать в поле внимания постоянно.

Вот возьмем для примера индексы Америки SP500 и DOWJONES. Эти индексы находятся на своих исторических максимумах, вчера они их обновили. Почему многие этого боятся? Ну, потому что все учили то, что «покупай дешево и продавай дорого». Трейдинг (я об этом писал вчера) – это задача непросто с параметром, а переменным числом параметров, поэтому попытка формализовать торговлю акциями к такой ущербной банальности – это слив.

С другой стороны, относится к историческим значениям с осторожностью это разумно и нормально, поскольку есть понимание, что на этих уровнях многие фиксируются, многие также как и другие смотрят на это с недоверием, поскольку понимают, что риски коррекции повышены. С другой стороны, лично для меня (но и не только для меня) преодоление исторического значения – это важная информация. Это то, что говорит: что вчера считалось дорогим, сегодня будет считаться дешевым.

( Читать дальше )

Последние изменения в моём портфеле.

- 11 августа 2021, 03:53

- |

О своих ближайших планах я писал недавно.

https://smart-lab.ru/blog/712381.php

С начала августа я избавлся от следующих позиций:

( Читать дальше )

Обращение к тем, кто дешево продает SNGSP!

- 05 августа 2021, 19:24

- |

Вы очень дешево продаете акции Сургутнефтегаза (SNGS, SNGSP), ведь по данным БО_2020 РСБУ стоимость одной акции составляет 114,91 руб.

Это стоимость и обыкновенных и привилегированных акций. Плюс к этому прибыль за полугодие, так как хороший менеджмент всегда генерирует прибыль.

Я приглашаю новых инвесторов уменьшить аппетит трейдеров, придержав то количество акций, которое вы купите, до указанного выше уровня.

Как будет продаваться крупнейший банк страны

- 04 августа 2021, 16:21

- |

Вчера ЦБ объявил о сборе заявок и предложений на продажу банка ФК Открытие, при этом будут рассматриваться предложения о продаже бизнеса целиком и по частям стратегическим инвесторам. В свою очередь сам банк Открытие объявил о сборе заявок на продажу страховой компании Росгосстрах.

Как может быть продана банковская группу ФК Открытие — варианты:

▪️ «путь ВТБ» — разделить Открытие на два банка (кстати это был хороший вариант продаться Яндексу):

— на «банк Открытие-24» для физ. лиц, которому будут принадлежать Росгосстрах, Точка, брокер, управляющая компания;

— на «большой банк Открытие» для юр. лиц со всеми проблемами и РГС Банком

У Открытие на балансе есть токсичные и ненужные активы для потенциального покупателя — это гигантский корпоративный портфель кредитов, многочисленные кредитные линии субъектам РФ и муниципалитетам, права требования к бывшим собственникам и топ-менеджерам и много другое скрытое в закромах. Хотя баланс чистят путем передачи активов в банк Траст.

( Читать дальше )

Свыше 4 -х тонн сахарного песка (пост 170)

- 04 августа 2021, 15:39

- |

Тем временем, пришли дивы по обычке Сургутнефтегаз в размере 2100 или чистыми 1827руб или 36 кг сахарного песка, что является неплохой добавкой к пенсии пенсионеру.

Но это не все. Вслед за обычкой Сургутнефтегаза пришли дивы по префам Сургутнефтегаз в размере 245952,0 рубля, что чистыми составляет 213978,24 рубля. Или в сахарном песке 4279 кг, что составляет полных 85 мешков сахарного песка. Учтите, в каждом мешке по 50 кг. и я брал сахарный песок по цене 50 кг. Вчера я в Глобусе видел цену кг сахарного песка по 46 рублей. Это тогда 4651 кг. или полных 93 мешка. Это мой личный рекорд. Поздравьте меня!

Итого на круг на сейчас чистыми 217672,83 рубля или 94 мешка сахарного песка ( это 4732 кг или 4, 7 тонны). Но еще не вечер.

Ваш все тот же самый,

S.Hamster

P.S. Если понравился блог, то можно кинуть донаты, поддержать автора и его канал:

yoomoney.ru/to/410014495395793

Сургутнефтегаз пострадает наиболее сильно в случае запрета экспорта бензина - Альфа-Банк

- 03 августа 2021, 14:33

- |

В случае утверждения, запрет как таковой предполагает не столь значительный эффект на финансовые результаты интегрированных нефтяных компаний, наиболее сильно из которых пострадает только «Сургутнефтегаз». Напомним, что компания экспортирует более 40% бензина и является основным игроком на экспортном рынке российского бензина, в то время как «Роснефть» и «Газпром нефть», к примеру, экспортируют лишь более 6% и менее 4% соответственно (данные ЦДУ ТЭК за июнь).Блохин Никита

«Альфа-Банк»

Тем временем, мы отмечаем, что крупнейшие российские нефтегазовые компании существенно сократили нефтяной экспорт в июле (на 2,2% м/м, по данным «Транснефти») на фоне заметного увеличения добычи нефти (объемы выросли на 7,0% м/м по данным ЦДУ ТЭК), что указывает на то, что дополнительное объемы были в основном переправлены на российские НПЗ. Это, в свою очередь, предполагает дальнейший рост производства бензина и дизельного топлива и, таким образом, большую степень насыщения рынка.

Хотя спрос на моторное топливо в России продолжает восстанавливается, вынуждая правительство принимать дополнительные меры по стимуляции поставок на российский рынок, мы не видим никаких фундаментальных факторов, указывающих на то, что на данном этапе требуется ограничить экспорт бензина. Так, ключевые интегрированные производители явно соблюдают негласные требования, озвученные государством, как это было в 2018 году до ввода демпферного механизма. Более того, мы считаем, что рост оптовых цен скорее объясняется восстановлением цен на нефть и ослаблением курса рубля, чем текущим дефицитом на внутреннем рынке.

Наконец, тот факт, что подобные заявления совпали с увеличением добычи в рамках сделки OПЕК+, запланированным с 1-го августа, указывает на то, что данная мера скорее является предупреждением рынку, нежели ультиматумом со стороны государства. Так, мы считаем, что подобные инициативы являются частью затянувшегося переговорного процесса в рамках правительственной ТЭК при президенте РФ, а также козырем в непрекращающейся борьбе Минэнерго с нефтяными компаниями.

Тем не менее, пока неясно, каковы истинные намерения авторов данного проекта, что, на наш взгляд, создаёт риски дальнейшего усугубления непрозрачности регуляторной политики в отношении ТЭК. Несмотря на незначительный негативный эффект на финансовые результаты компаний, мы считаем, что подобные нерыночные интервенции со стороны государства могут нанести серьезный урон по инвестиционному климату в российском нефтегазовом секторе. Таким образом, мы считаем новость нейтральной или негативной на данном этапе.

Акции нефтегазовых компаний сохранят инвестиционную привлекательность в долгосрочной перспективе - Финам

- 30 июля 2021, 21:00

- |

Наталия Малых, руководитель отдела анализа акций ФГ «ФИНАМ», делает ставку на «Аэрофлот» (потенциал 70% до конца 22 года). «Международный трафик начал оживать с прогрессом в вакцинации, годовой пассажиропоток на домашнем рынке восстановился почти на 95% (если смотреть на скользящую за последние 12 месяцев), загрузка кресел восстановилась благодаря оптимизации флота. Кроме того, не стоит забывать о существенном отложенном спросе на путешествия, который будет реализоваться, если российские вакцины получат большее признание и правила въезда станут проще. Стоит иметь ввиду акции РусГидро (цель 1,10 руб. на июнь 22 года + дивиденды).В этом году ожидается выход на рекордную прибыль и рост див доходности», — прокомментировала г-жа Малых.

Интересны также акции Татнефти (обычные и префы), потенциал 34% и 37%, соответственно, без учета дивидендов. Из недавней стратегии по нефтегазовому сектору аналитика Сергея Кауфмана: «На наш взгляд, негативные моменты в акциях „Татнефти“ уже отыграны рынком, и дальше ситуация может измениться только в сторону улучшения. „Татнефть“ продолжает диалог с правительством насчет льгот по добыче сверхвязкой нефти. Решение по отмене льгот принималось осенью, когда цены на нефть находились около отметки $40 за баррель, вакцины еще не были изобретены, а перспективы отрасли не хоронил только ленивый. Сейчас ситуация обратная: цены закрепились выше доковидных уровней, а добыча в РФ находится на пути к восстановлению. На наш взгляд, в такой ситуации у „Татнефти“ с каждым днем все больше шансов на успех в переговорах о восстановлении части льгот. Что касается дивидендов, то решение о низкой норме выплат было связано с неопределенностью о дальнейшей стратегии компании, пока перспективы добычи сверхвязкой нефти не решены окончательно. У „Татнефти“ отрицательный чистый долг и отсутствуют планы по значительным капитальным затратам в ближайшие годы. На этом фоне мы ожидаем, что „Татнефть“ все-таки перейдет к обещанной выплате 100% FCF в виде дивидендов по итогам 2021 года. В этом сценарии дивиденды могут достигнуть 56,1 рубля на акцию, что соответствует 11,4% доходности на „обычку“ и 12,2% на „преф“.

Елена Василева-Корзюк, начальник аналитического отдела „АК БАРС Финанс“, выделяет „Газпром“, „Татнефть“ (переоценка +див доходность), „Сбербанк“, МТС (рост вместе с рынком + высокие дивиденды) и НЛМК (высокие дивиденды).

Михаил Васильев, главный аналитик „Совкомбанка“, советует обратить внимание на „Северсталь“, НЛМК и ММК; „префы“ „Сургутнефтегаза“, „Яндекс“, „ГлобалТранс“ и НМТП.

По мнению Дмитрия Беденкова, начальника аналитического отдела ИК „РУСС-ИНВЕСТ“, сложно определиться, поскольку в ближайшие 2-3 года может быть высокая волатильность как в ту, так и в другую сторону. „С дивидендной точки зрения мы бы отметили МТС, ММК, “Юнипро», «Энел Россия», привилегированные акции «Сургутнефтегаза», — сообщил он.

Алексей Антонов, главный аналитик «Алор Брокер», рассматривает вариант инвестиций в «Магнит», «Лукойл», «Сбербанк», ГМК «Норникель» и «Новатэк».

Самые интересные точки входа сегодня

- 29 июля 2021, 06:27

- |

Вчера я писал в своем телеграм-канале, что наш Российский индекс вернулся в свой растущий канал и теперь, пока он там, я не могу смотреть на рынок никак иначе, кроме как по-бычьи. Но раз уж рынок ведет себя так, то давайте рассмотрим наиболее интересные моменты, которые сформированы на сегодняшний день:

- ВТБ. Про свое, крайне позитивное, отношение к ВТБ я писал уже много постов. Я считаю, что там идет смена глобального тренда, именно поэтому я держу акции банка и никуда из них не выходил, даже на коррекции. Банк мне интересен. Но сейчас, кто купить еще не успел, сформирована точка входа.

- Полюс-Золото.

Вчера еще до результатов заседания ФРС, была сформирован возврат в диапазон по Полюс Золоту, что является для меня сигналом на рост. Но пока ФРС не выдало своего решения, шахматка сложена не была. Теперь мы все с вами знаем, что става осталась на неизменном уровне, и золото реагирует. Оно отталкивается от уровня 1800$. И по всей видимости будет расти. А отсюда и точка входа по «Полюсу» кажется совсем логичной.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал