SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

мой традиционный опрос на апрельский опционный экспир ?

- 10 апреля 2013, 03:35

- |

мой традиционный опрос на апрельский опционный экспир ?

- комментировать

- Комментарии ( 13 )

задачка по хеджированию

- 09 апреля 2013, 18:39

- |

Есть вводные данные продано 100 опционов кол 140 страйка, при этом стоит задача хеджирования этих опционов с такими условиями: при цене БА=140 000, мы должны иметь проданный 140 стредл, т.е. в точке 140 000 к проданным 100 опционам у нас должно быть 50 купленных фьючерсов, а в точке БА = 145 000 у нас должен быть проданный синтетический пут, т.е. в этой точке к проданным 100 опционам должны быть куплены 100 фьючерсов. Я выбираю хеджирование через каждые 1000 п. БА равномерно, начинаю хеджирование от БА=136 000 по 10 фьючерсов, и к точке 145 000 у меня куплено 100 фьючерсов. С этим в принципе все более менее ясно.

( Читать дальше )

( Читать дальше )

24-25 мая 2013 опционная конференция в Киеве

- 09 апреля 2013, 14:44

- |

24-25 мая состоится опционная конференция в Киеве, которую организует Derex. На такие мероприятия обычно приезжают всякие крутаны из Лондона, а не частные трейдеры, но тем не менее, интересно, кто-нибудь туды собирается?

http://options.rts.micex.ru/

Собираюсь туда поехать.

http://options.rts.micex.ru/

Собираюсь туда поехать.

Дан старт сезону Отчётности на Американском рынке

- 09 апреля 2013, 08:45

- |

Всем доброго времени суток. Сегодня начался Сезона Отчётности на Американском рынке, но от этого не стало легче. Долгое время ищу информационный ресурс, подписки или что-то подобное, которые давали бы информацию о неожиданной отчётности. То есть необходимо знать (предполагать) заранее, что на акции возможен ГЭП, интенсивное движение которое даст возможность заработать. Направление движения актива не важно, главное, что бы было интенсивное движение. И необходимо прогнозировать это движение за день до выхода отчёта. Буду рад любой помощи и подсказке. Заранее благодарю!

Опционная идея

- 08 апреля 2013, 13:52

- |

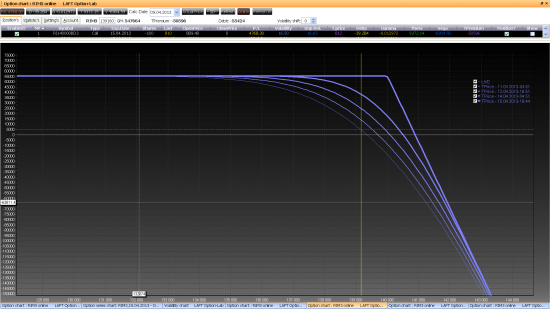

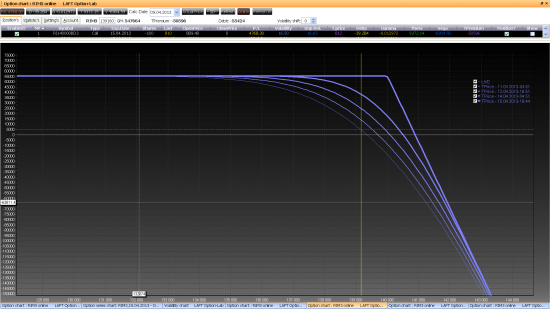

Вот решил купить волатильность 140 кол и 135 пут апреля по 150 штук каждый страйк. Примерно 4% от счета. Ровняем дельту по боллинджеру.

Это + к моей позе.

Так же зарядил на продажу до июня волатильности со 120 по 135 страйки. Могу смело показывать :)

Сумарно портфель из опционов выглядит так:

936 колов — это мусор, не обращайте внимания.

Буду сдесь публиковать до апрельской экспирации свой дельтахедж по купленным опционам (вообще, метод основан на 40 боллинджере, пока не дойдет до страйков)

Согласны, что апрельская вола слишком дешевая?:)

По идее за неделю пару процентов можно заработать, если ничего не изменится.

Это + к моей позе.

Так же зарядил на продажу до июня волатильности со 120 по 135 страйки. Могу смело показывать :)

Сумарно портфель из опционов выглядит так:

936 колов — это мусор, не обращайте внимания.

Буду сдесь публиковать до апрельской экспирации свой дельтахедж по купленным опционам (вообще, метод основан на 40 боллинджере, пока не дойдет до страйков)

Согласны, что апрельская вола слишком дешевая?:)

По идее за неделю пару процентов можно заработать, если ничего не изменится.

Опционная торговля на QUIK-Excel (VBA)

- 07 апреля 2013, 23:04

- |

Добрый вечер, всем.

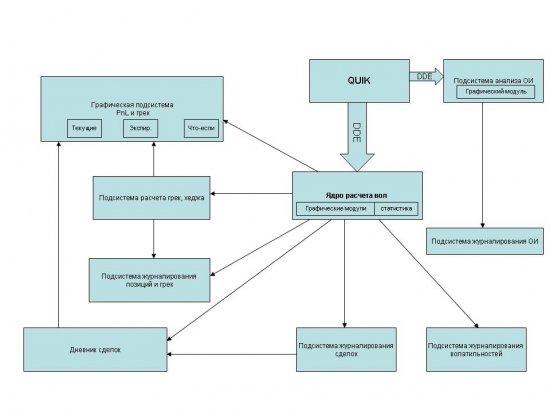

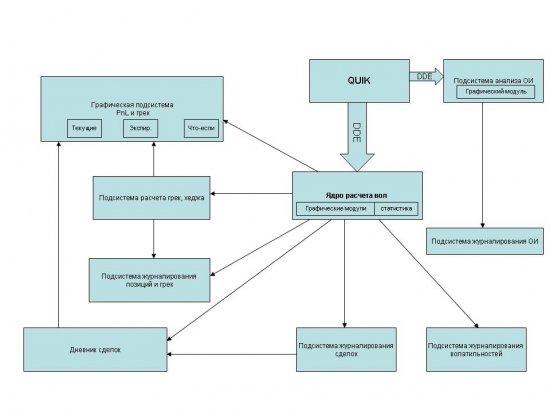

Некоторе время назад я заинтересовался торговлей опционами,

а именно торговлей волатильностью. И по прошествии нескольких экспираций, последовательных изменений и улучшений, стал пользоваться своими наработками по опционной торговле, построенной на связке QUIK-Excel (VBA).

Ниже привел структурную схему своей системы, может кому пригодится в своих разработках, так как мне было непросто учесть все необходимое, но вот теперь, на мой взгляд, уже все учел.

Если имеются вопросы или предложения по структуре, буду рад обсудить.

Некоторе время назад я заинтересовался торговлей опционами,

а именно торговлей волатильностью. И по прошествии нескольких экспираций, последовательных изменений и улучшений, стал пользоваться своими наработками по опционной торговле, построенной на связке QUIK-Excel (VBA).

Ниже привел структурную схему своей системы, может кому пригодится в своих разработках, так как мне было непросто учесть все необходимое, но вот теперь, на мой взгляд, уже все учел.

Если имеются вопросы или предложения по структуре, буду рад обсудить.

Спасибо всем, рынку и себе

- 05 апреля 2013, 21:15

- |

Пишу в продолжение своего предшествующего поста.

Хочу сказать «спасибо» всем, кто читал мой блог, что не сказали: «Ты трейдер тряпочный!» — хотя имели полное право. Позавчерашняя ситуация была дерьмовая, и я сам себя туда загнал. Одно из главных правил опционной торговли: «Иногда лучший способ отрегулировать позицию — выйти из нее».

Спасибо рынку, что дал мне сегодня возможность заработать немного и вернул то, что забрал на этой неделе.

Должен сказать «спасибо» себе за то, что проявил выдержку, и довел торговлю до приемлелемого результата.

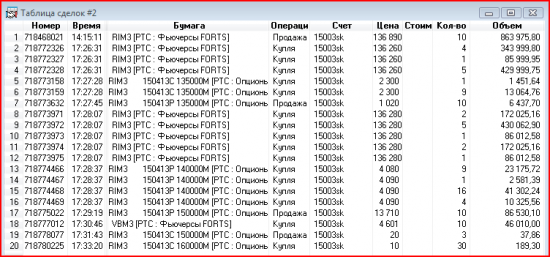

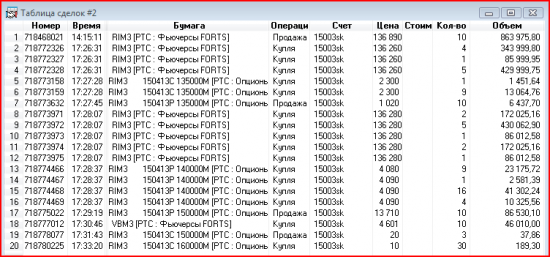

Короче, сегодня я закрыл все свои позиции. Вот доказательство:

Положение было хреновое. Заметьте, что в 14.15 я еще фьючерсов продал. Продал и закрылся по 136280, почуяв, что рынок вверх больше не пойдет.

( Читать дальше )

Хочу сказать «спасибо» всем, кто читал мой блог, что не сказали: «Ты трейдер тряпочный!» — хотя имели полное право. Позавчерашняя ситуация была дерьмовая, и я сам себя туда загнал. Одно из главных правил опционной торговли: «Иногда лучший способ отрегулировать позицию — выйти из нее».

Спасибо рынку, что дал мне сегодня возможность заработать немного и вернул то, что забрал на этой неделе.

Должен сказать «спасибо» себе за то, что проявил выдержку, и довел торговлю до приемлелемого результата.

Короче, сегодня я закрыл все свои позиции. Вот доказательство:

Положение было хреновое. Заметьте, что в 14.15 я еще фьючерсов продал. Продал и закрылся по 136280, почуяв, что рынок вверх больше не пойдет.

( Читать дальше )

Обозначены границы fRTS до 15 апреля

- 05 апреля 2013, 20:26

- |

Всем приятного вечера и надеюсь приятных выходных… ну что же, ситуация на ближайшую экспиру по апрельским опционам стала более менее очевидна… максимальное количество открытых позиций сегодня мы наблюдаем на 135 путах и 145 колах… с одной стороны БА фьюч РИМ 3 не подпустили к 135 000, что говорит нам о том, что этот уровень будут защищать до последнего… и что возможная экспирация апрельских опционов состоится где то между 135 000 и 145 000… так что делаем выводы… вопрос к опытным опционщикам… если я оцениваю, что рынок не уйдёт ниже 135 000 и выше 145 000, что выгодно продавать, 135 путы или 145 колы?

Спалю простой и надежный грааль!!!

- 05 апреля 2013, 14:24

- |

Расскажу тупой и простой, как 2Х2 алгоритм для заработка. Может кто-то скажет, что это и не грааль вовсе, но еще никто не написал конкретно с пошаговыми действиями об этом граале на Смарт-лабике. Прелесть в том, что все очень просто, нужно не много денег, не надо ничего программировать, практически нету никакого рыночного риска. Это больше похоже на рыбалку: подготовил снасти, выбрал место и сиди жди пока клюнет. Все что нужно, это терпение и скокрость реакции. Никакой хитрости!!! Тема пока живая и я думаю еще пару месяцев точно будет работать, а если повезет то и больше!

Взамен хочу какой-нить приятный бонус для компании (напрмер +500 голосов в профиль компании на смарт-лабе) или может кто-то захочет единолично выкупить этот грааль, тогда расскажу только в личку!)). Не стесняйтесь, предлагайте бонусы от сообщества Смарт-лаба и будет вам грааль!

Выводите на главную, чтобы было интереснее и задавайте вопросы.

Роман Вишневский

******************************************************

UPD :

Грааль http://smart-lab.ru/blog/112784.php

******************************************************

Взамен хочу какой-нить приятный бонус для компании (напрмер +500 голосов в профиль компании на смарт-лабе) или может кто-то захочет единолично выкупить этот грааль, тогда расскажу только в личку!)). Не стесняйтесь, предлагайте бонусы от сообщества Смарт-лаба и будет вам грааль!

Выводите на главную, чтобы было интереснее и задавайте вопросы.

Роман Вишневский

******************************************************

UPD :

Грааль http://smart-lab.ru/blog/112784.php

******************************************************

Экспирация апрельских опционов по значению фьючерса или индекса?

- 05 апреля 2013, 10:55

- |

Подскажите, пожалуйста.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал