SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Почему в Россия никто не создает хэдж-фонд просто в форме ОАО ?

- 08 мая 2012, 20:39

- |

Вопрос: почему у нас нет российских хэдж-фондов зарегистрированных в РФ? ПИФы зарегулированы, что-то пытаются разрешить типа хэдж-фонда, но всё равно смахивает на ПИФ.

А если просто зарегистрировать ОАО, начать работать на бирже, например, опционами. Для юридического лица, которое торгует на бирже не обязательны лицензии проф. участников или обязательны? В название не будет слов «Инвест. компания» и прочее, денег привлекать со стороны не будем.

После двух-трех лет успешной работы, выводим на ММВБ вне список, платим очень большие дивиденды (для привлечения потенциальных инвесторов), продаем по-тихоньку свои акции. Плату за успех 30% от прибыли провожу через выплату по прив. дивидендам (в Уставе прописываю обязательные выплаты владельцам прив. акций 30% от чистой прибыли). Еще через 2 года — IPO.

Где проблемы в этой схеме?

( Читать дальше )

А если просто зарегистрировать ОАО, начать работать на бирже, например, опционами. Для юридического лица, которое торгует на бирже не обязательны лицензии проф. участников или обязательны? В название не будет слов «Инвест. компания» и прочее, денег привлекать со стороны не будем.

После двух-трех лет успешной работы, выводим на ММВБ вне список, платим очень большие дивиденды (для привлечения потенциальных инвесторов), продаем по-тихоньку свои акции. Плату за успех 30% от прибыли провожу через выплату по прив. дивидендам (в Уставе прописываю обязательные выплаты владельцам прив. акций 30% от чистой прибыли). Еще через 2 года — IPO.

Где проблемы в этой схеме?

( Читать дальше )

- комментировать

- 80 | ★4

- Комментарии ( 36 )

Где посмотреть точку минимальных выплат по опционам 15.05.

- 07 мая 2012, 14:33

- |

Спасибо.

а то моя получилась 155 500 / 700 ))

а то моя получилась 155 500 / 700 ))

Центральная связка на майских опционах

- 04 мая 2012, 23:44

- |

Центральная связка мая 5350. Сегодня пробежали около 8000 пунктов. интересно, боли никто уже не боится?

TOS vs IB

- 04 мая 2012, 17:33

- |

Я не планирую сравнивать две платформы. А хочу рассказать об одной вещи, которая меня повергла в шок, если честно. Не так давно: 1 мая 2012г. я открыл опционную позицию на нефти CLQ. Открытие одной позиции стоило мне $130. При этом торгую я через IB, а анализирую позицию в TOS. (Кстати, тоже странное дело, греки по одной и той же позиции в разных терминалах разные). Сегодня 04.05.12 нефть показывала снижение почти на 2% (уже даже больше) и вчера 03.05.12 тоже неплохо снизилась. И сегодня же я открыл оба терминала и вижу, что IB мне рисует хорошую прибыль по данной позиции. Ну, я думаю меня не проведёшь, посмотрю я, что показывает TOS. Как вы видите на картинке ниже, TOS рисует, что я могу закрыть позицию по $170:  В то же самое время по той же позиции IB демонстрирует следующие цены:

В то же самое время по той же позиции IB демонстрирует следующие цены:  Как вы видите цены по мидпрайсу сильно отличаюся. И что же я сделал? А взял да и выставил ордер на продажу по $280. И что вы думаете? Мне его залили:

Как вы видите цены по мидпрайсу сильно отличаюся. И что же я сделал? А взял да и выставил ордер на продажу по $280. И что вы думаете? Мне его залили:

( Читать дальше )

В то же самое время по той же позиции IB демонстрирует следующие цены:

В то же самое время по той же позиции IB демонстрирует следующие цены:  Как вы видите цены по мидпрайсу сильно отличаюся. И что же я сделал? А взял да и выставил ордер на продажу по $280. И что вы думаете? Мне его залили:

Как вы видите цены по мидпрайсу сильно отличаюся. И что же я сделал? А взял да и выставил ордер на продажу по $280. И что вы думаете? Мне его залили: ( Читать дальше )

Моя опционная поза №4

- 02 мая 2012, 12:50

- |

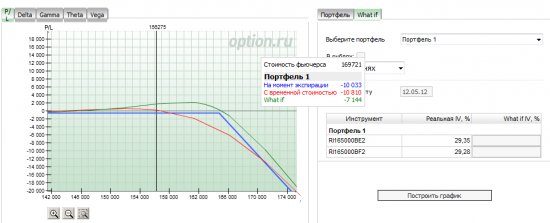

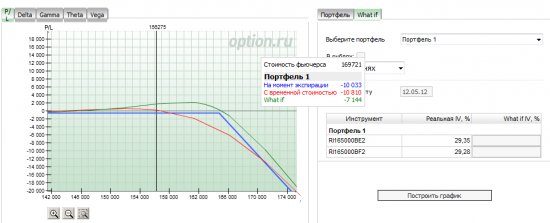

Сформирована новая поза

www.option.ru/analysis/option?shportf=1171c27538f7df521ba3019e810c71d4#position

вроде календарного спреда.

проданы 3 колла 165 страйк исполнения 15/05/2012

куплен 1 кол 165 страйк исполнения 15/06/2012

Ожидаю медленный рост, либо обвал — все пропало. Поза сформирована на 1 неделю где-то. Ожидается заработок на проданных коллах за счет временного распада

Ожидаю медленный рост, либо обвал — все пропало. Поза сформирована на 1 неделю где-то. Ожидается заработок на проданных коллах за счет временного распада

( Читать дальше )

www.option.ru/analysis/option?shportf=1171c27538f7df521ba3019e810c71d4#position

вроде календарного спреда.

проданы 3 колла 165 страйк исполнения 15/05/2012

куплен 1 кол 165 страйк исполнения 15/06/2012

Ожидаю медленный рост, либо обвал — все пропало. Поза сформирована на 1 неделю где-то. Ожидается заработок на проданных коллах за счет временного распада

Ожидаю медленный рост, либо обвал — все пропало. Поза сформирована на 1 неделю где-то. Ожидается заработок на проданных коллах за счет временного распада( Читать дальше )

Опционные комбинации RIG и FCX , план на неделю (30 апр - 4 мая 2012)

- 01 мая 2012, 23:15

- |

вторая неделя месяца..

план по RIG:

заход в комбинацию был — 3 января 2012

вверх: если есть признак разворота на красный период по индексам (тех анализ) тогда продаем весь колл 57.5 май

вниз: если есть определение периода (если индексы сделали минимальные проценты вниз, тех. анализ) — кроем весь пут май 40

закупку по риг всю выбрали, позиции сейчас для нас бесплатные, поэтому все за что продадим оставшиеся позиции — наша прибыль по RIG

план по FCX:

заход в комбинацию был — 19 марта 2012

заход в стредл- развитие комбинации на более длит. период — 9 апреля 2012

на прошлой неделе ходов не было- цена топчется на месте

вверх: в точке 40-41 продаем весь колл 40 май — наша прибыль по первой комбинации FCX — индексы показали продолжение зеленого периода, тянем до конца недели

( Читать дальше )

план по RIG:

заход в комбинацию был — 3 января 2012

вверх: если есть признак разворота на красный период по индексам (тех анализ) тогда продаем весь колл 57.5 май

вниз: если есть определение периода (если индексы сделали минимальные проценты вниз, тех. анализ) — кроем весь пут май 40

закупку по риг всю выбрали, позиции сейчас для нас бесплатные, поэтому все за что продадим оставшиеся позиции — наша прибыль по RIG

план по FCX:

заход в комбинацию был — 19 марта 2012

заход в стредл- развитие комбинации на более длит. период — 9 апреля 2012

на прошлой неделе ходов не было- цена топчется на месте

вверх: в точке 40-41 продаем весь колл 40 май — наша прибыль по первой комбинации FCX — индексы показали продолжение зеленого периода, тянем до конца недели

( Читать дальше )

Очередной вопрос к знатокам опционов

- 01 мая 2012, 01:48

- |

Вопрос ламерский, но так как чисто опционных конструкций без участия БА никогда не строил… для большей уверенности и успокоения сознания обязан спросить :)

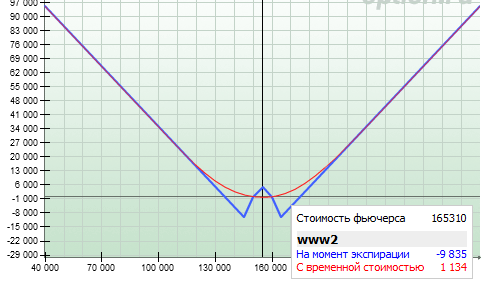

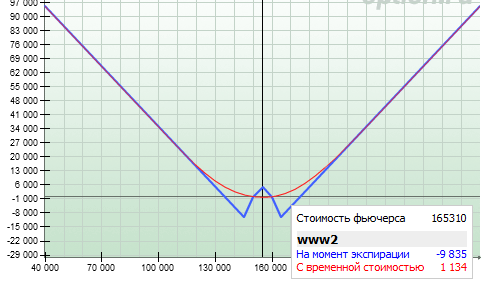

Допустим построил я конструкцию с таким профилем в момент когда БА равен 155000 (глядим картинки). В среду, продрав глаза после трехдневного запоя подхожу к терминалу и вижу, фьюч РТС стоит 165000 :)))

Вопрос: Что будет с моим депо если я закрою позу в этот момент?

Варианты ответа:

1. Заработаю 1135 пункта

2. Потеряю 9835 пунктов

3. Потеряю 8700 (9835-1135)

( Читать дальше )

Допустим построил я конструкцию с таким профилем в момент когда БА равен 155000 (глядим картинки). В среду, продрав глаза после трехдневного запоя подхожу к терминалу и вижу, фьюч РТС стоит 165000 :)))

Вопрос: Что будет с моим депо если я закрою позу в этот момент?

Варианты ответа:

1. Заработаю 1135 пункта

2. Потеряю 9835 пунктов

3. Потеряю 8700 (9835-1135)

( Читать дальше )

Ликвидность?

- 30 апреля 2012, 23:32

- |

Речь пойдет о торговой ликвидности, а не о мгновенной.

Обратить внимание хочу не на то, что падает ликвидность на рынке. Этому можно найти достаточно много логичных объяснений. Меня удивляет, почему падает оборот на опционах относительно оборота во фьючерсах. Сейчас мы опустились на уровень пяти процентов (оборот на опционах относительно оборота на фьючерсах). При этом мгновенная ликвидность в опционах довольно хороша. Спред на РИ держится на уровне 0.5 процента по воле на обеих сериях. На квартальных стоках спред порядка 2 процентов, что тоже неплохо. Почему же нет оборота?

Обратить внимание хочу не на то, что падает ликвидность на рынке. Этому можно найти достаточно много логичных объяснений. Меня удивляет, почему падает оборот на опционах относительно оборота во фьючерсах. Сейчас мы опустились на уровень пяти процентов (оборот на опционах относительно оборота на фьючерсах). При этом мгновенная ликвидность в опционах довольно хороша. Спред на РИ держится на уровне 0.5 процента по воле на обеих сериях. На квартальных стоках спред порядка 2 процентов, что тоже неплохо. Почему же нет оборота?

Финансовая астрология

- 29 апреля 2012, 20:33

- |

Астрологический обзор и анализ рынков на www.ako-info.com.ua

Доклад - риск менеджмент в торговле деривативами на Интернет-трэйдинг Экспо 12 мая

- 28 апреля 2012, 18:47

- |

Постараюсь на этот раз попроще и поактуальней. Поговорим о критерии Келли, мат.ожидании, поиске алгоритмов и бэктестинге — о том, где зарыты деньги на рынке))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал