облигации

МосБиржа - готова к размещению облигаций в юанях

- 01 декабря 2016, 12:51

- |

Московская биржа активно сотрудничает с китайскими банками и брокерами, мы видим их интерес к доступу на Московскую биржу и к приобретению российских суверенных облигаций в юанях на бирже для себя и своих клиентов. Биржевая инфраструктура полностью готова к выпуску облигаций, номинированных в юаняхБиржа уже накопила большой опыт работы с инструментами в юанях.

Объем торгов юанем в валютном секторе биржи вырос с 4 миллиардов рублей в 2011 году до 858 миллиардов рублей по итогам 2015 года.

РИА Новости

- комментировать

- Комментарии ( 0 )

Правкомиссия одобрила законопроект об освобождении от НДФЛ купонного дохода по корпоративным бондам 2017-2020 гг

- 01 декабря 2016, 11:03

- |

Комиссия правительства по законопроектной деятельности одобрила законопроект об освобождении граждан от уплаты НДФЛ с купонного дохода по корпоративным облигациям, выпущенным в 2017-2020 годах, говорится в сообщении на сайте кабинета министров.

«Законопроектом предлагается установить, что доходы в виде процентов (купонного дохода), получаемые налогоплательщиком по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным в период с 1 января 2017 года по 31 декабря 2020 года включительно, облагаются налогом на доходы физических лиц только в случае превышения суммы выплаты процентов (купона) над суммой процентов, рассчитанной исходя из номинальной стоимости облигаций и ставки рефинансирования Банка России, увеличенной на пять процентных пунктов», — указывается в сообщении.

«Это повысит инвестиционную привлекательность обращающихся облигаций российских организаций и будет способствовать притоку частных инвестиций в экономику России», — рассчитывают в правительстве.

( Читать дальше )

облигации первого выпуска ПАО Сбербанк привязаны к динамике курса рубль/доллар

- 30 ноября 2016, 17:38

- |

ПАО Сбербанк планирует первый раз в истории Банка разместить биржевые структурные облигации.

Биржевая структурная облигация гарантирует возврат инвестированной суммы, выплату небольшого купонного дохода при её погашении и возможность получения дополнительного дохода, который зависит от динамики базового актива.

Инструмент рассчитан на консервативного инвестора. Если Вы не готовы рисковать своими сбережениями, но хотели бы попробовать инвестировать в активы, которые потенциально могут принести более высокий доход, то этот инструмент может Вас заинтересовать.

Доходность облигаций первого выпуска ПАО Сбербанк привязана к динамике курса рубль/доллар. При умеренном росте курса доллара США облигация позволит инвестору получить дополнительный доход по своим рублевым сбережениям.

Размещение запланировано в начале декабря 2016 года. Срок обращения облигации 182 дня. Структурные облигации доступны для покупки на Индивидуальных инвестиционных счетах. Принять участие может любой клиент брокерского обслуживания ПАО Сбербанк. Следите за нашими анонсами.

С уважением, ПАО Сбербанк

Хочу познакомиться с теми кто использует финансовый анализ в выборе акций\облигаций. Здесь есть такие?

- 30 ноября 2016, 16:03

- |

Кто что думает по облигациям Бинбанка?

- 29 ноября 2016, 11:59

- |

Все, наверное, знают, что недавно Бинбанк объединился с МДМ-банком. Причем, ФАС был одобрен вариант присоединения Бинбанка к МДМ банку, а не наоборот. В итоге бренд Бинбанка сохранился, однако юридически новый банк называется МДМ-банком. В связи с этим были внесены изменения в решения о выпуске всех выпусков облигаций Бинбанка о замене эмитента — теперь эмитентом всех облигаций юридически является МДМ-банк. Лицензия Бинбанка аннулирована.

С одной стороны, понятно, что, наверное, Шишханов с Гуцериевым знают, что делают, и говорят о светлом будущем и банке мирового масштаба. Но с другой стороны — МДМ — очень проблемный банк, с огромной просроченной задолженностью по кредитам. Как скажется его положение на положении нового объединенного банка? Посмотреть отчетность пока невозможно — все сервисы на запросы по Бинбанку выдают информацию либо по старому Бинбанку, либо по старому МДМ-банку. Нужно подождать начало декабря, когда выйдет отчетность по новому банку.

Любимая РусГидро - продолжает радовать!

- 28 ноября 2016, 15:33

- |

Актуализированная программа развития «РусГидро» на 2016-2020 годы предполагает сохранение дивидендов в 50% чистой прибыли по МСФО, сообщили в пресс-службе Минэкономразвития РФ.

Как уточнили в ведомстве, совет директоров «РусГидро» 22 ноября утвердил актуализированную долгосрочную программу развития группы «РусГидро» на 2016-2020 годы.

«В отношении дивидендной политики предполагается сохранение доли 50% от чистой прибыли по МСФО, направляемой на выплату дивидендов», — ответили в пресс-службе на вопрос, какая дивидендная политика зафиксирована в программе.

Камаз продолжает набирать обороты

- 28 ноября 2016, 15:13

- |

Минфин РФ внес в правительство законопроект, освобождающий граждан от НДФЛ по купонному доходу бондов

- 28 ноября 2016, 12:58

- |

Минфин подготовил проект закона об обнулении налога на доходы физических лиц (НДФЛ) с купонного дохода по корпоративным рублевым облигациями и внес его в правительство, сообщил журналистам заместитель министра финансов РФ Илья Трунин.

«Поручение президента есть, мы его выполняем. Мы внесли в правительство и в Минюст закон, освобождающий купонный доход (от НДФЛ — прим. ИФ). Правительство его пока не одобрило», — отметил И. Трунин.

Президент РФ Владимир Путин в декабре 2015 года в ежегодном послании к Федеральному Собранию попросил правительство представить предложения по развитию рынка корпоративных облигаций и освободить от налогообложения, в том числе от НДФЛ, купонный доход по облигациям. При этом в соответствии с этим поручением Минфину и Минэкономразвития совместно с Банком России было поручено в срок до 1 мая 2016 года обеспечить внесение в законодательство соответствующих изменений.

В свою очередь Минфин в октябре 2016 года говорил о том, что видит опасность предложения гражданам для инвестирования бумаг с повышенным кредитным риском в случае освобождения физлиц от уплаты НДФЛ с купонного дохода по облигациям.

( Читать дальше )

Вклады vs Облигации

- 26 ноября 2016, 22:52

- |

В текущих условиях снижения ставок по банковским депозитам хочется обсудить вопрос инвестирования в облигации в качестве альтернативы банковских вкладов.

В настоящий момент годовая процентная ставка, предлагаемая банками с гос.участием, крупными коммерческими банками находится в пределах 4%-7,5% (с учетом ежемесячной капитализации). Менее надежные финансовые организации предлагают разместить денежные средства под 10% годовых. Несмотря на то, что вклады физических лиц застрахованы АСВ в размере, не превышающем 1,4 млн. руб., к сожалению, среди сомнительных кредитных организаций существует практика, когда договор вклада физического лица отсутствует в программном обеспечении банка, в связи с чем у клиента не всегда имеется возможность вернуть денежные средства даже в пределах гарантированной АСВ суммы.

В качестве альтернативы банковскому вкладу возможно рассмотреть вариант приобретения наименее рискованных облигаций Министерства финансов РФ, например, ОФЗ-26206-ПД (данные на 23/11/2016):

( Читать дальше )

Золото разошлось с инфляцией, как в море корабли

- 25 ноября 2016, 15:33

- |

Много странностей на рынке происходит в последнее время, и динамика золота в этом случае не исключение. Реальность такова, что новоизбранный президент еще даже не прошел инаугурацию (чего уж говорить о пресловутых показательных 100 днях президентства), как рынки уже начали верить, что Трамп действительно способен «сделать Америку снова великой», и выдали ему существенный кредит доверия. А ведь еще недавно пророчили финансовый крах в случае его победы. Вы только посмотрите на эти ожидания по процентным ставкам Федрезерва США!

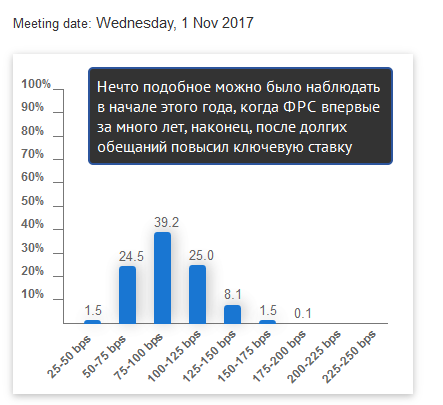

Согласно CME GroupFedWatch Tool вероятность повышения ставки 14 декабря оценивается в 93%. Кроме того, уже в марте следующего года 21% закладывается на следующее повышение, а 1 ноября 2017 года существует 25% вероятность уже третьего повышения. Связано ли это как-то с обещанным «величием»? Едва ли. Скорее с инфляционным ожиданием из-за предстоящих трат на предвыборную программу, куда входитразвитие инфраструктуры, сектора ВПК, здравоохранения, образования, а также обеспечение энергетической независимости США, где, скорее всего, не обойдется без государственной поддержки сланцевых нефтяных компаний. И хотя Америка выступает в роли бесспорного лидера по вопросам развития «зеленой» энергетики, во время предвыборной компании новый президент США откровенно позиционировал себя в роли яростного сторонника углеводородов. Прибавьте к этому снижение налогового бремени с бизнеса, ожидание которого, на мой взгляд, является сейчас главным драйвером бурного роста американского фондового рынка. Но на одних ожиданиях далеко не уедешь и периодически приходиться сталкиваться с горькой реальностью. Вспомните, как пример, просадки по S&P500 в середине 2015 и начале 2016 года. Когда произойдет такая очередная встреча с реальным сектором?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал