облигации

High yield облигации на Международной Банковской Конференции

- 28 апреля 2021, 14:04

- |

30 апреля в Санкт-Петербурге в рамках большой конференции пройдет секция на тему «Инфраструктура рынка high yield облигаций»

💼 Среди приглашенных спикеров мероприятия — представители Московской биржи, МСП Банка, организаторов, рейтинговых агентств и специализированных информационных порталов.

В рамках деловой программы сессии наш коллега Андрей Бобовников расскажет про роль инвесторов-физических лиц в финансировании бизнеса МСП с помощью облигаций.

🧐Кроме этого участники обсудят меры поддержки компаний-представителей малого и среднего предпринимательства, преимущества выпуска облигационных займов перед банковским кредитованием, особенности рейтингования и организации размещений малых эмитентов, роль частных инвесторов и дальнейшее развитие рынка high yield облигаций.

✏️У Вас есть возможность присоединиться к бесплатной онлайн-трансляции

- комментировать

- Комментарии ( 1 )

Правительство ограничит международный аудит

- 28 апреля 2021, 13:23

- |

С 29 апреля 2021 г. вступает в силу Постановление Правительства № 622 «Об ограничениях на предоставление информации и документации аудиторской организации, индивидуальному аудитору».

Оно существенно ограничивает предоставление информации, не раскрываемой публично, аудиторской организации, находящейся под прямым или косвенным контролем иностранных и международных компаний либо входящих с ними в одну группу. Касается Постановление широкого спектра российских организаций, включая банки, МФО, организаторов торговли, центрального депозитария, управляющих компаний, НПФ и ряда других.

На первый взгляд, многим российским компаниям, в т.ч. эмитентам ценных бумаг, придется менять аудитора, что может привести к дополнительным затратам, а для эмитентов еврооблигаций — затруднить доступ к рынкам капитала. Тем не менее, последствия для «большой четверки» не столь очевидны. Постановление оперирует понятием контроля в рамках законов об АО и ООО, а также «О защите конкуренции», а все эти нормативные акты в основном отсылают к 50% контроля капитале или органах управления. Из «большой четверки» иностранные лица доминируют в российских франшизах только в PWC и Deloitte, в KPMG — 49%, а EY вообще принадлежит нескольким российским физическим лицам.

( Читать дальше )

High yield облигации на Международной Банковской Конференции

- 28 апреля 2021, 11:34

- |

В рамках Международной Банковской Конференции «Санкт-Петербург-МБК-2021» пройдет секция на тему «Инфраструктура рынка high yield облигаций», организованная порталом Группы «Интерфакс» RUSBONDS.RU.

Участники обсудят меры поддержки компаний-представителей малого и среднего предпринимательства, преимущества выпуска облигационных займов перед банковским кредитованием, особенности рейтингования и организации размещений малых эмитентов, роль частных инвесторов и дальнейшее развитие рынка high yield облигаций. Помимо этого, на мероприятии выступят представители компаний-эмитентов, которые расскажут о своем непосредственном опыте по привлечению финансирования на рынке публичных заимствований.

( Читать дальше )

Планы по увеличению госдолга на 5-6 трл рублей выполнены

- 28 апреля 2021, 10:45

- |

Крупнейшие российские банки — ВТБ и Сбербанк — готовы участвовать в выкупе дополнительных объемов госдолга РФ при поддержке со стороны Банка России. Об этом заявил глава ВТБ Андрей Костин на совещании председателя Госдумы Вячеслава Володина с главой ЦБ РФ Эльвирой Набиуллиной по вопросам банковской деятельности.

Мне кажется, опасно было бы корректировать бюджет в сторону уменьшения расходов по ключевым программам. Мне кажется, что вот здесь, прежде всего, должен быть госдолг. И вот возможность увеличения госдолга на 5-6 трлн имеется. Банки, по крайней мере ВТБ и Сбербанк, готовы в таких схемах участвовать при поддержке Центрального банка. Я считаю, что необходимо в первую очередь поддерживать предприятия, поддерживать занятость, заработные платы. Это самая главная задача сегодня, чтобы люди могли работать, когда закончится самоизоляция, получать зарплату и кормить свои семьи

Ранее глава ВТБ предлагал увеличить сроки репо, чтобы банки смогли выступить покупателями ОФЗ, выпущенных для стабилизации экономики.

( Читать дальше )

Коротко о главном на 28.04.2021

- 28 апреля 2021, 10:07

- |

Ставка купона и собрание владельцев облигаций:

- «ПР-Лизинг» установило ставку 31-49-го купонов облигаций серии 001P-03 на уровне 10% годовых.

- «Дэни колл» 13 мая проведет собрание владельцев облигаций серии БО-01. Лица, имеющие право на осуществление прав по ценным бумагам эмитента, будут определены 29 апреля. Собрание пройдет в форме заочного голосования. На голосование будет вынесен только один вопрос: о согласии на внесение эмитентом изменений в решение о выпуске облигаций в связи с повышением срока обращения выпуска до четырех с даты начала размещения.

- ЮЛКМ — представитель владельцев облигации (ПВО) «Дядя Дёнер» серии БО-П02 — получило ответ от эмитента на свой запрос в отношении поданных в налоговый орган документов; налоговой проверки; обязательств эмитента из гражданско-правовых договоров.

( Читать дальше )

Harry Lime: «Лучше попытаться предотвратить проблему, чем впоследствии искать пути её решения»

- 28 апреля 2021, 08:17

- |

19 апреля была зарегистрирована «Ассоциация Владельцев Облигаций» — единственная в России организация, деятельность которой направлена на защиту частных инвесторов. За подробностями мы обратились к одному из ее основателей — Илье Винокурову, больше известному среди инвестиционного сообщества как Harry Lime. Сэр Гарри, как почтительно окрестили его коллеги, — гуру облигационного рынка, квалифицированный инвестор с многолетним опытом инвестирования в ценные бумаги. Илья поделился с нами планами Ассоциации, которая будет не на словах, а на деле защищать финансовые вложения физлиц и вести диалог от их имени с другими участниками рынка.

— Что натолкнуло вас на идею создания подобной организации?

В настоящее время мы видим полное отсутствие представления интересов инвесторов-физических лиц на рынке ценных бумаг, а необходимость в этом растет с каждым днем. Статистика показывает, что именно они сейчас составляют значительную долю на российском рынке облигаций.

( Читать дальше )

Новости эмитентов: Лизинг-Трейд

- 28 апреля 2021, 06:45

- |

В апреле Лизинг-Трейд отчитался о результатах 1 квартала, генеральный директор компании принял участие в круглом столе, посвящённом лизинговому рынку, и рассказал о планах компании по выпуску новых облигаций.

Итоги 2020 и 1 квартала 2021 года:

На фоне общего падения рынка в 2020 (-6%), Лизинг-Трейд показал стабильно положительную динамику — рост портфеля составил около 20% (с 4,2 до 5 млрд. руб.). За год был подписан 851 договор лизинга. По итогам 2020 года компания вошла в топ-30 лизинговых организаций России в сегменте легкового и грузового автотранспорта.

За 1 квартал 2021 года Лизинг-Трейд передал клиентам имущество на сумму 861 млн. руб., что на 32% превышает результаты продаж аналогичного периода прошлого года. Лизинговый портфель компании, увеличился на 5% с начала 2021 года. На фоне роста лизингового портфеля сохраняется низкая величина просроченной задолженности— не выше 1%.

( Читать дальше )

Российские корпоративные облигации: рейтинги и доходности

- 28 апреля 2021, 06:40

- |

Сравнение проводилось на основе индексов Cbonds:

• Cbonds-CBI RU BBB/ruAA- входят облигации, максимальный рейтинг по национальной шкале эмитента или эмиссий которых находится не ниже уровня AA-(RU) от АКРА и/или ruAA- от Эксперт

• Cbonds-CBI RU BB/ruBBB входят облигации, максимальный рейтинг по национальной шкале эмитента или эмиссий которых находится не ниже уровня BBB(RU) от АКРА и/или ruBBB от Эксперт РА; но не выше A+(RU) от АКРА и/или ruA+ от Эксперт РА

• Cbonds-CBI RU B/ruB- входят облигации, максимальный рейтинг по национальной шкале эмитента или эмиссий которых находится не ниже уровня B-(RU) от АКРА и/или ruB- от Эксперт РА, но не выше BBB-(RU) от АКРА и/или ruBBB- от Эксперт РА

Ожидаемо индекс облигаций с самыми высокими рейтингами лучше остальных прошёл кризис 2020 года, за счёт меньшего падения цен облигаций с высокими рейтингами.

Максимальные просадки увеличиваются со снижением индексов:

• Cbonds-CBI RU BBB/ruAA-: -4.5%

• Cbonds-CBI RU BB/ruBBB: -4.95%

• Cbonds-CBI RU B/ruB-: -6.22%

( Читать дальше )

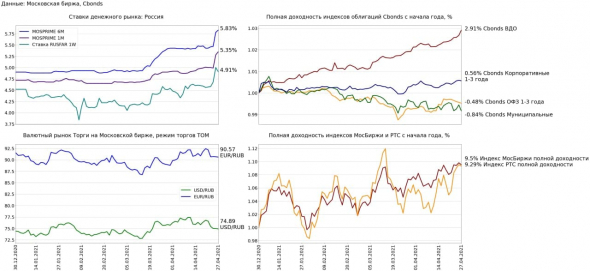

Финансовые рынки 27 апреля:

- 28 апреля 2021, 06:37

- |

ФАС завела дела против металлургических компаний. По мнению ведомства, компании «Северсталь», «ММК» и ПАО «НЛМК» поддерживали монопольно высокие цены. Индекс металлов и добычи по итогам дня снизился на 2.47 % (С начала года: +13.91%)

В среду 28.04 Минфин проведёт аукцион ОФЗ, результаты которого покажут, насколько рынок оценивает снижение геополитических рисков, которое наблюдалось на прошедшей и текущей неделе.

Денежный рынок:

- Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.05 п.п. до 5.83% (+0.4 п.п. н/н, +0.93 п.п. с начала года)

- 1 месячная ставка MOSPRIME выросла на 0.07 п.п. до 5.35% (+0.34 п.п. н/н, +0.63 п.п. с начала года)

- Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на -0.09 п.п. до 4.91% (+0.35 п.п. н/н, -0.61 п.п. с начала года)

Валютный рынок:

- Рубль по отношению к доллару укрепился на 0.11% до 74.89 USD/RUB (-2.49% н/н, +0.64% с начала года)

- Рубль по отношению к евро укрепился на 0.09% до 90.5725 EUR/RUB (-2.0% н/н, -1.03% с начала года)

( Читать дальше )

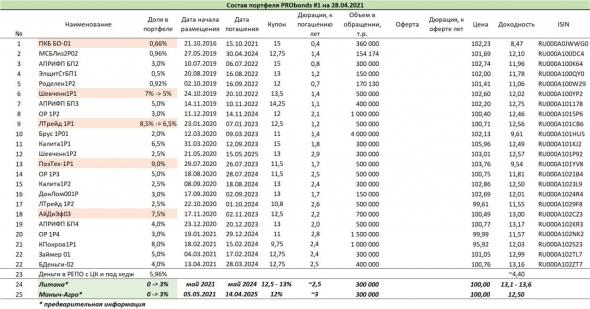

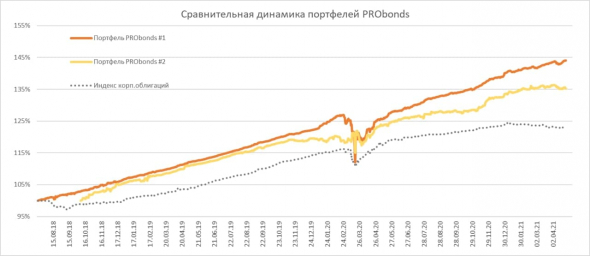

Краткий обзор портфелей PRObonds (актуальная доходность 10,1-15,2%)

- 28 апреля 2021, 06:24

- |

Текущие годовые доходности портфелей PRObonds (за 365 дней) – 15,2% для облигационного портфеля #1 и 10,1% для смешанного портфеля #2. Облигационный портфель с начала года прибавил 2,9% (8,9% годовых) и продолжает уверенно опережать широкий рынок облигаций и соответствуя доходности индекса Cbonds-CBI RU High Yield.

Начиная с этой недели в портфели будут добавлены несколько новых облигационных выпусков. На 30 апреля намечен старт дебютного размещения облигаций ростовского сельхозпроизводителя ООО «Маныч-Агро» (300 млн.р., купон 12%, 4 года с амортизацией), в мае должны состояться размещения облигаций строительной компании «Литана», 4-го выпуска облигаций «Онлайн Микрофинанс» (под поручительство МФК «Мани Мен», выпуск для квалифицированных инвесторов), 3-го выпуска облигаций «Лизинг-Трейда».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал