нлмк

Дивидендная доходность НЛМК по итогам года может достичь рекордных 20% - Промсвязьбанк

- 22 октября 2021, 11:27

- |

Группа НЛМК увеличила в 3 квартале 2021 года EBITDA на 11% по сравнению со 2 кварталом, до $2,287 млрд в основном за счет расширения спредов металлопродукции к сырьевым ресурсам, сообщила компания. По сравнению с аналогичным периодом 2020 года показатель вырос почти в 4 раза. EBITDA превысила средний прогноз аналитиков, опрошенных Интерфаксом. Рентабельность EBITDA осталась на прежнем уровне — 50%. Выручка компании составила $4,56 млрд (повышение на 10% кв/кв и вдвое г/г), что также выше консенсуса. Чистая прибыль НЛМК, приходящаяся на акционеров, выросла на 19% ко 2 кварталу, до $1,622 млрд.

Мы умеренно положительно оцениваем финансовые результаты НЛМК и отдельно отмечаем рекомендацию совета директоров по дивидендам за 3 кв., которые могут составить 13,3 руб./акцию, что при текущих котировках соответствует 6% доходности. Дивидендная доходность по итогам года может достичь рекордных 20%. Рекомендуем «покупать» акции НЛМК.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Северсталь, ММК, НЛМК – как долго продержится дивидендная доходность выше 20% годовых?

- 22 октября 2021, 10:31

- |

На это неделе Северсталь и НЛМК опубликовали финансовую отчетность и объявили дивиденды за 3 квартал. У Северстали квартальный дивиденд 5,26% от текущей стоимости акции, у НЛМК – 5,94%. У ММК скорей всего будет тоже около 5%.

Это означает, что второй квартал подряд они платят более 5% дивидендов за квартал, что соответствует за год – 20-24%. 3 квартал застал пошлины, которые стали действовать с августа, а также небольшое охлаждение цен на сталь.

Если такая дивидендная доходность задержится надолго, то стоимость акций сильно недооценена, так как дивидендная доходность в 20% годовых пусть даже для российской компании – это слишком много. У других производителей стали из ЕС и США дивидендная доходность обычно не превышает 2-5% годовых.

Кто-то скажет, что 2-5% — это в долларах или евро. Но Северсталь, ММК, НЛМК делят рынок и производят такую же продукцию, как и их европейские и американские конкуренты. У НЛМК даже собственные заводы последнего передела в Европе и США, куда поступают полуфабрикаты с российских заводов НЛМК.

( Читать дальше )

НЛМК – рсбу 9 мес 2021г / мсфо 9 мес 2021г

- 21 октября 2021, 20:05

- |

5 993 227 240 обыкновенных акций

nlmk.com/ru/about/governance/equity-securities/

Free-float 20,7%

nlmk.com/ru/about/governance/share-capital-structure/

Капитализация на 21.10.2021г: 1,352.07 трлн руб

Общий долг на 31.12.2018г: 242,338 млрд руб/ мсфо 285,587 млрд руб

Общий долг на 31.12.2019г: 234,072 млрд руб/ мсфо 280,841 млрд руб

Общий долг на 31.12.2020г: 313,761 млрд руб/ мсфо 378,356 млрд руб

Общий долг на 30.06.2021г: 380,823 млрд руб/ мсфо 396,421 млрд

Общий долг на 30.09.2021г: 405,832 млрд руб/ мсфо $5,492 млрд

Выручка 2018г: 493,829 млрд руб/ мсфо 756,222 млрд руб

Выручка 9 мес 2019г: 327,756 млрд руб/ мсфо $8,242 млрд

Выручка 2019г: 421,816 млрд руб/ мсфо 683,608 млрд руб

Выручка 9 мес 2020г: 318,631млрд руб/ мсфо $6,860 млрд

Выручка 2020г: 437,079 млрд руб/ мсфо 665,322 млрд руб

Выручка 1 кв 2021г: 148,676 млрд руб/ мсфо $2,867 млрд

Выручка 6 мес 2021г: 371,961 млрд руб/ мсфо 520,017 млрд

( Читать дальше )

Дивиденды НЛМК заставили вырасти акции на 7% с помощью отчёта

- 21 октября 2021, 18:59

- |

Отчёт НЛМК дал дополнительный толчок к росту акций к приятной рекомендации Совета директоров по выплате 13,33 рублей дивидендами.

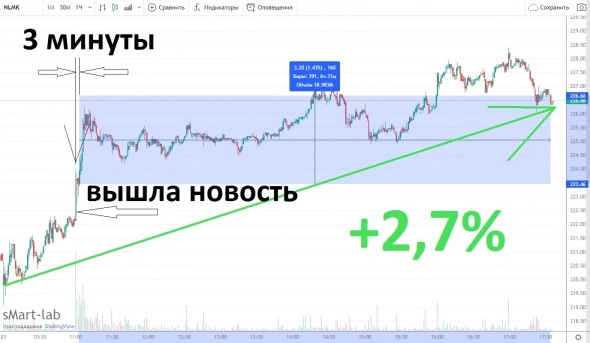

Пишу вам и слёзы радости вытираю. Дивиденды НЛМК помогут купить хлеба к новому году. Но радость не только в этом. Недавно тут Тимофей рекламировал свой новостник в телеге. При этом не скрою, я давно уже наблюдал за скоростью новостей на том канале. И пока Финам сегодня писал про дивиденды НЛМК в 7,5 рублей, новостник смартлаба как из пушки ровно в 11:00 первым выпалил их верный размер — 13.33 рублей на акцию. Естественно я поперхнулся, в животе что-то заурчало и мне пришлось открывать форточку...

Скажу вам как есть, после новости было целых 3 минуты, чтобы успеть купить НЛМК:

( Читать дальше )

Экспортные пошлины НЛМК в 4 квартале достигнут $350 млн

- 21 октября 2021, 18:21

- |

НЛМК оценивает эффект от корректировки НДПИ и введения акциза на сталь в $300-550 млн в год для компании.

«Если взять то, что мы можем назвать нормальным годом, например, как 2019 год, тогда эффект будет в районе $300 млн в год. Если брать пиковый год, как 2021 год, например, тогда эффект будет в диапазоне от $500-550 млн в год»,— глава компании Григорий Федоришин.

www.interfax.ru/business/798656

fomag.ru/news-streem/nlmk-otsenivaet-v-300-550-mln-v-god-effekt-ot-izmeneniya-ndpi-i-aktsiza-na-stal/

Основным драйвером роста НЛМК остается высокая дивидендная доходность - Финам

- 21 октября 2021, 17:56

- |

Результаты IV квартала могут оказаться хуже, если в оставшиеся два месяца в ценах на металлопродукцию произойдет снижение. Энергетический кризис и проблемы китайских застройщиков могут создать основания для этого. Это риск, но пока не факт.

Предпринимаемые китайским правительством меры пока имеют ограниченное влияние на рынок. Цены на уголь не спешат опускаться. Железная руда подешевела еще в августе и сентябре, но это пока не сильно сказалось на ценах металла. Коррекция есть, но она пока небольшая. На американском рынке цены фьючерсов на арматуру и на рулонную сталь, хотя и отступили от пиковых значений, но ушли недалеко от них. И это для НЛМК важнее.

( Читать дальше )

Цикл в стальной отрасли вступил в новую фазу, в перспективе ожидается снижение прибыли НЛМК - Атон

- 21 октября 2021, 14:06

- |

Краткая оценка финансовых показателей. НЛМК отчиталась о росте прибыли кв/кв: выручка – $4 560 млн (+10% кв/кв), EBITDA – $2 287 млн (+11% кв/кв), FCF – $1 114 млн (+29% кв/кв). Результаты оказались выше ожиданий рынка, а показатель EBITDA превысил консенсус-прогноз на 7%. Промежуточные дивиденды рекомендованы на уровне 13.33 руб./акция (что соответствует доходности в 6.1%), предполагая выплату 100% от величины FCF, в соответствии с дивидендной политикой. Предполагаемая дата закрытия реестра для получения дивидендов – 7 декабря.

Прогнозируем прибыль. За 3К21 компания получила самую высокую квартальную прибыль в этом году, предварительно мы прогнозируем EBITDA за 4К21 на уровне $1.6 млрд, а общий показатель за 2021 должен достичь $7.1 млрд (+14% к текущему консенсус-прогнозу Bloomberg). Наш базовый прогноз по EBITDA за 2022 составляет $5.0 млрд (-30% г/г), что обеспечит получение FCF в размере $2.8 млрд и дивидендную доходность на уровне 15%. Цикл в стальной отрасли вступил в новую фазу, и мы ожидаем снижения прибыли, если только цены на сталь не обретут второе дыхание на фоне сокращения производства в Китае и мирового энергетического кризиса.Лобазов Андрей

( Читать дальше )

Соревнование за лучшие комментарии к отчетам МСФО продолжается!

- 21 октября 2021, 11:41

- |

Вчера как раз выплатили награды за 27 отчетов прошлого сезона 2 квартала! Вот эти люди:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал