мтс

ПЛАНКА → оборотка → прибыль

- 18 мая 2022, 12:04

- |

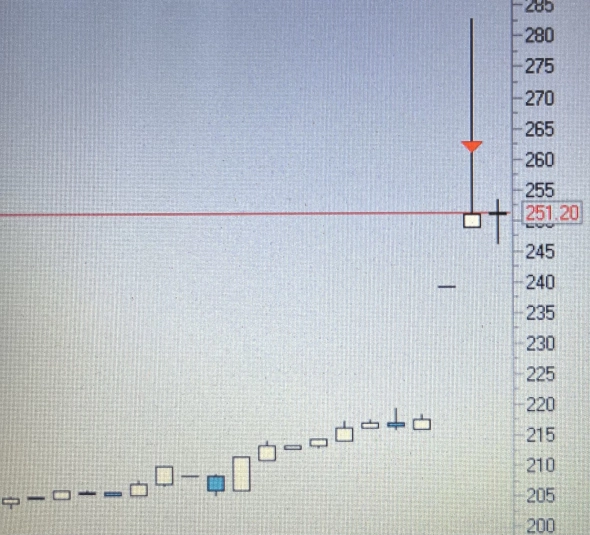

По МТС получилось взять планку вот так:

Если что, канал расширили после того как бумажка упёрлась в планку. А мне пофиг — я на максимуме закрылся и пошёл дальше спать:

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Объявленные дивиденды МТС за 2021 год соответствуют доходности в 15.6% - Атон

- 18 мая 2022, 11:57

- |

Совет директоров компании рекомендовал выплатить годовые дивиденды в размере 33.85 руб. на акцию, на общую сумму 66.3 млрд руб. (104% от величины чистой прибыли за 2021). ГОСА компании назначено на 22 июня, дата закрытия реестра для получения дивидендов — 12 июля.

Объявленные дивиденды соответствуют доходности в 15.6% к вчерашней цене закрытия (217.5 руб.) и в целом соответствует ожиданиям рынка. Новость позитивна для МТС, свидетельствуя, что основной бизнес компании в целом не пострадал от действия негативных экономических факторов.Атон

📈МТС вырос на 20% после рекомендации 33.85 рублей дивидендов

- 18 мая 2022, 10:12

- |

📈МТС +17.7% На старте торгов котировки поднялись более 20%, СД рекомендовал 33,85 руб. дивидендов, отсечка 12 июля 2022г. Вместе с промежуточными дивидендами МТС может выплатить 44.4 рубля на акцию за весь 2021 год. Эта сумма больше чем чистая прибыль за 2021 год и больше дивиденда который компания обещает по див. политике, но менеджмент ранее обещал выплаты более чем 28 рублей на акцию.

📰"МТС" Решения совета директоров

- 18 мая 2022, 08:03

- |

Об отдельных решениях, принятых Советом директоров эмитента

Кворум заседания Совета директоров эмитента и результаты голосования по вопросам повестки дня:

Состав Совета директоров: Евтушенков Ф....

( Читать дальше )

📰"МТС" Сообщение об изменении или корректировке информации, ранее опубликованной в Ленте новостей

- 18 мая 2022, 08:02

- |

КОРРЕКТИРОВОЧНОЕ СООБЩЕНИЕ

Данное сообщение публикуется в порядке изменения (корректировки) информации, содержащейся в опубликованном 15.04.2022 г. сообщении о созыве и проведении годового Общего собрания участников (акционеров) эмитента....

( Читать дальше )

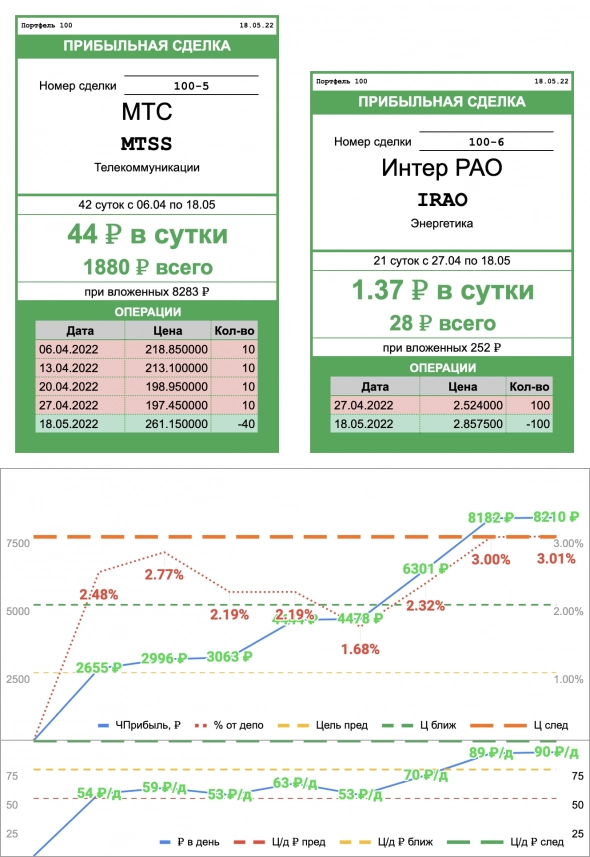

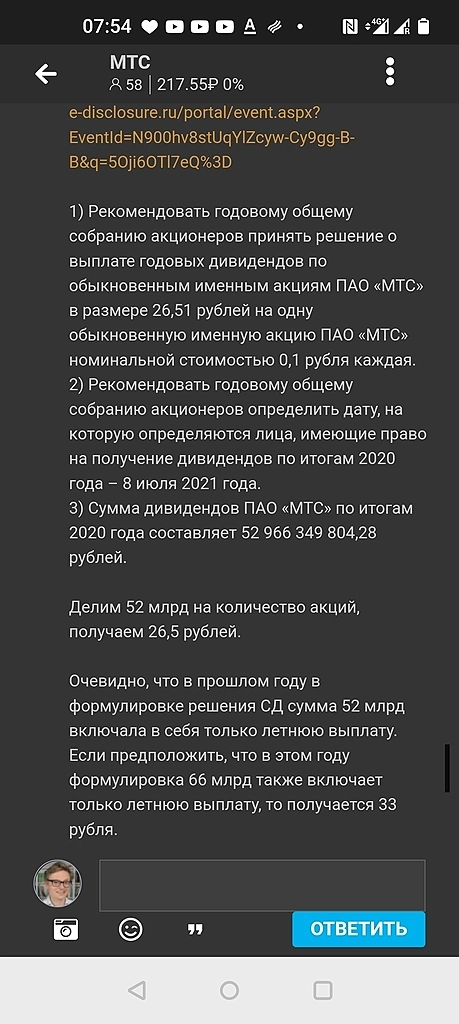

Походу МТС все таки 33,85 выплатит финалку

- 18 мая 2022, 07:52

- |

Итого получается 44,4 и ДД=20%.

В общем, надо бы компаниям получше формулировать 😁

Upd. Мы связались с IR МТС и там пояснили, что рекомендованные годовые дивиденды не включают промежуточные дивиденды, выплаченные в 2021 году, и будут отдельным платежом, в случае одобрения акционерами.

Таким образом, дивиденды существенно выше наших прогнозов, и сегодня это безусловно позитивная новость для акций МТС.

МТС: Дивиденды за 2021 год

- 18 мая 2022, 04:04

- |

Совет директоров компании МТС рекомендовал выплатить дивиденды за 2021 год в размере 33,85 руб. за акцию. Общая сумма дивидендов должна составить 66,33 руб.

«Среди прочих решений совет директоров на заседании 17 мая рекомендовал годовому общему собранию акционеров одобрить выплату дивидендов по итогам 2021 финансового года в размере 66,33 млрд руб., или 33,85 руб. на одну обыкновенную именную акцию МТС номинальной стоимостью 0,1 руб. каждая»,— говорится в сообщении компании на сайте раскрытия корпоративной информации.

В свободном обращении находится 42,2% компании. Контрольный пакет принадлежит АФК «Система». Чистая прибыль МТС за 2021 год выросла на 3,4% — до 63,5 млрд руб., следует из отчетности компании за прошлый год.

Созыв годового собрания акционеров пройдет 22 июня. Реестр на получение дивидендов закроется 12 июля. Сейчас акции МТС на Мосбирже стоят около 217 руб. за бумагу.

МТС - Дивы 2021г: 33,85 руб. Отсечка 12 июля 2022г

- 17 мая 2022, 22:37

- |

Решения совета директоров (наблюдательного совета)

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество «Мобильные ТелеСистемы»

: ПАО «МТС»

1.2. Адрес эмитента, указанный в едином государственном реестре юридических лиц: Российская Федерация, 109147, г. Москва, ул. Марксистская, д. 4

— Рекомендовать годовому Общему собранию акционеров ПАО «МТС» принять решение о выплате годовых дивидендов по обыкновенным именным акциям ПАО «МТС» в размере 33,85 рублей на одну обыкновенную именную акцию ПАО «МТС» номинальной стоимостью 0,1 рубля каждая.

— Рекомендовать годовому Общему собранию акционеров определить дату, на которую определяются лица, имеющие право на получение дивидендов по итогам 2021 года – 12 июля 2022 года.

— Сумма дивидендов ПАО «МТС» по итогам 2021 года составляет 66 334 910 976,95 рублей.

www.sec.gov/Archives/edgar/data/1115837/000110465922061903/tm2215859d1_6k.htm

( Читать дальше )

Совет директоров МТС рекомендовал дивиденды в размере ₽33,85 на акцию

- 17 мая 2022, 22:29

- |

— Рекомендовать годовому Общему собранию акционеров ПАО «МТС» принять решение о выплате годовых дивидендов по обыкновенным именным акциям ПАО «МТС» в размере 33,85 рублей на одну обыкновенную именную акцию ПАО «МТС» номинальной стоимостью 0,1 рубля каждая.

— Рекомендовать годовому Общему собранию акционеров определить дату, на которую определяются лица, имеющие право на получение дивидендов по итогам 2021 года — 12 июля 2022 года.

— Сумма дивидендов ПАО «МТС» по итогам 2021 года составляет 66 334 910 976,95 рублей.

Новости компаний (disclosure.ru)

Будет как в 1982-ом? Почему не стоит бояться геополитики и инфляции

- 17 мая 2022, 17:22

- |

Немного истории

В 1982 г. Советский Союз был плотно обложен санкциями из-за военных действий в Афганистане и подавления прозападных сил в Польше. Для Европы и США это обернулось ростом цен на нефть: баррель после обычных для эпохи застоя $8–9 закрепился около $30 (в сегодняшних ценах это аналогично росту с $30 до $70).

Есть и другие любопытные параллели:

• В США инфляция приближалась к 10%.

• Усилилась ядерная риторика между странами Запада и СССР.

• Рынок акций начал 1982 год с резкого падения, которое каждый месяц только ускорялось.

В итоге, как ни странно, было положено начало одному из самых сильных ралли. Оно стартовало в конце 1982 г., то есть задолго до разрядки, окончания всех конфликтов и падения цен на сырье. И продолжалось пять лет, принеся инвесторам более 230% прибыли, не считая дивиденды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал