итоги недели

КИТ Финанс: итоги недели

- 03 мая 2024, 17:35

- |

Закрываем неделю) Главное

▪️Совкомбанк #SVCB отчитался за 3 месяца 2024 года по РСБУ: ЧП ₽11,443 млрд, что в 2,7 раза меньше результата прошлого года. Чистый процентный доход +1,2% до ₽30,595 млрд. Комиссионные доходы + 27,7% до ₽16,526 млрд.

Акционеры Совкомбанка одобрили допэмиссию акций 1 173 000 000 акций для покупки «Хоум Банка». Сделка пройдет в два этапа до конца 2024 года.

🗣Мнение: пересмотрели взгляд на потенциал роста котировок компании и исключили бумаги из Модельного портфеля.

▪️ЭЛ5-Энерго #ELFV отчиталось за 3 месяца 2024 года по РСБУ: ЧП ₽2,2 млрд (+43,8% г/г). Выручка + 18,8% до ₽17,36 млрд.

▪️INARCTICA #AQUA отчиталась за 3 месяца 2024 года по РСБУ: ЧП ₽882,6 млн (+ 0,1% г/г). Выручка +1,6% до ₽945,33 млн.

💰СД Селигдара #SELG рекомендовал выплатить дивиденды по итогам 2023 года в размере ₽2, див доходность 2,77%. Последний день покупки бумаг для получения дивидендов — 13 июня.

▪️Газпром #GAZP отчитался за 2023 год по МСФО: впервые за 25 лет получил рекордный в своей истории годовой убыток — ₽629 млрд после ₽1,22 трлн прибыли годом ранее и ₽2,68 трлн прибыли в 2021-м.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги недели 02.05.2024. О невозможности анархо-коммунизма. Курс доллара и нефть

- 02 мая 2024, 16:32

- |

Заседание ФРС

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

https://youtu.be/7Z5hLAqn5rIИ просьба ставить лайки. Вам же денег не стоит, а светлым лучам рюхизма поможет пробиться сквозь тучи

Последние события на фондовом рынке 📌

- 01 мая 2024, 11:39

- |

📌 Индекс Мосбиржи показал рост на 5% за апрель и почти 12% с начала года. Рынок акций отреагировал на отчетность за 2023 год и первый квартал 2024 года с оптимизмом.

📌 В прошлую пятницу ЦБ сохранил ключевую ставку Центробанком России на уровне 16%. Также ЦБ ужесточил прогноз по ставке к концу года: 15-16%

📌 Сбербанк рекомендовал рекордные дивиденды за 2023 год:

— Размер дивидендов: 33,3 рублей на акцию (обычку и преф)

— Закрытие реестра: 11 июля

📌 Минфин Бельгии отказался признать силу указа Путина об обмене активами

Всем хороших праздников! 🥳

Эксперимент, неделя № 12,13,14

- 30 апреля 2024, 14:58

- |

Снова переезд из квартиры в квартиру, отнял много времени, внимания и сил, по этой причине не хватало времени описывать свои шаги по стратегии, делал это только в телеге.

Рассказываю сразу про три прошедшие недели.

Всё это время наш рынок продолжал расти с незначительными коррекциями, а значит условия стратегии выполнялись.

📜 коротко напомню про стратегию:

- На 10 000 руб купил облигаций, разных в основном ОФЗ

- Инвестирую каждую неделю 3 000 руб и в зависимости от индикатора — скользящих средних (ЕМА), покупаю либо фонд, либо другие активы.

- Если ЕМА20 находится выше ЕМА40, на графике индекса МосБиржи IMOEX, покупаю фонд Тинькофф iMOEX(TMOS) на всю сумму.

- Если ЕМА20 находится ниже ЕМА40 – покупаю облигации или другие активы, желательно с обратной корреляцией к акциям.

В итоге за прошлые недели на всю сумму покупал фонд Тинькофф iMOEX и сейчас в портфеле следующие позиции:

🐲Тинькофф iMOEX – 5 820 шт.

🍄Облигации Россети Ленэнерго – 4 шт.

( Читать дальше )

Итоги недели: российский рынок и высокая ставка ЦБ

- 29 апреля 2024, 12:17

- |

В новых «Итогах недели» разбираемся, почему российский рынок растет, несмотря на высокую ставку, и что ждет инвесторов после решения ЦБ сохранить ее на уровне 16%.

А еще Тимур Нигматуллин расскажет, во что инвестирует сам, на какие акции на рынке РФ стоит обратить внимание и что учитывать при выборе бумаг в портфель.

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

Как завершилась очередная неделя?! Что интересного сказал ЦБ?

- 28 апреля 2024, 12:54

- |

📈Итоги недели

Рабочая неделя оказалась на 1 день длиннее. Что интересного произошло и на что стоило бы обратить внмиание?

✅Несмотря на небольшую коррекцию, индекс Мосбиржи держится уверенно. Удалось незначительно снять перекупленность на дневном и недельном тайм фрейме. Многие компании представили отчетности и порадовали отличными результатами с очень сильной динамикой. Особенно наши фавориты: Яндекс, Пятерочка, Сбербанк, ММК, Северсталь и др.

✔️Впереди дивидендный сезон, большинство компаний очень щедры и радуют инвесторов двузначными доходностями, хотя с текущим уровнем ключевой ставки такие доходности НЕ самые впечатляющие.

Кстати о ней!

ЦБ особо никого не удивил, оставив ставку без изменений. Особый интерес вызывают прогнозы и комментарии регулятора.

🚩Согласно базовому сценарию, снижение КС подразумевается во втором полугодии. НО! Среднесрочный прогноз по итогам заседания по уровню КС в среднем за годПОВЫСИЛСЯ до 15-16% (ещё на заседании в феврале ЦБ прогнозировал уровень в 13,5-15,5%). Соответственно, ожидать резкого снижения явно НЕ стоит. Этот цикл будет плавным и наверняка медленным.

( Читать дальше )

Обзор рынков: прогнозы по экономике России от ЦБ и Минэкономики, падение ОФЗ, акции не вырастут

- 28 апреля 2024, 11:46

- |

В этом еженедельном выпуске:

— Юань опустился до 12,6 к рублю, возможно продолжение укрепления рубля в рамках широкого диапазона 12-13 рублей за юань

— Индия предлагает схему расчета рупиями за нефть, через третью страну и индийские поставки

— Рубль остается ниже 92,5 рублей за доллар, что пока отменяет падение к 96 рублям за доллар

— Минэкономики ожидает курс 1,12 доллара за евро на конец года, но не рассказывает как такое возможно

— Японцы приготовились к интервенциям – данные статистики показывают, что у иностранных банков есть около 28 млрд. долларов в оперативном резерве + СВОП линии

— Золото консолидируется в диапазоне 2310-2330 за тройскую унцию. Есть риски для игры на понижение

— Нефть удержала 87 долларов за баррель и вновь смотрит на 96

— Американский рынок сформировал отскок к падению, жду продолжения снижения рынков

— Американцы усмотрели вмешательство в свои выборы… китайцев, но проблема в плачевном состоянии торгового баланса США и замедлении экономики на фоне раздачи бюджетных денег, вызывающих высокую инфляцию

( Читать дальше )

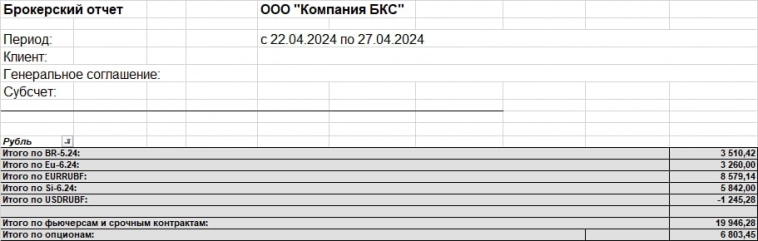

+30,28%. Результат за 17 недель торговли 2024 г.

- 28 апреля 2024, 10:50

- |

Торгую на срочном рынке фьючерсы, опционы (доллар, юань, евро) в прямом эфире в открытом доступе (ютюб, твич, телега).

( Читать дальше )

Торговый дневник MOEX. Неделя 18: 22.04. – 27.04.24

- 28 апреля 2024, 10:47

- |

Что было на неделе.

На неделе вышло очень много отчетности по МСФО.

Отчитались по МСФО 2023 г., в частности: ИК Русс-Инвест (RUSI), Астраханская ЭСБ (ASSB), Волгоградэнергосбыт (VGSB), Лензолото (LNZL), ДВМП (FESH), ЮГК (UGLD), Южуралникель (UNKL), СПБ Биржа (SPBE), Артген (ABIO), Пермэнергосбыт (PMSB), Самолет (SMLT), Инград (INGR), ВСМПО-Ависма (VSMO), ЛЭСК (LPSB), ЦИАН (CIAN), Фосагро (PHOR), ЮМГ (GEMC), АМЗ (AMEZ), Красный Октябрь (KROT), Наука-Связь (NSVZ), Яковлев (IRKT), РКК Энергия (RKKE), КМЗ (KMEZ), ЧКПЗ (CHKZ), ЧЗПСН (PRFN), Росинтер Ресторантс (ROST), Хэндерсон (HNFG), ОАК (UNAC), Сургутнефтегаз (SNGS), Калужская сбытовая компания (KLSB), ЯТЭК (YAKG), Славнефть-Мегионнефтегаз (MFGS), Глобалтрак (GTRK), Европейская Электротехника (EELT).

По результатам вышедшей отчетности полностью продал ДВМП (FESH), доходность за время удержания 27–58% годовых.

АМЗ (AMEZ) и Сургутнефтегаз о и п (SNGS, SNGSP) остаются в портфеле.

Остальное – пока вне портфеля.

Отчитались по МСФО 1 кв. 2024 г.: Северсталь (CHMF), Ozon (OZON), ВТБ (VTBR), ММК (MAGN), Fix Price (FIXP), Займер (ZAYM), Сбербанк (SBER), Яндекс (YNDX), Позитив (POSI).

( Читать дальше )

Обзор главных событий: ЦБ сохранил ключевую ставку, новые дивиденды, IPO МТС-банка и размещения облигаций

- 28 апреля 2024, 08:03

- |

Неделя выдалась богатой на события. Появились новые рекомендации дивидендов, ЦБ сохранил ключевую ставку, МТС-банк вышел на биржу с акциями, разместились новые облигации: об этом и читайте в традиционном обзоре за неделю.

Индекс Мосбиржи, IPO, дивиденды

1. В ожидании новых дивидендов и жёсткой денежно-кредитной политики ЦБ индекс Мосбиржи на этой неделе снизился с 3470 до 3465 пунктов. Кстати торги в понедельник и вторник будут, выходной только 1 мая.

2. МТС-банк разместил акции в рамках IPO по цене 2500₽/шт. Спрос превысил предложение объем 15 раз.

Акции распределились равномерно: 5 млрд ₽ пришлось на розничных инвесторов, 6,5 млрд ₽ — на институциональных. Free float 13,3%.

3. Рекомендованы дивиденды:

— ТГК-14 0,00128871 ₽ (8%). Последний день покупки 3 июня;

— Займер 4,58 ₽ (2%), до 6 июня;

— Красноярскэнергосбыт 1,33138842 ₽ (6,8%) до 7 июня;

— Европлан 25 ₽ (2,4%) до 10 июня;

— ММК 2,75 ₽ (4,8%) до 10 июня;

— Северсталь 30 ₽ (2%) до 17 июня;

— Артген биотех 1,2 ₽ (1%) до 17 июня;

— Самараэнерго 0,234 ₽ (4,92%) до 18 июня;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал