исторические данные

Как скачать маркет данные из Yahoo Finance через S#.Data (Hydra)

- 03 марта 2023, 16:16

- |

👉 Откройте приложение S#.Data.

👉 Прочитайте нашу инструкцию, если у вас нет приложения S#.Data.

👉 Как я могу получить S#.Data

( Читать дальше )

- комментировать

- 3.4К | ★4

- Комментарии ( 0 )

Где (или у кого) можно купить данные по календарным спредам Si за последние 2 года? Желательно тики или минутки.

- 06 июня 2022, 01:12

- |

- ответить

- 946 |

- Ответы ( 13 )

Где и как смотреть историю дивидендов компаний из США

- 12 февраля 2022, 12:38

- |

используя сайт macrotrends.net показываю разные случаи с такими акциями:

регулярный рост дивидендов(XOM, Apple), нерегулярные/нестабильные выплаты(Rio Tinto, MTS),

резкая отмена(Vail resort),

снижение выплат и цены акций при росте самой доходности(Kraft Heitz) и так далее…

Мой посыл: анализируйте дивидендную историю + попробуйте облигации.

Опрос — битва сайтов начинается: Macrotrends VS Finviz

Как сделать, что бы купоны и дивиденды приходили на текущий счёт в Альфабанк

Можно ли где-то на просторах интернета увидеть исторические данные по колебаниям фьючерсов на акции? Желательно график, склеенный воедино

- 29 октября 2021, 19:36

- |

Ордер лог/Order log/Full Orderbook FORTS

- 29 октября 2021, 18:16

- |

Подскажите где взять данные для разработки алгоритма?

- 21 октября 2021, 21:14

- |

Конечно, я хочу получить максимально детальные данные: тиковые данные + если получится L1 и лог заявок.

Кто- то может посоветовать обратиться к серверу Finam, но я сравнивал его данные с информацией от биржи ММВБ (у меня куплены все данные ММВБ с 2000 до 2012 года включительно), так они различаются между собой.

Насколько я понял выгрузки из терминалов позволяют получить информацию только за последний день (или чуть больше). Так что тоже не вариант.

Может есть какие- то места, где можно поменяться историческими данными?

Есть какие- то способы получения детальных исторических данных?

Еще немного исторических данных

- 05 апреля 2021, 16:57

- |

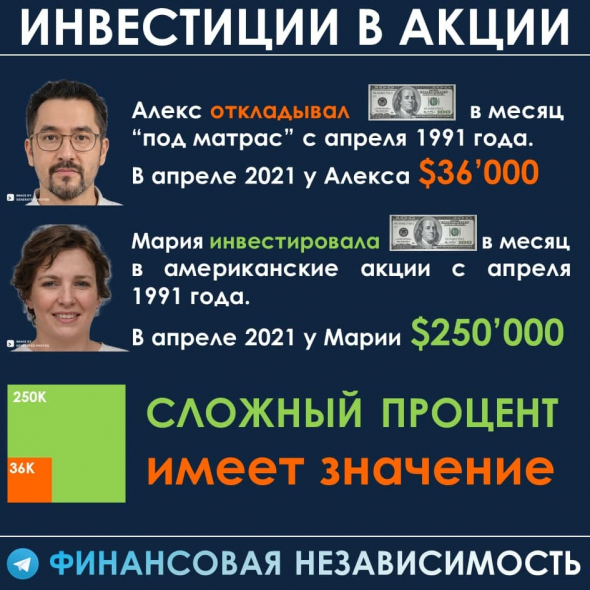

Сложный процент — такая штука, потенциал которой раскрывает, в первую очередь, время. Чем больший период инвестиций мы берём, тем более поразительный результат мы увидим.

Оба сгенерированных нейросетью героя откладывали по $100/мес. на протяжении 30 лет — итого 360 периодов.

Герой №1 недооценивал эффект сложного процента и отправлял свои сбережения под 0% годовых — именно такую доходность имеет ваш матрас, но зато надёжно.

Герой №2 сделал всего лишь одну вещь: она отправляла свои сбережения в американские акции. На 30-летнем периоде 1991-2021 фактическая доходность составляла 10,5% CAGR. Да, она брала риск, но без риска не бывает доходности.

В 1991 году ни для кого из жителей РФ и постсоветских стран фондовый рынок доступен не был, чего не скажешь о сегодняшнем дне. Сегодня у нас с вами есть вся необходимая инфраструктура, и это здорово.

( Читать дальше )

В этот день ровно год назад было дно. Вспоминаем, как это было

- 23 марта 2021, 10:46

- |

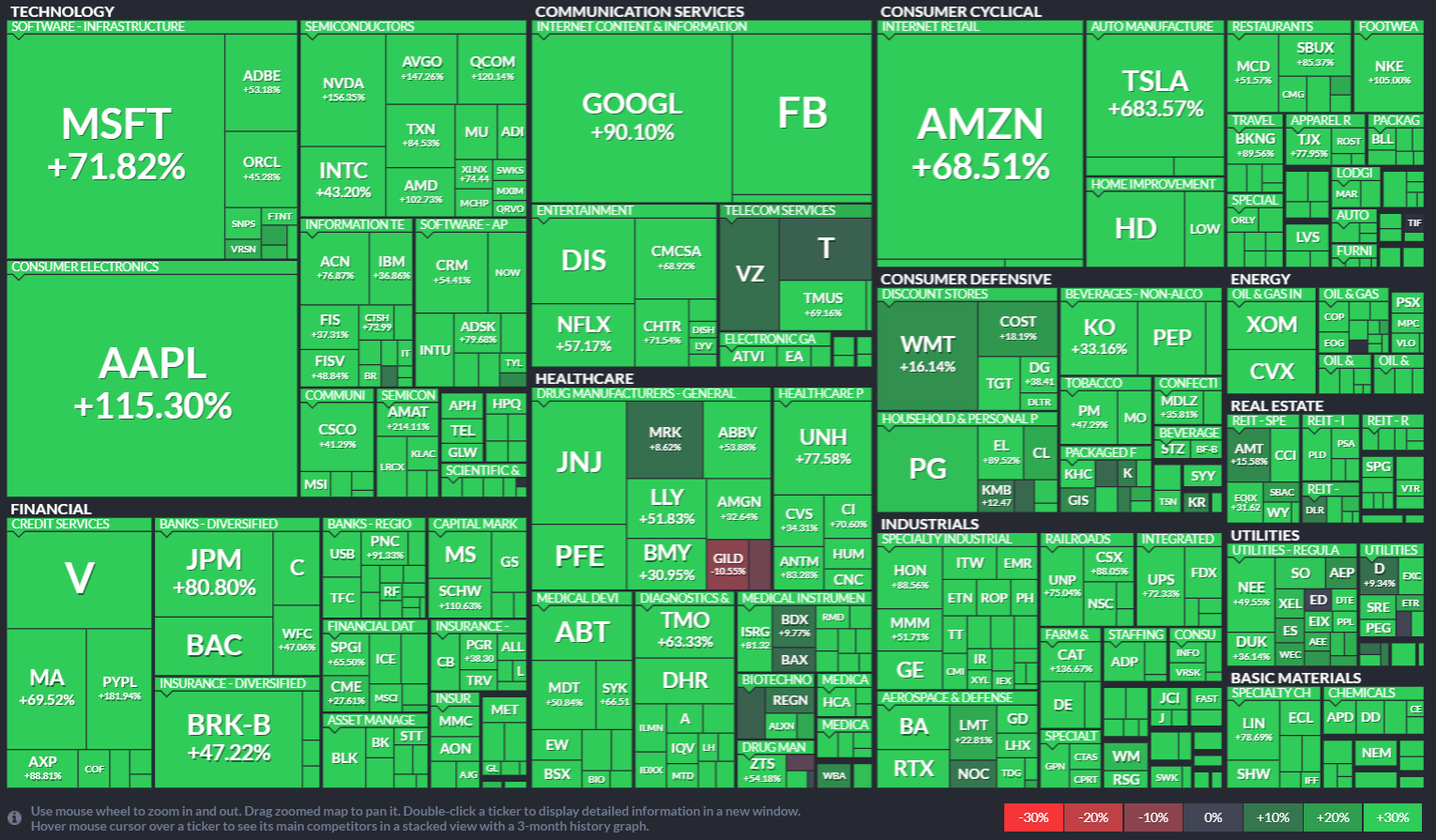

23 марта 2020 года был днём прекрасных возможностей! Да, вы не ослышались — именно возможностей.

Пока весь мир в труху, саудиты с залитыми гневом глазами роняют рынок нефти, а по миру гуляет неизвестный смертельный вирус и вообще — полный локдаун! — кто-то пользовался уникальной возможностью, выпадающей один раз в десятилетие и скупал лучшие бизнесы этого мира за бесценок.

Предлагаю вспомнить, как это было и посмотреть на возможности.

Эта карта показывает результат 500 крупнейших компаний за последние 52 недели. В интерактивном формате: https://finviz.com/map.ashx?t=sec&st=w52

Если восстанавливать хронологию происходящего на фондовом рынке, то стоит наверное начать с февраля-2020. Невзирая на нависшую угрозу всемирного распространения непонятной хрени, рынок был преисполнен оптимизма из-за заключенной торговой сделки США и Китая. Американский индекс широкого рынка S&P500 (графики которого вы будете далее видеть жёлтым) даже прибавил +5% с начала года, обновив исторический максимум на 3390.

( Читать дальше )

Покупать или ждать просадку?

- 11 февраля 2021, 12:55

- |

И сегодня у нас две компании из США, которые наиболее часто я покупаю, и одна компания из РФ (это не весь портфель, просто яркие примеры).

1. Apple

У меня сейчас 65 акций Apple, их стоимость $8840, и я получил $27 после налогов дивидендами. Для закрытия промежуточной цели по портфелю из американских акций ($100'000 в американцах), мне надо ещё 9 акций. Деньги сейчас есть, но я жду хоть какой-то просадки. И возможно зря.

Я покупал акции Apple 18 раз, начиная с 05.08.2019. Средняя цена покупки $92,88. Какое-то время я не рассматривал их к покупке. Но к середине 2019 года моя стратегия сформировалась (и не меняется, меняются лишь мелкие детали). Я понял, что Apple надо брать, причем много.

( Читать дальше )

Посоветуйте самую лучшую программу для проверки торговых стратегий на истории.

- 04 ноября 2020, 15:45

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал