инсайд

Как это было (по поводу длинных позиций на нефть). Почти по Стругацким. Кеннеди — не мы.

- 20 сентября 2019, 08:38

- |

А было (возможно) это так.

Пришли в гости на одну дальнюю базу на границе с Ираком к иранским ракетчикам их друзья йеменские хуситы.

Ну, типа выпить-закусить (якобы на симпозиум) от «жен» подальше (и не только, сухой закон однако, совсем секир башка за злоупотребления). Ракетная база место — самое то. Иранские товарищи им и говорят: вот, тут у нас, на всякий случай, ракеты, дроны разные, хитро наведены на «потенциального противника» с хорошей такой хитрой программкой. Хакеры, намеднись, сварганили. Еще даже не опробовали! Вы эта, кнопочки не трогайте, потому, что если нажать по очереди на эту, эту и вот вот эту, там, у этих, не будет вот этого и этого заводиков. А тут вы, пока, разливайте, колбаски нарежьте, огурчиков (только халяльное), а мы, пока, барашка зарежем, слышь там хрюкает! На кнопочки ничего не кладите, а, если что, мы не виноваты, только вы, вы сами! Ну и ушли.

Пришли, а им говорят — «нет больше вашей Аравии, так получилось. Мы не то, что бы не хотели, но на все воля Всевышнего, щас СМСку скинем всем своим, и в пещеру в Адене и, даже, на место работы, они вас отмажут»...

Где то так, думаю, дело было...

P.s. «Совершенно секретно». Монолог опосля.

Предваряется «непереводимым артиклем и отсылом к ближайшим предкам». Далее — адаптированный вариант: «Ну как же так, вот и пять лет назад, после чего нас обрезали и загнали от салоедов и пиндосов подальше на эту базу, мы целились в свидомый транспортник, а попали… Хорошо хоть теперь

( Читать дальше )

Нефть и инсайдеры в РФ

- 18 сентября 2019, 12:15

- |

Как можно было узнать об этом заранее? Наверное, спросить у террористов :) но, видимо, кто-то знал...

Из одного ТГ канала:

«говорят на ММВБ выстраивался огромный лонг на протяжении нескольких недель перед атакой на Арамко, и что русские могут знать кто стоит за атакой

there was huge long position built in the prior weeks on the MOEX (Russian stock exchange). So Russians should know first who is behind the attack: Yemen or Iran»

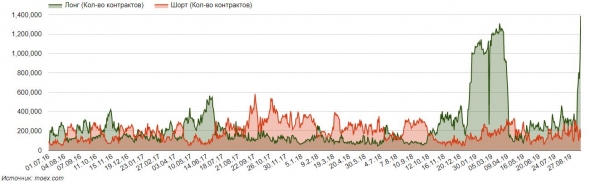

Проверить не сложно, смотрим инфу по лонгам и шортам физ. лиц:

https://investbrothers.ru/stata_other/posicii_po_nefti_moex/

Нормальный объем на протяжении последних лет это 100-300к контрактов, в январе этого года таинственный толстосум (по слухам Керимов) открыл ~800 тыс. лонгов, т.е. примерно в 4 раза больше чем все остальные физ. лица вместе взятые (!!!).

( Читать дальше )

Торгуете Америку? Добыли инсайд? Штраф 80 млн долларов!

- 04 августа 2019, 02:45

- |

Окружной суд Нью-Джерси наложил штраф на пятерых граждан России размером $78.5 млн за осуществление трейдинговых операций с акциями с использованием пресс-релизов, раздобытых украинскими хакерами. Комиссии по ценным бумагам и биржам (SEC) США направила жалобу в суд еще в 2016 году, но трейдеры ее проигнорировали. Решение суд вынес заочно, поскольку ответчиков не было на заседании. В основу постановления легли доказательства, собранные SEC. Согласно вынесенному решению, россияне теперь обязаны вернуть $20.4 млн незаконно полученной прибыли (плюс проценты) и выплатить штраф в размере $58 млн.

Суть дела следующая. С 2010 по 2014 год несколько украинских хакеров получили доступ к тысячам пресс-релизов компаний, ожидавших публикации на серверах Marketwired LP и PR Newswire Association LLC. Полученной информацией они поделились со знакомым трейдерам, а те в свою очередь использовали ее для открытия позиций на рынке акций США через три принадлежащие им компании до обнародованияпресс-релизов. На украинских хакеров завели отдельное дело. Часть ответчиков уже достигла соглашений с SEC, некоторые признали свою вину.

Источник:

www.profinance.ru/news/2019/08/02/btuj-ssha-oshtrafovali-russkikh-trejderov-na-80-millionov-dollarov.html

Элвис Марламов про инсайд, ЦБ, автоследование и мою торговлю

- 17 июля 2019, 13:49

- |

Статья в газете Ведомости https://www.vedomosti.ru/finance/articles/2019/07/16/806671-populyarnii-treider-reshil-suditsya-s-tsb

Трейдер Элвис Марламов, которого Центробанк год назад обвинил в инсайдерской торговле, подал иск против самого ЦБ. Об этом «Ведомостям» рассказал адвокат Марламова, управляющий партнер Law & Capital Виктор Обыдённов: иск подан в Советский районный суд Красноярска 12 июля (запрос туда остался без ответа, ЦБ это не прокомментировал). Следственный комитет (СК) завел дело против Марламова в августе 2018 г. по ч. 1. ст. 185.6 УК (использование инсайдерской информации), но Генпрокуратура признала это решение незаконным, отменила постановление о возбуждении дела и отправила материалы на дополнительную проверку. В марте 2019 г. СК повторно завел уголовное дело в отношении Марламова по той же статье.

«Ведомости» ознакомились с копией иска, Обыдённов подтвердил его подлинность. Марламов просит суд истребовать у регулятора материалы его проверки, признать обвинение в инсайдерской торговле незаконным, а информационное сообщение о факте инсайдерской торговли на сайте ЦБ – не соответствующим действительности.

( Читать дальше )

ИНСАЙД

- 16 июля 2019, 16:27

- |

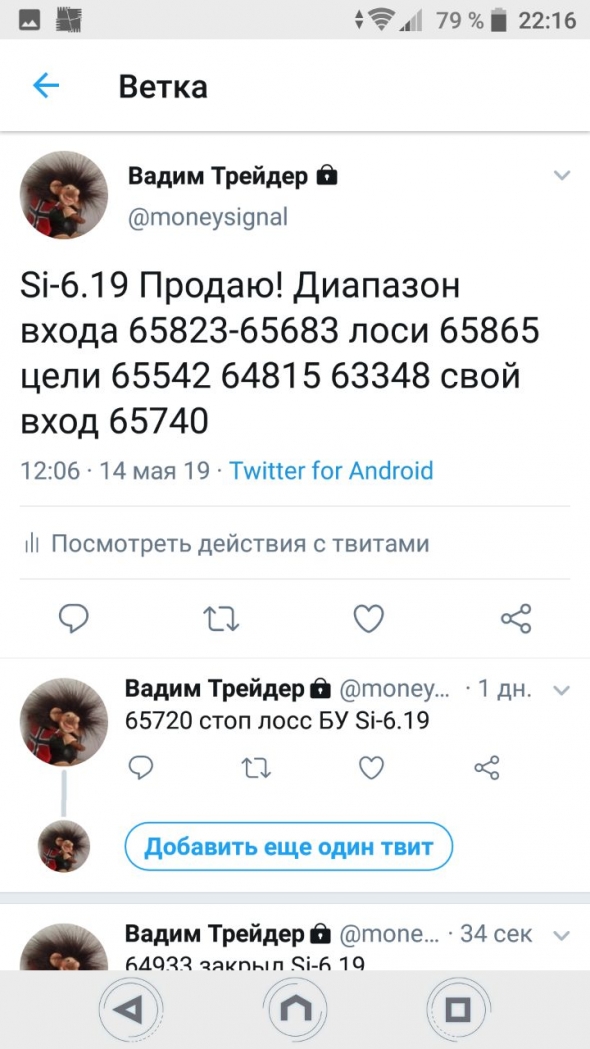

Как видите стоп лосс маленький. Тейк профит и цели большие. Цены стоп лоса не было.

Цена уходила к большим амбициозным целям. В мире нет аналогов таких прогнозов.

У всех очень большой стоп лосс и очень маленькие цели. И цена идет к стоп лосу.

Желаете разгона депозита? Заплатите. Купите прибыль.

Желаете сами, своим умом разогнать депозит?

Познакомтесь с армией смартлабовских злыдней.

Они наверное от торговой прибыли такие злые;)

Прибыль вы получите реализуя прогноз по рынку, который придет к вам в соответствующее время.

Хотите бесплатный прогноз? Посмотрите на гнев и злобу сообщества смартлаба.

Это от бесплатных прогнозов они такие злые.

Убытки людей делают злыми.

А вообще очень забавно как администрация изолирует сайт от успешных трейдеров

и благоволит успешным сливаторам.

Телеграмм для связи и покупки подписки: @Lord_of_the_dolls

( Читать дальше )

Инсайдеры: ЕЦБ изучает возможности покупки облигаций стран Евросоюза сверх установленного законом лимита.

- 26 июня 2019, 17:15

- |

По данным агентства Reuters, это предельные уровни покупок, установленные Европейским центральным банком (ЕЦБ), которые запрещают ему удерживать более трети непогашенного долга страны.

Помимо прочего, этот страновой лимит предназначен для предотвращения участия монетарных властей в блокирующем меньшинстве при голосовании по решениям о реструктуризации. Для небольших стран, таких как Финляндия, Нидерланды или Португалия, это ограничение может быть быстро достигнуто.

По словам двух человек, знакомых с ситуацией, эксперты Центрального банка еврозоны в настоящее время рассматривают пути обхода этого ограничения. Некоторые считают, что этот предел можно было бы обойти, если бы в этих случаях монетарные власти были бы лишены права голоса, сообщили инсайдеры.

Это может быть сделано через пункт в правилах, который лишит держателей облигаций, которые напрямую связаны с должником, их права голоса.

( Читать дальше )

ЦБ РФ - победил инсайд и манипулирование на финансовом рынке - мнение зампреда Швецова

- 06 июня 2019, 13:13

- |

«Здесь очень важно, чтобы было справедливое ценообразование, чтобы правильно были настроены маркетмейкерские программы, чтобы исключать инсайд и манипулирование»

Мы в этом плане проделали очень большой путь, не знаю как участники рынка, но мы видим, что этого явления на нашем рынке практически уже нет

ЦБ считает, что в настоящее время ситуация на российском финансовом рынке более здоровая, чем раньше.

источник

Подарок Трампа на День поминовения

- 23 мая 2019, 23:00

- |

Соответственно, результат:

Подарок Трампа себе и американскому народу на День поминовения (понедельник).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал