индекс

Аномально большие объемы на постторгах ММВБ 21.09.2018. Что это было?

- 25 сентября 2018, 12:07

- |

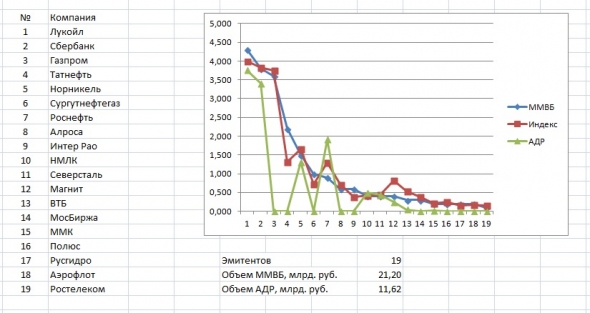

Обсуждение начал Ignat в посте https://smart-lab.ru/blog/495475.php и оно незаслуженно прошло незамеченным. Рассматривались покупки/ продажи 19 эмитентов. Остальные объемы (у других эмитентов), наверное, незначительны.

Продолжим. И расширим поле нашего исследования на рынок АДР, послеторговую сессию буржуев в Лондоне, на тех же 19-ти эмитентов.

Объем на ММВБ составил 21.2 млрд. рублей.

Объем на АДР составил 11.62 млрд. рублей.

Сравним эти объемы с Индексом ММВБ.

На графике.

Синия линия — объемы на постторгах ММВБ в зависимости от эмитента.

Красная линия — распределение суммы 21.2 млрд. рублей по индексу ММВБ. Это «имитирует» покупку гипотетическим индексным фондом на указанную сумму. Видно, что в полеторговую сессию или закупился по индексу индексный фонд, или закрылся весь индексный фонд и его купил кто-то очень большой (гораздо больший по объему фонд, фонд-стратег, фонд-инвестор, фонд владения).

( Читать дальше )

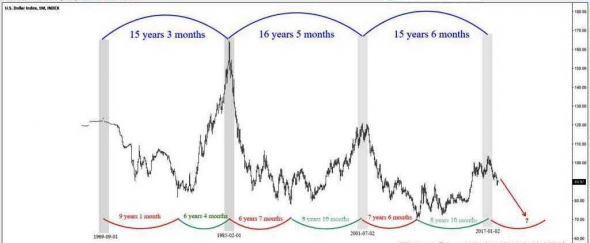

Индекс Доллара США..перспективы

- 13 сентября 2018, 04:41

- |

Индекс ММВБ (IMOEX) может опуститься до 1800...

- 10 сентября 2018, 12:22

- |

26.02.2018 года я написал статью «Прогнозирование возможных величин падений/роста российского рынка акций», в которой продемонстрировал метод предсказаний на основе математической статистики.

В частности, было сделано предсказание, что имеется не малая вероятность, что индекс ММВБ может упасть в район 1900-2100 пунктов в период с марта по май 2018 года. Прогноз оправдался частично в апреле, когда индекс ММВБ достиг 2091. Почему частично? Потому что данное падение носило очень кратковременный характер, и не сформировало тенденции. В связи с тем, что в 10.07.2018 индекс ММВБ поставил новый рекорд достигнув 2379,33 прогноз от 26.02.2018 потребовал настоящего уточнения.

Хотелось бы отметить: если в предыдущей работе выбор экстремумов, на основании которых строились вероятностные распределения, носил в большей степени эмпирически-исторический характер, то в текущей версии расчётов он полностью математизирован и алгоритмирован.

( Читать дальше )

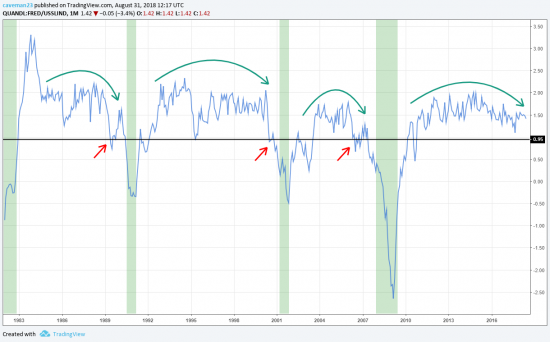

Когда будет рецессия? Лидирующие экономические индикаторы.

- 31 августа 2018, 18:18

- |

Поехали.

Самый очевидный лидирующий индикатор называется, конечно же, «Лидирующий Индекс США».

Если после длительного роста экономики, падает до 0.95(красная стрелочка) = в срок от 8 до 18 месяцев следует рецессия. В 1995 году достиг 0.96 и отскочил. Сейчас = 1.42.

Один из самых популярных индикаторов это кривая доходности(доходность по 10-летней облигации минус доходность 2-летней облигации).

Перед КАЖДОЙ рецессией за последние 40 лет кривая доходности «переворачивалась» — уходила в минус. После этого проходил как минимум год, а в некоторых случаях 2-3 года до начала рецессии. В данный момент = 0.22 — до сих пор в положительной зоне, что предполагает как минимум ещё целый год до начала рецессии.

( Читать дальше )

Почему долгосрочное владение акциями эффективнее на развитых рынках. Период уныния в России или риски нашего рынка для долгосрочных инвестиций. Возможная цена Сбербанка на дне без теханализа.

- 30 августа 2018, 13:22

- |

Фондовый рынок — это место, где деньги от активных — переходят к терпеливым.

Владеть ценными бумагами долгосрочно — это снижение рисков, в первую очередь. Экономика развивается, бизнес растет сам по себе, дивиденды растут, коэффициент доходности растет. Так написано в классиках: Б.Грэм, Б.Малкиел, У.Бернстайн, У.Баффет..

Есть ли рецепт не ошибиться в выборе компании на долгий срок? Чтобы не играть в казино – лучший вариант не искать иголку в стоге сена, а купить стог целиком: — речь об индексных фондах. Мы не сможем на вечеринке похвастать, как заработали 100% за полгода – это наверняка. Но через 10 лет, несомненно превзойдем разовые успехи трейдеров. Потому что у нас не будет крупных падений, и потому что рынок сам по себе эффективен – его нельзя обыгрывать постоянно. Это не удавалось никому. За громкими победами, всегда следовали еще более оглушительные поражения.

Можно ли угадать с выбором компании, чтобы получит сверхприбыль? Угадать можно (как в казино), а вот выбрать нельзя. Единственный способ гарантированно заработать и избежать ошибок – это покупать дешево. Ни тех. анализ, ни рекомендации аналитиков, которые просто выманивают деньги у клиентов на совершение сделок, ни отчеты компаний (тут вообще целое поле для фальсификаций) – ничего это не работает в долгосрочном периоде. А в краткосрочном периоде – можно зайти в казино – адреналин тот же, а шанс выиграть или уйти ни с чем такой же как на рынке. Нет богатых спекулянтов – есть только богатые инвесторы. Это стратегия великолепно работает на развитых рынках.

( Читать дальше )

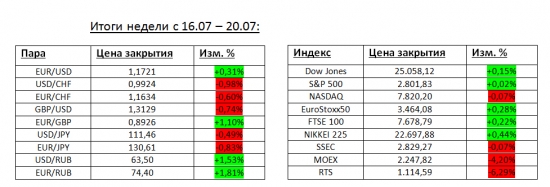

Обзор на неделю с 23.07 по 27.07

- 23 июля 2018, 08:51

- |

Саммит США-Россия не принес сторонам дивидендов, как бы они об этом не хотели доложить. ММВБ за неделю потерял 4,2%, РТС 6,29%. Золото продолжает свое пике, потеряв за неделю еще 0,62%, серебро -1,77%, остальные металлы тоже в минусе.

Основные мировые индексы закончили неделю практически на тех же отметках где и начинали. USD в пятницу растерял весь недельный рост и закрылся отрицательно против большинства валют. Позитив для USD и рынков закончился на заявлениях Трампа о том, что он «не рад» стремительному повышению ставки ФРС и о готовности ввести новые торговые пошлины на товары из Китая стоимостью более 500 млрд. $. Рубль и российский рынок отметился одной из худших недель в году.

Нефть марки Brent закончила неделю на отметке 72,99 (-3,11%), WTI 68,13 (-4,06%). Цены на нефть не опускаются ниже 70 $/b уже 4 месяца подряд. Brent в рублях отошла от отметок в 5000 и сейчас торгуется приблизительно 4600-4650.

( Читать дальше )

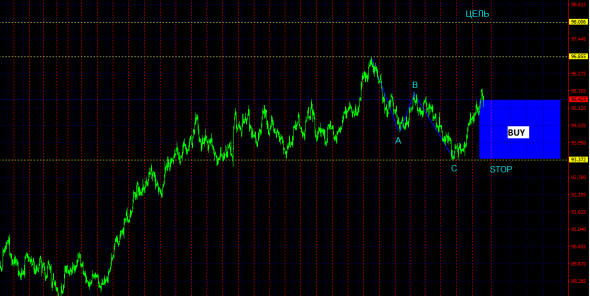

прошел час торгов после сигналов!

- 19 июля 2018, 11:21

- |

отработка после часа торгов

индекс доллара

( Читать дальше )

В индексе 43 акции

- 12 июля 2018, 09:49

- |

Залез в структуру индексов РТС и ММВБ. Всегда было 50 акций, а теперь только 43.

fs.moex.com/files/15237

биржа это как то комментировала? Не хватает ликвидных?

Судя по файлу, последний раз 50 акций было в сентябре 2017, а в дальнейшем всегда меньше 50.

Текущий список

1 SBER

2 SBERP

3 LKOH

4 GAZP

5 NVTK

6 GMKN

7 TATN

8 TATNP

9 ROSN

10 SNGS

11 SNGSP

12 MGNT

13 MTSS

14 ALRS

15 FIVE

16 VTBR

17 CHMF

18 NLMK

19 MOEX

20 YNDX

21 IRAO

22 POLY

23 MAGN

24 TRNFP

25 PLZL

26 PHOR

27 AFLT

28 RUAL

29 MFON

30 HYDR

31 RTKM

32 FEES

33 PIKK

34 AFKS

35 RNFT

36 UPRO

37 TRMK

38 SFIN

39 DSKY

40 MTLR

41 CBOM

42 UWGN

43 MVID

Кто-то в курсе этих изменений?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал