инвестор

Часть 1. Как выбрать долю акций и облигаций в Портфеле

- 10 июля 2021, 19:30

- |

Многие задаются вопросом, как распределить деньги в портфеле так, чтобы доходность была высокая, а риск минимальный.

Существуют разные теории на эту тему описанные сложным для восприятия языком (терминологическим), однако все великие ученые твердят об одном: «Всё гениальное просто, и всё простое гениально». А значит, от этого афоризма и стоит отталкиваться.

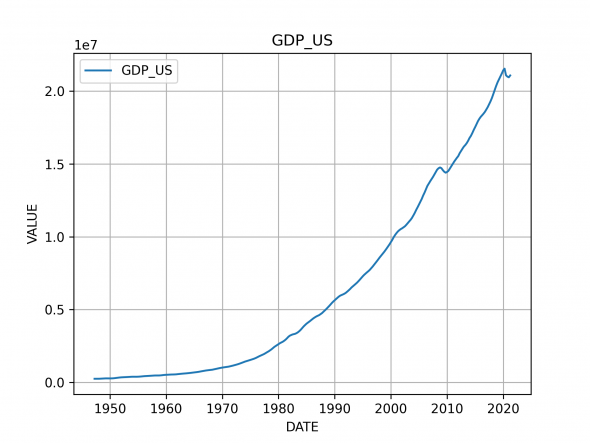

При составлении инвестиционного портфеля, первый вопрос, на который нужно ответить – горизонт инвестирования. Отвечая на него, вы одновременно отвечаете и на второй вопрос — во что вкладываться? (см. Рис. 1)

Такая постановка помогает определиться со сроком инвестиций (риски) в связке с типами финансовых инструментов (доходность).

Если с депозитом и облигациями вроде все понятно, то главный вопрос будет — классификация акций стоимости и акций роста.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Инструкция к схеме Капитала Инвестора. Продолжение вчерашнего блога.

- 04 июля 2021, 13:42

- |

Решил продолжить вчерашний блог, т.к считаю что схему Капитала нужно раскрыть в полном объеме.

Вчера я записал видео о Капитале и схеме (Рекомендую посмотреть).

Но сейчас я хотел остановиться именно на схеме.

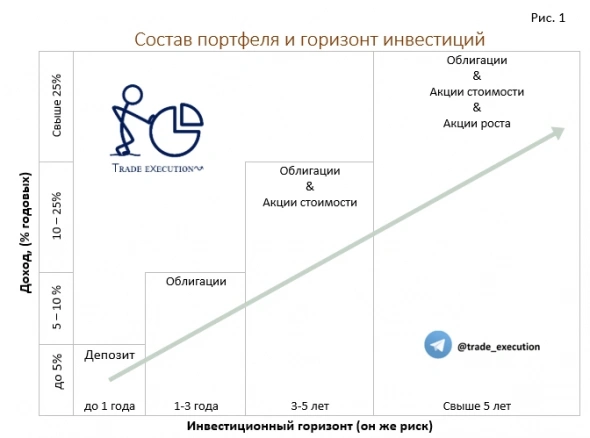

Итак, вот она

Когда я первый раз увидел такую схему (смысл тот же), я сразу понял, что я должен изучить тему Капитала.

Долго писать не буду, сразу выводы:

1. Капитал имеет Инвестор;

2. Капитал имеют компании;

3. Капитал имеют страны.

Т.е сейчас наступил век Капитала, и та страна сильней, где есть огромные компании с большим Капиталом который формируют, в том числе инвесторы.

Если мы добьемся больших капиталов у инвесторов и сможем сделать огромные компании, то сможем опередить другие страны по капиталу! Но это конечно будет очень сложно сделать. К чему я вообще...

Если начинающий инвестор будет вкладывать свои деньги и не будет знать что такое капитал, то я считаю, что у него большие проблемы, т.к он должен полностью держать свои деньги под контролем.

( Читать дальше )

Капитал. Что должен знать и делать каждый Инвестор.

- 03 июля 2021, 20:09

- |

Сегодня решил рассказать о капитале.

Очень много книг я изучил перед тем как сделать данный вывод.

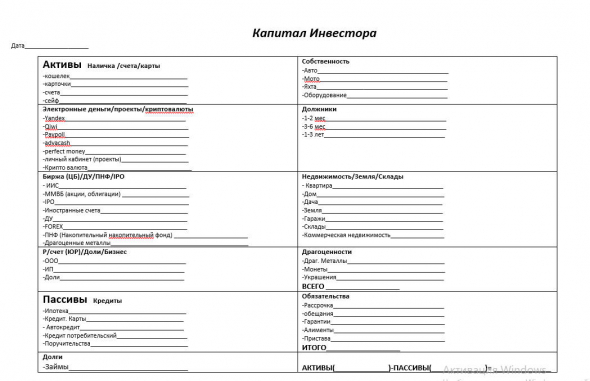

В начале я изучил Роберта Кийосаки. В его игре денежный поток я увидел таблицу, в которой был капитал.

Я сразу обратил внимание на активы и пассивы.

Оказалось что многие инвесторы о которых я прочел прекрасно знали об этом.

После чего я сам сделал свою таблицу активов и пассивов.

( Читать дальше )

Во что инвестировать во втором полугодии 2021?

- 03 июля 2021, 08:18

- |

По информации от Блумберг первое полугодие 2021 было одним из лучших для индекса SnP500, и вторым лучшим полугодием с 1998 года. Индекс прибавил +16% с начала года и +90% с низов корона кризиса.

Вероятнее всего рост продолжится и во втором полугодии. Вакцинация, фискальные стимулы и мягкая монетарная политика сделают свое дело. А в нынешних условиях высокой инфляции и низких процентных ставок (которые эту инфляцию не покрывают), лучшей альтернативы, чем рынок акции, нет.

Во что сейчас инвестировать?

Лучшим сектором по доходности в этом году является энергетический сектор, но покупать его сейчас уже поздно, нефть и так уже выросла достаточно сильно, но об этом может быть как-нибудь в последующих статьях. Сейчас зарубежные аналитики рекомендуют вкладываться в технологический, банковский сектора и сектор биотехов.

🔹 Технологический сектор отставал от рынка в первом полугодии, но сейчас наблюдается обратная ротация в этот сектор. Да и объективно говоря, технологии будут расти в любом случае, это сейчас наша реальность.

🔹 Банковский сектор может начать хорошо расти из-за новостей, что все 23 крупные банки США прошли стресс-тест от ФРС и теперь могут возобновить выплаты по дивидендам и обратный выкуп акций. А это обязательно привлечет новых инвесторов. Улучшение экономического состояния страны и рост уверенности потребителей подсегнет кредитование — дополнительный профит для банков. Кроме этого, рост процентных ставок все-таки неизбежен рано или поздно, что только на руку банкам.

🔷 Биотехи так же отстают от индексов с начала года, но хорошие новости в этой индустрии, новые разработки и исследования в генной инженерии делают это направление очень привлекательным для долгосрочных инвестиций. Этот сектор очень опасный для инвесторов-непрофессионалов, выбрать акцию-локоматив портфеля очень сложно, поэтому лучше покупать секторальный ETF, чтобы не прогадать.

( Читать дальше )

Что выбрать инвестору в портфель - Palo Alto vs CrowdStrike / Противостояние в секторе защиты данных

- 30 июня 2021, 10:26

- |

Привет!

Киберугрозы и уязвимости продолжают множиться, нормативные и регулятивные требования к безопасности платформ ужесточаются, а значит, для большинства организаций кибербезопасность остается одним из приоритетных направлений, когда речь заходит о распределении ИТ-бюджетов. Согласно оптимистичной оценке Canalys, в этом году рынок решений для обеспечения информационной безопасности (ИБ) вырастет на 5,6 процента, а его объем в деньгах превысит 43 миллиарда долларов.

В восьмерку крупнейших поставщиков средств киберзащиты по версии Canalys вошли компании Cisco (9,1%), Palo Alto Networks (7,8%), Fortinet (5,9%), Check Point (5,4%), Symantec (4,7%), IBM (4.5%), McAfee (4%) и Trend Micro (3,5%).

Сегодня сравним 2 на первый взгляд похожие компании в секторе кибербезопасности. Поймем в чем их сходства и различия, а также к акциям какой компании стоит присмотреться в долгосрочной перспективе. Итак, поехали.

🌐 Palo Alto Networks #PANW — американская компания, оказывающая услуги в области информационной безопасности. Также компания разрабатывает межсетевые экраны и облачные решения. Palo Alto Networks была основана в 2005 году Ниром Зуком, бывшим инженером компании Check Point. Штаб-квартира компании расположена в Санта Клара, Калифорния, США.

( Читать дальше )

За Какими Акциями я слежу Прямо Сейчас? / Интересные Акции / Intel, Adobe, Biogen, AirBnb, Palantir

- 21 июня 2021, 17:16

- |

Konstruktor инвестирует в проект победителя конкурса стартапов 30 000$

- 16 июня 2021, 13:39

- |

Вручена первая международная премия «Лучший стартап года» от американской технологической компании Konstruktor 22 мая, в городе Алматы Республике Казахстан.

Победителем конкурса «KonstruktorStart» стал проект «Lemonade» Екатерины и Тамары Стрельниковых, который получает инвестиции от американской технологической компании Konstruktor в размере до 30 000$.

Премия была вручена специальным уполномоченным представителем компании «Konstruktor», который прибыл в Алматы из Соединенных Штатов Америки для того, чтобы лично поздравить Екатерину и Тамару с заслуженной победой.

Американская технологическая компания «Konstruktor» была основана в 1999 году Владом Криштоп. Миссия «Konstruktor» — поддержка творческих инициатив людей со всего мира и создание оптимальных условий для их развития. «Konstruktor» — это также уникальное мировое сообщество, креативная среда, членами которой сегодня являются более 1 миллиона человек из 190 стран мира.

( Читать дальше )

Покупать нельзя продавать Америку! Где поставить запятую?

- 15 июня 2021, 14:42

- |

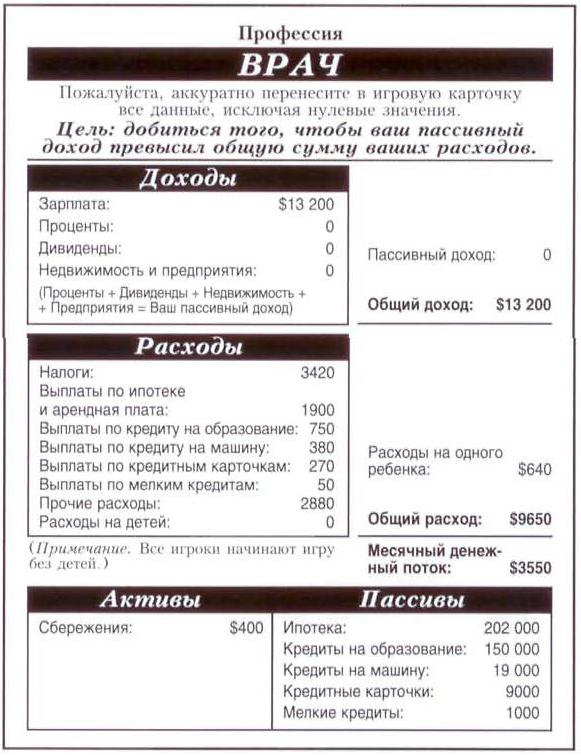

Про индикатор Баффета написано уже много, и сам я не раз упоминал его в своих постах. Сейчас этот индикатор находится на исторических максимумах и сигнализирует о явной перегретости рынка. Некоторые считают, что применять этот индикатор без поправки на ставку FED нельзя, и если его отнормировать на нее, то картина не выглядит так уж плачевно, как рисуют ее некоторые «кони апокалипсиса».

Я хочу взглянуть на текущую ситуацию немного под другим углом и высказать некоторые соображения почему долгосрочному инвестору стоит постоять пока в стороне.

Для этого давайте сначала посмотрим на ВВП США.

( Читать дальше )

ЦБ пообещал «закручивать гайки» из-за «мутных продуктов» для инвесторов

- 15 июня 2021, 13:08

- |

Центробанк будет продолжать «закручивать гайки» на финансовом рынке для защиты неопытных инвесторов, пока бизнес не начнет вести себя добросовестно и более зрело, заявила глава регулятора Эльвира Набиуллина на пленарном заседании Госдумы во время представления годового отчета ЦБ. Выдержки из ее выступления опубликованы на сайте нижней палаты парламента.

«Мы будем вводить требования к тому, как финансовые организации продают свои продукты, не вводят ли людей в заблуждение», — пообещала Набиуллина.

Она также заявила, что регулятор будет продолжать «закручивать гайки», пока не увидит, что рынок ведет себя «более зрело, свою выгоду видит в долгосрочных отношениях с клиентом, а не в выманивании у него здесь и сейчас денег недобросовестным образом».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал