инвестиции

Корпорации сократили долгосрочные вложения из-за "инвесторов-активистов"

- 28 мая 2015, 23:32

- |

Американские компании сокращают долгосрочные инвестиции, в том числе в наращивание производственных мощностей и научно-исследовательские работы, и увеличивают выплаты акционерам, сообщает The Wall Street Journal. Зачастую это происходит под давлением так называемых «инвесторов-активистов», которые приобретают пакеты акций компаний и пытаются активно участвовать в управлении ими.

По данным исследования, проведенного по заказу WSJ фирмой S&P Capital IQ, компании из индекса Standard & Poor's 500 в среднем снизили инвестиции в заводы и оборудование в 2013 году до 29% операционного денежного потока с 33% в 2003 году. За 10 лет доля средств, потраченных на выкуп акций и выплату дивидендов, подскочила вдвое, с 18% до 36% операционного денежного потока.

Кроме того, 400 крупнейших нефинансовых компаний США, имеющих рейтинг инвестиционного уровня от Moody's, потратили на дивиденды в среднем 11,9% EBITDA в третьем квартале 2014 года против 9,4% в 2013 году.

«Все больше руководителей корпораций делают выбор в пользу мер, приносящих мгновенную прибыль акционерам, в ущерб вложениям в инновации, квалифицированную рабочую силу и основной капитал, необходимые для поддержания роста бизнеса в долгосрочной перспективе», — ранее заявил глава крупнейшей управляющей компании в мире BlackRock Лоуренс Финк.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

В защиту Шадрина

- 28 мая 2015, 18:29

- |

Чем он Вас разозлил? Мне его система инвестирования очень нравится.

Расскажу немного о себе. Женат, двое детей, мне 35 лет, имею небольшой доход по местным меркам(Сочи). Две квартиры в ипотеке от сбера, плачу копейки, рассматриваю варианты ещё взять либо квартиру, либо под коммерцию. Есть возможность, т.к. кредитов нет, они мне не нужны.

Вариант инвестирования, по его системе, меня полностью устраивает. Внёс на счет 300 рублей с начала года, собираюсь по 30-50 каждый месяц вносить, буду вести таблицу, но пока этого не делаю. Особой нужды в средствах не испытываю, поэтому могу забыть о этих средствах надолго, что и буду делать. Никаких нервяков не испытываю, сижу на ж… ровно, а трейдинг на 100-200 тысяч считаю дрочевом, может я и не прав.

Но сколько людей зарабатывает на нём? 5% — или даже мешьше, остальные примерно в своей котлете и находятся, притом изучают что-то, читают книги и т.д. Так что каждому своё. И именно поэтому я и на этом сайте и нахожусь) Всем добра!

Венесуэла удвоит добычу нефти благодаря российским инвестициям

- 28 мая 2015, 08:46

- |

Об этом сказал венесуэльский президент Николас Мадуро заявил по итогам встречи с главой «Роснефти» Виктором Сечиным. Мадуро отметил, что инвестиции планируется осуществлять в проекты нефтеносного бассейна реки Ориноко.

22 мая Россия отсрочила выплаты по кредитам Венесуэлы на три года.

Ранее власти Венесуэлы заявили, что считают добычу сланцевой нефти преступлением.

Подробнее: http://www.rosbalt.ru/main/2015/05/28/1402612.html

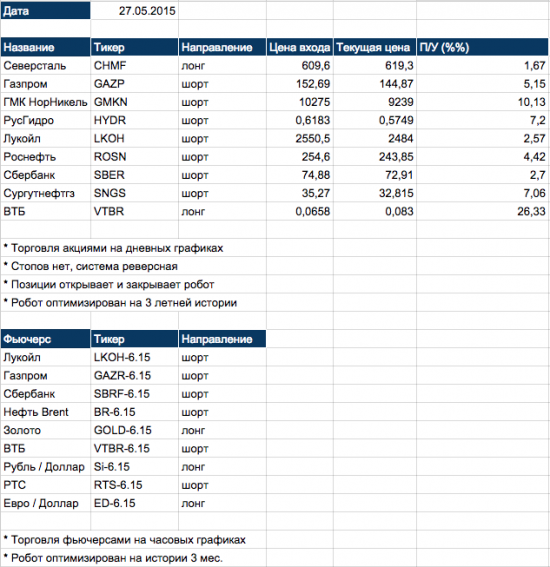

Инвестиционный портфель алготрейдера 27.05.2015

- 27 мая 2015, 12:22

- |

Мой дневник. Портфель называется инвестиционным, но больше половины шортов в нем, не знаю, насколько это корректно. Я называю его инвестиционным из-за того, что таймфрейм достаточно большой и сделок совершаю мало. Начинаю чувствовать, что оптимизации на 3 мес. истории для торговли на часовиках фьючерсами недостаточно. Лоты разных фьючерсов пытаюсь сбалансировать так, чтобы влияние на портфель коррелированных активов учитывалось. Вчера нарисовал схему, по ней получилось, что все фьючерсы коррелируют так: (VTBR) — (Si, RTS, Brent, SBRF, GAZR, LKOH) — (ED, GD). Вчера спросил у сообщества, какими лучше фьючерсами торговать. Ответил всего один человек, но дал дельный совет в виде своей статьи — то, что нужно. Думаю, начать также торговать фьючерсом на волатильность RVI. Буду изучать эту тему. Нужно изучить и добавить фьючерсы MIX, Eu, ROSN, GMKR, GBPU, SILV. В планах также вычислить корреляцию количественно между всеми торгуемыми активами и оптимизировать риск портфеля. Есть еще одна идея — фокусироваться на активах с наибольшим спекулятивным интересом. То есть не торговать втупую каким-то набором активов, а сначала оценивать рынок, смотреть, что сильнее всего растет или падает и работать по тренду с этими активами. Также пришла идея торговать тем же, что и Роман Андреев, который дает «ситуацию на текущий момент». В частности, начать торговать так же нефтью Light, S&P, МТС, Ростелеком, префы Сбера, префы Сургута и ФСК. Еще с сегодняшнего дня начну записывать все сделки и P/L с них. Даже на часовике их не так много.

Заблуждения о фондовом рынке (для "юношей", подумывающих об "инвестициях")

- 26 мая 2015, 11:38

- |

Заблуждение первое: «Акционер – собственник доли имущества акционерного общества».

Ничего подобного. Собственность в ее нормальном понимании, а не в новомодных «теориях» — это три «кита»:

— владение;

— пользование;

— распоряжение.

Вот Вы купили акций и по отношению к чему Вы получили такие права? К станку, прилавку, «трубе» или помещению? Ни к чему из перечисленного. Вы получили такие права только по отношению к акциям, т. е. Вы собственник акций, а не имущества.

А что дает акция? Только право участия в собрании акционеров и голосования по вопросам, отнесенным уставом обществам к решениям данного собрания. Т. е. Вы стали собственником этого права и не более того. Как минимум нормальное законодательство обязует общество относить к правам собрания акционеров, утверждение устава общества, назначение размеров дивидендов, как части чистой прибыли и выбор совета директоров и(или) исполнительных органов власти общества, если уставом общества совет директоров не предусмотрен. По каким еще вопросам Вы приобрели право голосования? Это уже зависит от устава конкретного общества.

( Читать дальше )

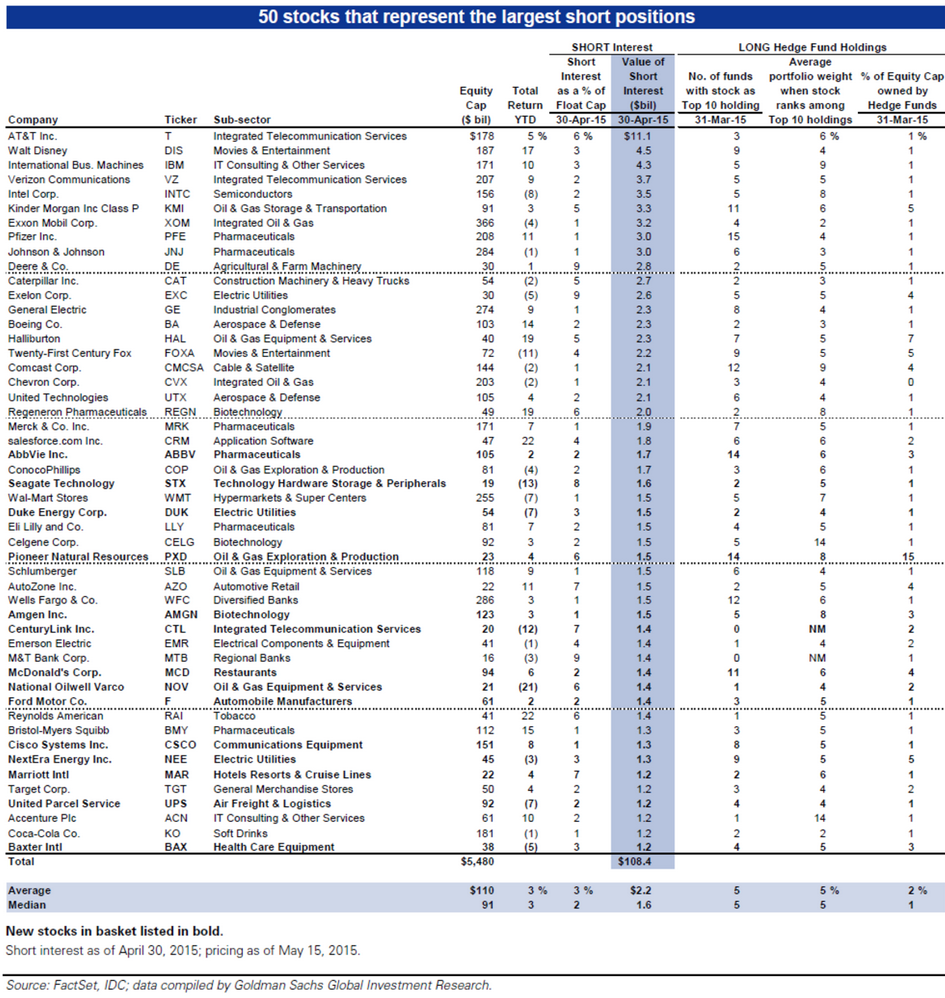

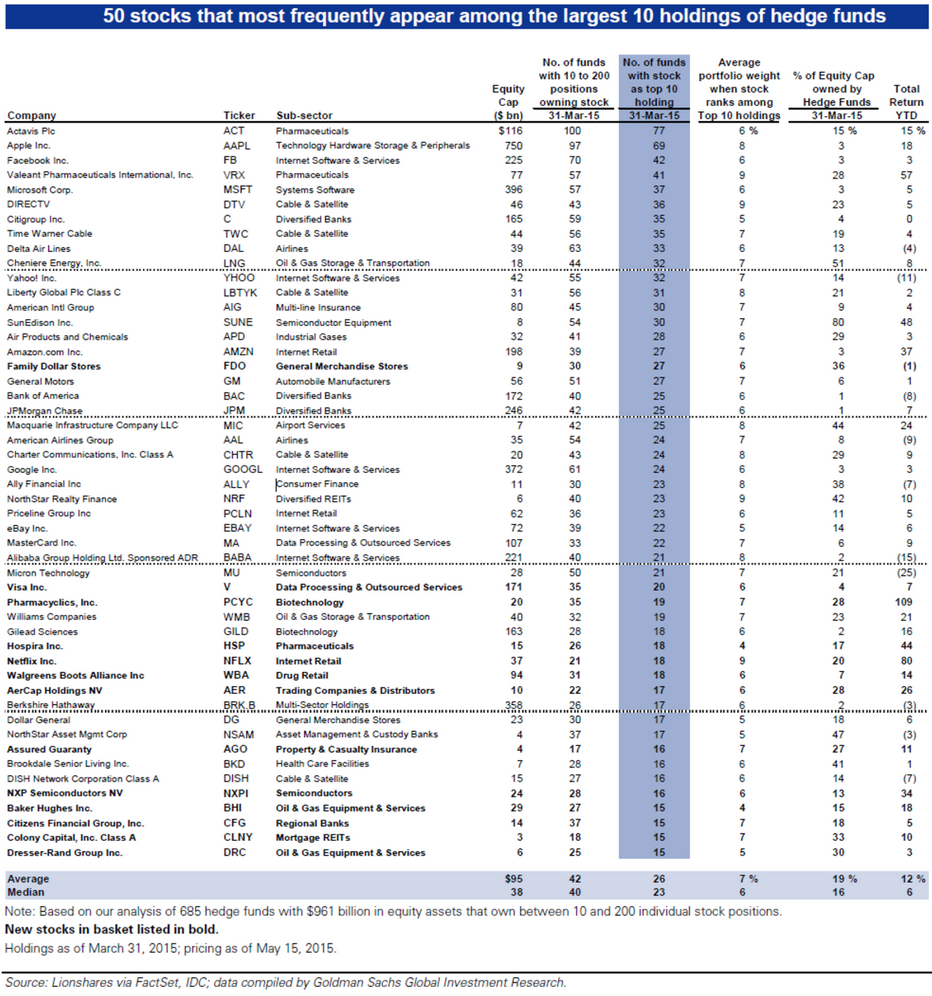

Goldman Sachs показал, где лежат умные деньги

- 25 мая 2015, 12:33

- |

Также эксперты инвестбанка показали акции, которые фонды шортят чаще всего.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал