SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

анализ

Программа "Сделки недели"

- 13 марта 2017, 12:10

- |

Здравствуйте уважаемые коллеги!

Кто пропустил выкладываю сегодняшнюю запись программы сделки недели.

Желаю всем отличной рабочей недели, а также напоминаю о бесплатном вебинаре на тему: «Простые сигналы для совершения сделок», который пройдет 16 марта, регистрируйтесь по ссылке: http://fortslife.com/webinar-trading-page/

- комментировать

- ★1

- Комментарии ( 1 )

Покупок все еще нет!

- 13 марта 2017, 10:16

- |

Российский рынок очень подозрительно слаб, покупок нет, даже спустя 2 месяца коррекции, ММВБ очень похож на разворотный слив вниз, на более глубокую коррекцию к 1900 или ниже. Даже самые сильные акции показывают очень слабую реакцию!

Анализ отчета STEO (нефть,газ) и WASDE (пшеница, соя, кукуруза)

- 11 марта 2017, 08:08

- |

Мало кто из трейдеров, торгующих товарные рынки, знает, что каждый месяц выходят отчеты по энергетике (последний 7 марта) и сельхозу (последний 9 марта), можно сказать, на уровне правительства :). Отчеты очень высокого качества и содержат предсказания фундаментального характера, так что правильно анализируя их, можно определить будущее поведение цены.

Оригиналы статьи со всеми картинками:

( Читать дальше )

Оригиналы статьи со всеми картинками:

- Фундаментальный анализ отчета STEO (рынок нефти и природного газа)

- Фундаментальный анализ отчета WASDE (рынок пшеницы, сои и кукурузы)

( Читать дальше )

Ростелеком - краткий обзор по итогам 2016 года.

- 06 марта 2017, 19:40

- |

Сегодня Ростелеком опубликовал финансовый отчет по МСФО за 2016 год.

Некоторые цифры и рассчитанные мультипликаторы

— Прибыль сократилась на 17% с 14.4 млрд до 12.2

— Показатель ROE 4.92%

— Показатели P/E и EV/EBITDA высокие, что говорит о перекупленности компании.

Из явных плюсов — хорошие и регулярные дивиденды.

Как итог, думаю не ошибусь, если скажу, что Ростелеком интересна исключительно из дивидендной стратегии. В этоп плане вполне неплохо иметь акции данной компании в портфеле на многие года. С точки зрения недооцененности, компания не является явно перекупленной, но и недооцененной ее также нельзя назвать.

Некоторые цифры и рассчитанные мультипликаторы

— Прибыль сократилась на 17% с 14.4 млрд до 12.2

— Показатель ROE 4.92%

— Показатели P/E и EV/EBITDA высокие, что говорит о перекупленности компании.

Из явных плюсов — хорошие и регулярные дивиденды.

Как итог, думаю не ошибусь, если скажу, что Ростелеком интересна исключительно из дивидендной стратегии. В этоп плане вполне неплохо иметь акции данной компании в портфеле на многие года. С точки зрения недооцененности, компания не является явно перекупленной, но и недооцененной ее также нельзя назвать.

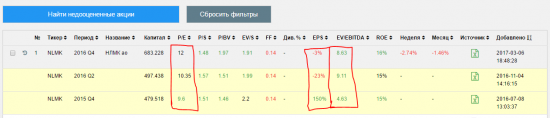

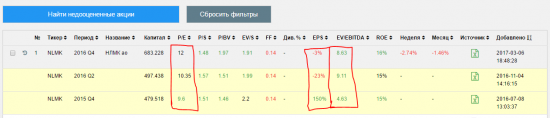

НЛМК - итоги года и интересное наблюдение от financemarker

- 06 марта 2017, 19:01

- |

Сегодня ПАО НЛМК опубликовал результаты финансовой деятельности по стандарту МСФО за весь 2016 год.

Я уже расчитал по данным отчета мультипликаторы и вот какие наблюдений. В целом, если рассматривать конкретный отчет мы видим

— совсем незначительное падение прибыли -3%

— возросший собственный капитал компании (с 311 млрд. до 382 млрд.)

— и средние (скорее лучше средних) значения мультипликаторов. Неплохой показатель ROE - 16%.

Однако имея на динамику изменения мультипликаторов и их исторические показатели, вырисовывается немного иная картина.

В исторической перспективе мы видим, что такие ключевые показатели как P/E и EV/EBITDA по факту заметно ухудшились, что конечно говорит не в пользу компании. Думаю это сигнал о том, чтобы дважды подумать, прежде чем добавить акции этой компании в портфель.

Понятно, что данное изменение мультипликаторов произошло на фоне роста акций, без соответствующего роста прибыли. Другими словами можно сказать, что сейчас акции НЛМК перекуплены.

Я уже расчитал по данным отчета мультипликаторы и вот какие наблюдений. В целом, если рассматривать конкретный отчет мы видим

— совсем незначительное падение прибыли -3%

— возросший собственный капитал компании (с 311 млрд. до 382 млрд.)

— и средние (скорее лучше средних) значения мультипликаторов. Неплохой показатель ROE - 16%.

Однако имея на динамику изменения мультипликаторов и их исторические показатели, вырисовывается немного иная картина.

В исторической перспективе мы видим, что такие ключевые показатели как P/E и EV/EBITDA по факту заметно ухудшились, что конечно говорит не в пользу компании. Думаю это сигнал о том, чтобы дважды подумать, прежде чем добавить акции этой компании в портфель.

Понятно, что данное изменение мультипликаторов произошло на фоне роста акций, без соответствующего роста прибыли. Другими словами можно сказать, что сейчас акции НЛМК перекуплены.

Московская биржа - так держать! Результаты 2016 по МСФО

- 02 марта 2017, 20:29

- |

Московская Биржа также подготовила отчет о финансовых результатах по итогам 2016 года согласно МСФО.

Что можно сказать — отличный бизнес, все стабиль и хорошо. При процентных доходах исчисляемых миллиардами, процентные расходы какие-то жалкие 120 млн. Ну и по сути ведь, у компании уже есть инфраструктура, ее надо поддерживать и все будет хорошо. Бизнес понятен всем инвесторам. Плохо на рынке — хорошо Московской Бирже. Хорошо на рынке — отлично Московской бирже. И дивиденды хорошие. Что же касается расчитанных мультипликаторов — не сказать, что они очень низки, но здесь это уже и не так важно. Показатель ROE и размер дивидендов на мой взгляд здесь гораздо важнее, а с ними все хорошо. Вывод — акции московской биржи отличный вариант для стратегии «покупай и держи».

Что можно сказать — отличный бизнес, все стабиль и хорошо. При процентных доходах исчисляемых миллиардами, процентные расходы какие-то жалкие 120 млн. Ну и по сути ведь, у компании уже есть инфраструктура, ее надо поддерживать и все будет хорошо. Бизнес понятен всем инвесторам. Плохо на рынке — хорошо Московской Бирже. Хорошо на рынке — отлично Московской бирже. И дивиденды хорошие. Что же касается расчитанных мультипликаторов — не сказать, что они очень низки, но здесь это уже и не так важно. Показатель ROE и размер дивидендов на мой взгляд здесь гораздо важнее, а с ними все хорошо. Вывод — акции московской биржи отличный вариант для стратегии «покупай и держи».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал