ЦБ РФ

☃️ЦБ отмечает Новый год

- 18 декабря 2023, 15:20

- |

Разбираемся с аналитиками Market Power, как повышение ставки повлияет на экономику и что готовит нам год грядущий

🚀Влияние на рубль

Пятничное решение ЦБ окажет умеренно позитивное влияние на рубль в ближайшие недели. Влияние ключевой ставки на рубль стало более длительным и опосредованным из-за отсутствия нерезидентов, санкций и ограничений на движение капитала.

🔸Вероятно, до конца года российская валюта будет торговаться в диапазоне ₽87-92 за доллар, ₽95-101 за евро и ₽12,2-12,9 за юань. В 1 квартале из-за сезонного снижения спроса на валюту возможно укрепление рубля до ₽85 за доллар, ₽93 за евро и ₽12 за юань.

🏦Влияние на процентные ставки

Ставки по депозитам и кредитам, вслед за решением ЦБ, могут подтянуться в диапазон 15-17%.

🔸 Мы полагаем, что инфляция достигнет своего пика в середине следующего года на уровне 8,5% и к его концу снизится до 6%. Поэтому у граждан будет возможность вложить сбережения под хороший процент: реальная доходность вложений на год ожидается существенно положительной с учетом инфляции.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ЦБ решил подрезать плечи инвесторам

- 18 декабря 2023, 15:04

- |

— Банк России выразил озабоченность из-за роста сделок с российскими акциями, которые инвесторы совершают на заемные средства.

— ЦБ считает, что такая тенденция может привести к колебаниям на рынке и планирует ограничить размер кредитного плеча в зависимости от опыта инвестора.

— Российский рынок и спрос на акции растут, но ЦБ сомневается в дальнейшем росте из-за изменения экономических условий и санкций.

— Резкое падение цен акций может вызвать маржин-колл и привести к продаже активов со стороны инвесторов, усиливая падение рынка.

— ЦБ планирует ограничить кредитное плечо для начинающих инвесторов, вводя новую категорию — клиентов с начальным уровнем риска (КНУР).

— Начиная с 1 апреля 2025 года, КНУРам будет доступен меньший размер кредитного плеча, чтобы защитить их от рисков.

Итоги недели 17.12.2023

- 18 декабря 2023, 13:40

- |

Итоги недели

О главном

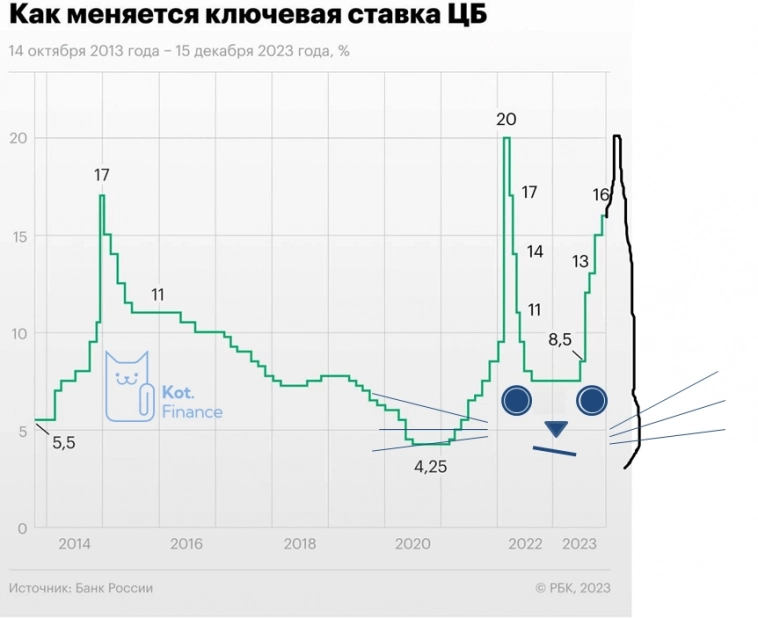

Банк России, как и ожидалось, повысил ключевую ставку на 100 б.п. до 16%. Основные моменты:

*️⃣ Инфляционное давление остаётся высоким, поэтому Банк России будет удерживать ставку на высоком уровне до появления устойчивых признаков возвращения инфляции к цели. Это, конечно, не означает, что ставка все время будет 16%, скорее всего первые снижения будут уже весной (в крайнем случае летом), но плавные, постепенные, по 1-2 п.п. А ставку ниже 10% увидим нескоро.

*️⃣ ЦБ вряд ли будет поднимать ещё — это пик. На заседании рассматривались в основном 2 варианта: 15% и 16%. 17% предметно не обсуждались.

*️⃣ Основной акцент регулятор делает на инфляционных ожиданиях, которые снова выросли, что сильно беспокоит Центральный Банк. Высокие инфляционные ожидания стимулируют население и бизнес тратить сейчас и не откладывать на потом.

*️⃣ Кроме того, ЦБ большое внимание уделяет «перегреву» экономику и более высоким темпам роста экономики, чем ожидалось. Э. Набиуллина даже привела аналогию с автомобилем, суть которой заключается в том, что нельзя постоянно ехать на максимальной скорости — что-то обязательно сломается.

( Читать дальше )

Когда ждать снижение ставки?

- 18 декабря 2023, 13:06

- |

В пятницу ЦБ повысил ключевую ставку до 16% и сделал 2 важных заявления:

💬 ЦБ близок к завершению цикла повышения ставок, но дальнейшие решения зависят от поступающих данных.

💬 Рецессии не будет.

Очень похоже на заявления Пауэлла из ФРС. Да, поднимали ставку мы позже остальных и закончили тоже позже, однако это не значит, что снижать мы будем также позже всех. Это скорее говорит о том, что ЦБ отреагировал на проинфляционные риски с запозданием, но об этом мы уже не раз писали на канале.

Логично будет начать снижение ставки после прохождения пика инфляции. Мы ожидаем, что пиковая инфляция будет в марте и составит 8,4%, после чего пойдет на снижение. Оценки могут быть разными, но у всех аналитиков пик получается плюс-минус в конце 1 — начале 2 квартала. Таким образом снижение ставки стоит ожидать в апреле-мае 2024 года.

Текущая ставка в 16% лишь подтверждает наши предположения. Это хорошая точка в риторике ЦБ, что они готовы бороться с инфляцией и держать ее под контролем, но держать такую высокую ставку на протяжении долгого времени — болезненно для экономики и подходит только в качестве «шоковой» терапии.

( Читать дальше )

Банк России повысил ключевую ставку до 16%

- 18 декабря 2023, 12:27

- |

Сразу после объявления решения ЦБ РФ рынок акций начал расти. Почему так? Дело в том, что даже несмотря на консенсус аналитиков, участники рынка зачастую закладывают более негативный сценарий перед объявлением решения и распродают маржинальные позиции для снижения риска. Если как в нашем случае, ЦБ поднял ставку неагрессивно, причем сигнал о будущем решении был нейтральным, то рынком это в принципе воспринимается как умеренный позитив. К тому же на пресс-конференции ЦБ был в общих чертах обозначен пик по подъему ставки, по крайней мере это подразумевается.

( Читать дальше )

Будет ли ключевая ставка 20%, чтобы дорисовать зайчику ушко?

- 18 декабря 2023, 07:19

- |

2023 год мы встречали с ключевой ставкой 7,5%. Готовимся провожать год со ставкой 16%. Что готовит новый год? Если ли «пасхалки» в прогнозе Банка России, и что делать, чтобы повышение ставок совсем не волновало?

2023 год мы встречали с ключевой ставкой 7,5%. Готовимся провожать год со ставкой 16%. В рамках опубликованного ранее банком России прогноза, средняя за год должна быть 9,9%. Тут в точку – средняя ставка 10,2%. Но какая амплитуда?

( Читать дальше )

ЕЦБ принял решение сохранить ключевую ставку на уровне 4.50%

- 17 декабря 2023, 08:45

- |

После прошлого заседания ЕЦБ говорил о том, что повышать ставку дальше не будут, поскольку текущие финансовые условия уже достаточно жесткие и лишний хайк может привести к разрушительным последствиям исторического масштаба. Кристин все понимает и сохранила ставку на уровне 4.5%.

Самое важное из пресс-релиза:

—Экономическая активность—

Экономика еврозоны немного сократилась в третьем квартале. Более жесткие условия финансирования и низкий внешний спрос продолжат оказывать давление на экономическую активность в ближайшей перспективе.

Перспективы особенно слабые для строительства и обрабатывающей промышленности, наиболее пострадавших от повышения процентных ставок. Активность в сфере услуг также замедлится в ближайшие месяцы.

Рынок труда остается сильным — уровень безработицы в октябре составил 6.5%. Несмотря на то, что рабочие места растут, общее количество отработанных часов сократилось на 0.1% в 3кв.

—Инфляция—

Инфляция в ноябре снизилась до 2.4% г/г в соответствии с предварительной оценкой Евростата. Это снижение было широкомасштабным. В этом месяце инфляция, вероятно, ускорится из-за эффекта низкой базы стоимости энергии.

( Читать дальше )

ЦБ поднял ключевую ставку до 16%. Как это повлияет на фондовый рынок и мои дальнейшие действия?

- 16 декабря 2023, 16:13

- |

Банк России в эту пятницу, ожидаемо для всего рынка, поднял ключевую ставку с 15% до 16%. Никак не могут обуздать разбушевавшуюся инфляцию, но при этом, все предпринимаемые меры не мешают расти самой экономике и рост ВВП к концу 2023 года может составить 3%. Кредиты как брали, так и берут, а вот к целевой цифре в 4% инфляции доехать пока не можем. Так что, быстрого смягчения монетарной политики ждать не приходится.

Рубль

Политика центробанка и операции с продажей валютной выручки экспортерами сыграли свою положительную роль. Спрос на валюту снизился, рубль стали относить на депозиты и на этом фоне наш деревянный укрепился в районе 90 рублей за доллар.

Акции

Первое за долгое время повышение ключевой ставки, когда рынок акций наконец-то отреагировал негативно, индекс московской биржи приблизился к 3000 пунктов. Закредитованным компаниям становится еще больнее, а брать новые кредиты на развитие бизнеса является уже задачей со звездочкой. Все это в целом, давит на рынок акций, что в свое время, открывает возможность, покупать акции по более интересным ценам. Цикл роста ключевой ставки рано или поздно развернется в сторону смягчения, тогда и наш индекс мы сможем увидеть на новых высотах около 4000 пунктов.

( Читать дальше )

Банк России повысил ключевую ставку до 16%

- 16 декабря 2023, 14:31

- |

15 декабря 2023 года Совет директоров Банка России принял решение повысить ключевую ставку на 100 базисных пунктов до 16.00% годовых.

Эльвира Сахипзадовна не стала никого удивлять и приняла решение в рамках консенсуса. Я ожидал повышение на 100 б.п. (прогноз читателей SF: +100 б.п.).

Самое важное из пресс-релиза:

—Инфляция—

Текущее инфляционное давление остается высоким. По состоянию на 11 декабря годовая инфляция снизилась до 7.1% с 7.5% в ноябре, что было связано с эффектом высокой базы начала декабря 2022 года, когда тарифы на коммунальные услуги подверглись внеплановой индексации (говорил об этом тут).

Постоянное инфляционное давление усилилось в последние месяцы. Это связано с тем, что внутренний спрос в большей степени превышает возможности расширения производства товаров и услуг, чем предыдущие оценки Банка России.

Базовая инфляция с учетом сезонных колебаний в октябре—ноябре выросла на 11.5% в годовом выражении (по сравнению с 9.7% в третьем квартале). Годовая инфляция в 2023 году, как ожидается, будет близка к верхней границе прогноза в 7.0–7.5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал