SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Сургутнефтегаз

3 июля 2017 года вступает в силу новая база расчета Индекса ММВБ 10

- 30 июня 2017, 13:42

- |

Новая база расчета Индекса ММВБ 10 вступает в силу 3 июля 2017 года

пресс-релиз

В состав базы расчета Индекса ММВБ 10, которая вступит в силу 3 июля 2017 г., по итогам ежеквартального пересмотра будут включены обыкновенные акции ПАО "НЛМК" и привилегированные акции ОАО "Сургутнефтегаз", и исключены обыкновенные акции ПАО "Магнит" и ПАО "РусГидро".

пресс-релиз

- комментировать

- Комментарии ( 1 )

Новости по акциям перед открытием рынка: 30.06.2017

- 30 июня 2017, 09:43

- |

Роснефть – рассчитывает на эксперимент экспортных поставок газа в тесной координации с Газпромом, чтобы исключить конкуренцию поставщиков российского газа. По словам компании, речь идет о тех рынках, на которых Газпром не присутствует. Также Роснефть видит существенный потенциал для снижения тарифа на транспортировку газа независимыми производителями в зоне Единой системы газоснабжения. Роснефть прорабатывает возможность участия в газовых проектах с СПГ составляющей в Венесуэле и Мозамбике. (ТАСС)

Газпром — государственная исполнительная служба Украины взыскала с Газпрома 79,8 млн гривен (около $3,06 млн) в рамках штрафа, наложенного на компанию АМКУ. Замглавы министерства юстиции Украины по вопросам исполнительной службы Сергей Шкляр:

( Читать дальше )

Газпром — государственная исполнительная служба Украины взыскала с Газпрома 79,8 млн гривен (около $3,06 млн) в рамках штрафа, наложенного на компанию АМКУ. Замглавы министерства юстиции Украины по вопросам исполнительной службы Сергей Шкляр:

( Читать дальше )

Сургутнефтегаз - чувствует себя уверенно, несмотря на волатильность цен на нефть и укрепление курса рубля (интервью с Богдановым)

- 29 июня 2017, 14:54

- |

Об убытках прошлого года

О поддержании уровня добычи

( Читать дальше )

убыток отчетного года связан с внешними факторами. Операционная прибыль компании осталась на уровне прошлого года. Как будет меняться курс рубля — это связано с ценой нефти, процентными ставками, платежным балансом. Мы на эти факторы влиять не можем, да и государство имеет ограниченное влияние. Поэтому нет смысла менять свою финансовую политику в погоне за тем, чтобы угадать, куда пойдет курс рубля или цена нефти. Мы сосредоточены на своих задачах: обеспечении эффективности производства, снижении затрат, внедрении технологий.

О поддержании уровня добычи

за счет геолого-технических мероприятий на действующих месторождениях и ввода новых месторождений в разработку. Ежегодно мы проводим более 9 тыс. различных скважино-операций по повышению нефтеотдачи пластов. На период до 2020 года запланированы к вводу в разработку 11 новых месторождений, до 2030 планируется ввести еще порядка 25 месторождений.

( Читать дальше )

Финансовая отчетность КИНЕФ "Киришинефтеоргсинтез" (ОАО «Сургутнефтегаз»)

- 29 июня 2017, 12:42

- |

Общий долг на 31.12.2014г: 119,40 млрд руб

Общий долг на 31.12.2015г: 128,95 млрд руб

Прибыль 2011г: 2,29 млрд руб

Убыток 2012г: 2,99 млрд руб

Прибыль 2013г: 1,19 млрд руб

Убыток 2014г: 13,02 млрд руб

Убыток 2015г: 10,96 млрд руб

https://e-ecolog.ru/buh/2015/4708007089

https://www.kinef.ru/

Новости по акциям перед открытием рынка: 29.06.2017

- 29 июня 2017, 09:32

- |

АФК Система — рейтинговое агентство Fitch поместило рейтинги Системы и МТС в список на пересмотр с возможностью понижения. Сейчас долгосрочный рейтинг дефолта Системы в иностранной и национальной валюте находится на уровне "ВВ-", долгосрочный и краткосрочный рейтинги МТС — на уровне «ВВ-/В». (ТАСС)

Международное рейтинговое агентство Moody's —

( Читать дальше )

Международное рейтинговое агентство Moody's —

Арест акций МТС, принадлежащих АФК «Система», может оказать негативное влияние на кредитоспособность «Системы», но не окажет влияния на кредитоспособность МТС. Решение суда является отрицательным для АФК «Система», поскольку оно ограничивает права «Системы» над ее крупнейшим активом, МТС, и ограничивает дивидендный

( Читать дальше )

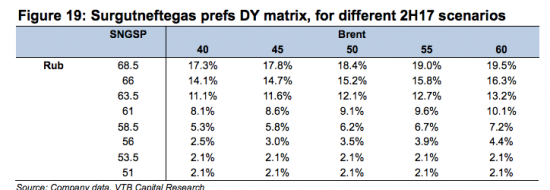

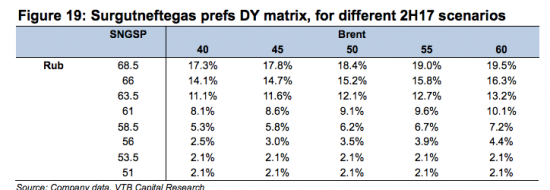

Дивидендная доходность Сургута-преф при различных соотношениях курса доллара и нефти

- 28 июня 2017, 23:39

- |

Аналитики ВТБ подсчитали, за что им большое спасибо.

Правильность расчетов не проверял.

Расчет на 2 полугодие 2017:

Ну то бишь при текущей нефти и курсе 58,5 ДД будет где-то в районе 5,3%.

Интересно, что при текущем курсе и нефти на $15 выше ДД поднимется не сильно — всего до 7,2%.

Ну посмотрим.

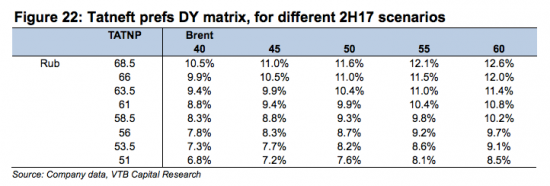

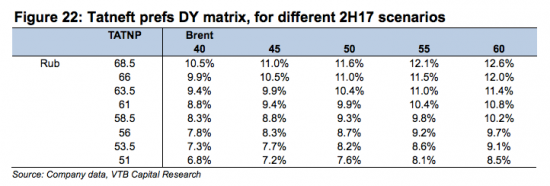

Из их же расчетов следует, что по префам Татнефти складывается более прагматичная картинка:

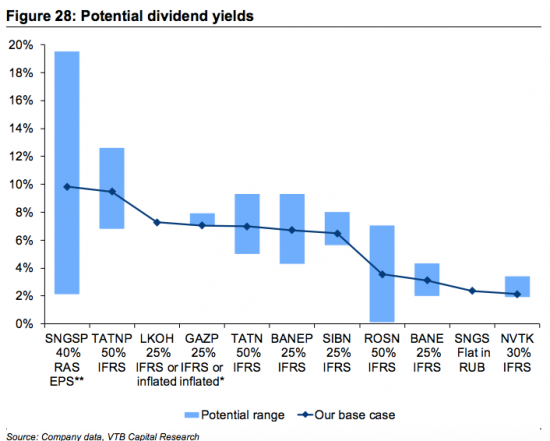

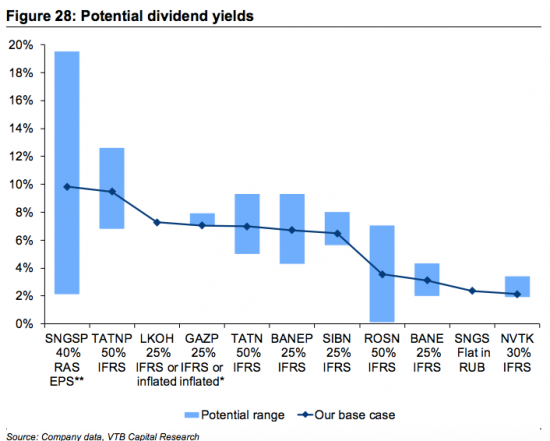

А вот прогноз Дивдоходности и потенциальный разброс изменений. Прикол в том, что при любых курсах бакса и ценах нефти по их расчетам ДД Газпрома не изменится и составит 7%.

Правильность расчетов не проверял.

Расчет на 2 полугодие 2017:

Ну то бишь при текущей нефти и курсе 58,5 ДД будет где-то в районе 5,3%.

Интересно, что при текущем курсе и нефти на $15 выше ДД поднимется не сильно — всего до 7,2%.

Ну посмотрим.

Из их же расчетов следует, что по префам Татнефти складывается более прагматичная картинка:

А вот прогноз Дивдоходности и потенциальный разброс изменений. Прикол в том, что при любых курсах бакса и ценах нефти по их расчетам ДД Газпрома не изменится и составит 7%.

Доллар под ГО или Сургутнефтегаз и ему подобные

- 19 июня 2017, 12:10

- |

Друзья, что выгодней, держать под ГО на срочке доллары или акции таких экспортеров с долларовой подушкой как Сургутнефтегаз. С акциями плюс в дивидендах, но опасаюсь дальнейшего падения, S&P500 то еще не падал!

Сургутнефтегаз. Дёшево?

- 18 июня 2017, 09:58

- |

Благодаря сервису по фундаментальному анализу (финансовой оценке) российских компаний, входящих в индекс ММВБ, наверное только ленивый не знает про то, что Сургутнефтегаз является самой недооцененной рынком компанией, которая к тому же имеет кэш в валюте на 2 трлн. рублей.

Сухие цифры:

Капитализация — 1 100 млрд. руб.

Чистые активы - 3 445 млрд. руб.

Чистый долг — (2 288) млрд. руб. (в том числе депозиты — 2 180 млрд. руб.)

Выручка - 1 020.8 млрд. руб.

EBITDA — 337.6 млрд. руб.

Казалось бы, даже первокласнику понятно, что за 1 рубль (1 100 млрд. руб.) мы покупаем кошелек в котором лежит 3 рубля (3 445 млрд. руб.).

Так почему же невидимая рука рынка допускает такое? На мой взгляд, дело в том, что инвесторы понимают, что доступа к кубышке у них нет и не надеются на выплату этих денежных средств в качестве дивидендов.

Давайте представим, что кубышки нет.

Вычтем сумму Чистого долга (Наличности) из Чистых активов. Получим: ЧА = 3 445 - 2 288 = 1 157 млрд. руб.

Теперь возьмем нефтяную компанию для сравнения. Взял Татнефть.

( Читать дальше )

Сухие цифры:

Капитализация — 1 100 млрд. руб.

Чистые активы - 3 445 млрд. руб.

Чистый долг — (2 288) млрд. руб. (в том числе депозиты — 2 180 млрд. руб.)

Выручка - 1 020.8 млрд. руб.

EBITDA — 337.6 млрд. руб.

Казалось бы, даже первокласнику понятно, что за 1 рубль (1 100 млрд. руб.) мы покупаем кошелек в котором лежит 3 рубля (3 445 млрд. руб.).

Так почему же невидимая рука рынка допускает такое? На мой взгляд, дело в том, что инвесторы понимают, что доступа к кубышке у них нет и не надеются на выплату этих денежных средств в качестве дивидендов.

Давайте представим, что кубышки нет.

Вычтем сумму Чистого долга (Наличности) из Чистых активов. Получим: ЧА = 3 445 - 2 288 = 1 157 млрд. руб.

Теперь возьмем нефтяную компанию для сравнения. Взял Татнефть.

( Читать дальше )

16.06.2017, 15:21. ЦБ считает маловероятным начало пополнения международных резервов России в 2017 г

- 16 июня 2017, 16:47

- |

ЦБ РФ считает маловероятным начало пополнения международных резервов РФ в 2017 году за исключением операций Минфина на валютном рынке, сообщила в пятницу на пресс-конференции глава ЦБ Эльвира Набиуллина.

«Что касается финансовых рынков, действительно, они достаточно стабильны. Но, тем не менее, мы видим среднесрочные риски, связанные, в том числе, с конъюнктурой цен на нефть, конечно, должны учитывать на этот год. Мы рассматриваем возможность начала таких покупок как низковероятную, и в базовом сценарии пока не закладываем покупку, дополнительное пополнение золото-валютных резервов, помимо того, что делает министерство финансов», — сказала Набиуллина.

«Было бы полезно укрепить, усилить нашу „подушку безопасности“, благоприятные условия, и накапливать наши золотовалютные резервы, и мы подтверждаем принципы, что будем это делать не в ущерб, не подвергая риску нашу цель по инфляции 4%», — добавила глава ЦБ.

«Цель наша 4% — не достигнуть ее одноразово, а удерживать ее на этом уровне длительное время, поэтому мы не можем сказать, что в полной мере достигли своей цели по инфляции», — подчеркнула она.

1prime.ru/finance/20170616/827574992.html

«Что касается финансовых рынков, действительно, они достаточно стабильны. Но, тем не менее, мы видим среднесрочные риски, связанные, в том числе, с конъюнктурой цен на нефть, конечно, должны учитывать на этот год. Мы рассматриваем возможность начала таких покупок как низковероятную, и в базовом сценарии пока не закладываем покупку, дополнительное пополнение золото-валютных резервов, помимо того, что делает министерство финансов», — сказала Набиуллина.

«Было бы полезно укрепить, усилить нашу „подушку безопасности“, благоприятные условия, и накапливать наши золотовалютные резервы, и мы подтверждаем принципы, что будем это делать не в ущерб, не подвергая риску нашу цель по инфляции 4%», — добавила глава ЦБ.

«Цель наша 4% — не достигнуть ее одноразово, а удерживать ее на этом уровне длительное время, поэтому мы не можем сказать, что в полной мере достигли своей цели по инфляции», — подчеркнула она.

1prime.ru/finance/20170616/827574992.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал