SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

США

Будет ли QE 3

- 05 июня 2011, 22:23

- |

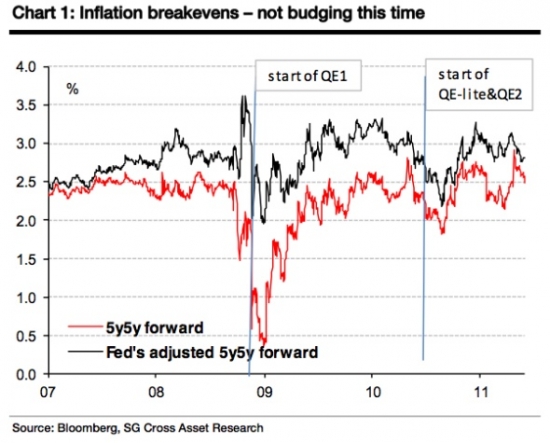

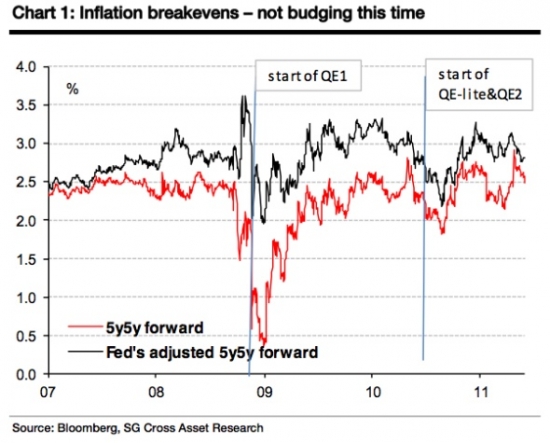

Как говорят аналитики Societe Generale если Вы думаете, что QE 3 будет из-за слабых экономичесских данных — подумайте снова. В прошлых двух случаях ФРС использовала QE в ответ на ослобление долгосрочных инфляционных ожиданий.

На графике видно снижение долгосрочных инфляционных ожиданий каждого раунда QE. А сейчас этого нет.

На графике видно снижение долгосрочных инфляционных ожиданий каждого раунда QE. А сейчас этого нет.

- комментировать

- Комментарии ( 19 )

И все-таки инфляцию рисуют?

- 03 июня 2011, 13:49

- |

Написав статью про shadowstat я призадумался над одним аспектом и предлагаю обсудить этот вопрос. Развеять, так сказать, сомнения, или подтвердить. Я писал, что ставки по бондам не могут быть значительно ниже инфляции долгое время. Люди не захотят терять деньги кредитуя под отрицательный процент. Но посмотрев на структуру долговых отношений засомневался в очевидности данного предположения. Судите сами, на рынке всего 52 трлн инструментов кредитного рынка и около 10 трлн депозитов.

Основную массу кредита создают финансовые организации, суть деятельности которых взять деньги под маленький процент и выдать под больший. Для них безразлично, какая там на дворе инфляция, они живут за счет дельты. Основная мысль заключается в том, что они (в т.ч. ФРС) могут диктовать остальным уровень процентных ставок.

Главным поставщиком ресурсов для финсектора являются домохозяйства. Но они владеют кредитными инструментами (облигации, трежеря) лишь на 4 трлн. Тогда как финансовый сектор на 37 трлн. Возникает вопрос, кто диктует уровень ставок? Финсистема может себе позволить любой уровень, при условии что фондируется она еще дешевле. И вот тут самое интересное.

( Читать дальше )

Основную массу кредита создают финансовые организации, суть деятельности которых взять деньги под маленький процент и выдать под больший. Для них безразлично, какая там на дворе инфляция, они живут за счет дельты. Основная мысль заключается в том, что они (в т.ч. ФРС) могут диктовать остальным уровень процентных ставок.

Главным поставщиком ресурсов для финсектора являются домохозяйства. Но они владеют кредитными инструментами (облигации, трежеря) лишь на 4 трлн. Тогда как финансовый сектор на 37 трлн. Возникает вопрос, кто диктует уровень ставок? Финсистема может себе позволить любой уровень, при условии что фондируется она еще дешевле. И вот тут самое интересное.

( Читать дальше )

Над пропастью в... шортах. Начало медвежьего рынка?

- 03 июня 2011, 01:08

- |

Некоторое дополнительные усилия, предпринятые в целях поиска объяснения произошедшему вчера в штатах привели к следующим результатам:

1. Обвалились джанки. Причем, пробив основную поддержку. Картина очень медвежья.

2. Недельный таймфрейм Russell 2000 выглядит вовсе не бычьи:

Таким образом, большой гризли посетил вчера не только тучные стада покупателей фьючерсов на сипи, но и охватил своим вниманием и более широкие классы рискованных активов.

Я склонен считать это началом медвежьего рынка. Нюанс заключается в том, что по всей видимости, шортов в /es еще более чем достаточно, поэтому периодически могут возникать мощные и слабопредсказуемые по целям и продолжительности bear market rally, участвовать в которых очень сложно и по степени риска приближается к деятельности камикадзе. На лонги с сего момента у меня ментальный запрет :)

( Читать дальше )

1. Обвалились джанки. Причем, пробив основную поддержку. Картина очень медвежья.

2. Недельный таймфрейм Russell 2000 выглядит вовсе не бычьи:

Таким образом, большой гризли посетил вчера не только тучные стада покупателей фьючерсов на сипи, но и охватил своим вниманием и более широкие классы рискованных активов.

Я склонен считать это началом медвежьего рынка. Нюанс заключается в том, что по всей видимости, шортов в /es еще более чем достаточно, поэтому периодически могут возникать мощные и слабопредсказуемые по целям и продолжительности bear market rally, участвовать в которых очень сложно и по степени риска приближается к деятельности камикадзе. На лонги с сего момента у меня ментальный запрет :)

( Читать дальше )

Goldman Sachs получил судебную повестку в связи с отчетом подкомитета Сената.

- 02 июня 2011, 19:23

- |

Goldman Sachs Group Inc. получил повестку из окружной прокураторы Манхэттена в связи с отчетом подкомитета Сената США по деятельности банка перед финансовым кризисом, сообщают в Bloomberg News со ссылкой на осведомленные источники. “Мы не комментируем конкретные юридические вопросы или вопросы, связанные с действиями регуляторов, однако хотим подчеркнуть, что повестки являются обычной частью процесса предоставления информации, и, конечно, получая их, мы всецело сотрудничаем с правоохранительными органами”, – заявил представитель Goldman Дэвид Уэллс. Еще одна повестка – запрос на предоставление информации – была получена на прошлой неделе от прокуратуры Нью-Йорка. Goldman направил свыше десяти миллионов документов подкомитету, который представил результаты своей работы Министерству юстиции и Комиссии по ценным бумагам и биржам в апреле. Отчет в 639 страниц был составлен по итогам двухлетнего расследования в отношении ипотечных деривативов, создававшихся банками до кризиса. Goldman Sachs обвиняется в махинациях на рынке жилья, введении в заблуждение инвесторов, разрешении конфликтов интересов ненадлежащим образом и преследовании собственных интересов в ущерб клиентам. Помощник главы подкомитета, сенатора К.Левина, сообщил, что тот не знал о повестках. Повестки не означают, что Goldman или его сотрудникам будут предъявлены уголовные обвинения. Акции GS снижаются на 1.5%.

Память слабеет, если ее не упражняешь; Начался “тот самый” июнь..

- 02 июня 2011, 02:19

- |

Начался июнь месяц, исторически за последние 100 лет самый падающий месяц для американских индексов. В конце июня, как все давно знают завершается QE-II, долларовая ликвидность будет сокращена, хотя ее и так очень много, мы помним какое падение было на американском рынке после завершения QE-I.

Уолл-стрит был в панике, участники торгов продавливали индексы вниз тем самым посылая сигнал дядюшке Бене, что скоро пора намекать о QE III. Индексы в США потеряли больше двух процентов на торгах 1 июня, показав крупнейшее снижение с августа. Отраслевой индекс банков понес самые большие потери в индексе S&P500, упав на 4.7%.

( Читать дальше )

Доллар слабеет, трежерис растут. Желания Бена сбываются?

- 01 июня 2011, 18:28

- |

Очень интересное начало торгов в США. После ряда негативной макроэкономической статистики, акции ускоряют снижение теряя уже почти 1%, тем временем доллар не растет вместе с падением акций, как это традиционно было.

Доходность по 10-летним UST снизилась ниже 3% — впервые с 7 декабря. ФЕД таки не торопясь достигает желаемого опуская доходности по трежерям, напомню последние данные по балансу ФРС показывали, что доля иностранных держателей трежерис на балансе ФРС резко упала. То есть получается, что ФЕД получил такие доходности выкупая все подчистую и даже выталкивая остальных участников рынка, которые могут вернуться на рынок трежерис после завершения qe2 и тогда мы увидим еще одну, новую волну снижения ставок. Так, что Бен наверное вполне доволен ведь, как мы помним главная цель qe2 по его словам: Снижение ставок на рынке.

( Читать дальше )

Палата представителей США отказалась увеличить лимит госдолга

- 01 июня 2011, 08:54

- |

Как вам это?

Палата представителей США 31 мая отказалась утвердить законопроект, повышающий предельный объем займов федерального правительства на 2,4 триллиона долларов, сообщает The Wall Street Journal.

В ходе голосования, которое состоялось вечером 31 мая (рано утром 1 июня по московскому времени) в поддержку законопроекта выступили 97 членов палаты, против высказались 318. При этом для принятия документа было необходимо большинство в две трети голосов.

( Читать дальше )

Палата представителей США 31 мая отказалась утвердить законопроект, повышающий предельный объем займов федерального правительства на 2,4 триллиона долларов, сообщает The Wall Street Journal.

В ходе голосования, которое состоялось вечером 31 мая (рано утром 1 июня по московскому времени) в поддержку законопроекта выступили 97 членов палаты, против высказались 318. При этом для принятия документа было необходимо большинство в две трети голосов.

( Читать дальше )

Замедление в пользу роста.

- 31 мая 2011, 23:04

- |

Значительное замедление восстановления экономики в США уже ни для кого не секрет. Сегодняшние макроэкономические данные, которые не то что подтвердили замедление, а даже были немного шокирующими своей резкостью, должны были бы обвалить индексы в Нью-Йорке. Но здесь не стоит забывать про такой фактор, как QE3, чем больше фактов будет в пользу замедления экономики тем больше аргументов в сторону продолжения стимулирующей политики от ФРС. Как я писал в предыдущих постах, я жду QE3 объемом в $200-300 млрд. Индекс менеджеров по снабжению PMI Чикаго в мае упал до 56.6- самое низкое значение с ноября 2009 года, с апрельских 67.6 пунктов. В разгар рецессии бизнес-барометр Чикаго упал до минимума 33.3 пункта (ноябрь 2008 года). Компонент производства в индексе рухнул с 70 до 56, новых заказов упал с 66.3 до 53.5, запасов подскочил с 53.5 до 61.6, занятости снизился с 63.7 до 60.8.

Экономические новости

- 27 мая 2011, 07:43

- |

Рентабельность МТС продолжает снижаться

Рентабельность МТС продолжает снижаться второй квартал подряд, по итогам января—марта она составила 38,4% против 44,3% годом ранее. Оператор по-прежнему активно тратится в России для удержания рыночной доли, объясняют аналитики. В частности, средняя комиссия дилерам выросла в первом квартале в рублях на 6%.

http://www.kommersant.ru/doc/1648074

С проблемами в работе Skype столкнулись пользователи по всему миру

Вчера произошел глобальный сбой в работе популярного сервиса интернет-телефонии Skype. Пользователи Skype по всему миру не могли подключиться к сервису и совершать звонки. Глобальный сбой сервиса произошел всего спустя две недели после того, как его за $8,5 млрд приобрел Microsoft.

http://www.kommersant.ru/doc/1648086

«Газпром» дошел до Владивостока // Там простроят завод по производству СПГ мощностью 10 млн тонн в год

( Читать дальше )

Американские индексы чувствуют себя уверенно во второй половине торгов.

- 26 мая 2011, 21:41

- |

Американские фондовые индексы вышли на положительную территорию к середине торговой сессии в Нью-Йорке, не смотря на наличие слабых макроэкономических данных. Хотя и ничего сверх неожиданного сегодня не выходило, можно сделать осторожный вывод, что рынок поддерживает наличие огромной ликвидности и шанс на QE3, я уже выражал свое мнение, что скорее всего стоит ожидать запуска третьей программы количественного смягчения на небольшую сумму около $200 млрд.

Сегодняшняя вторая оценка ВВП США за 1 квартал, серьезных изменений не показала, результаты остались без пересмотра в сторону повышения, как того ожидали аналитики.

Тезисно основные моменты отчета из текста агентства DJNews:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал