Московская биржа

Объемы на Московской Бирже в ноябре. Диалектичненько!

- 07 декабря 2023, 11:00

- |

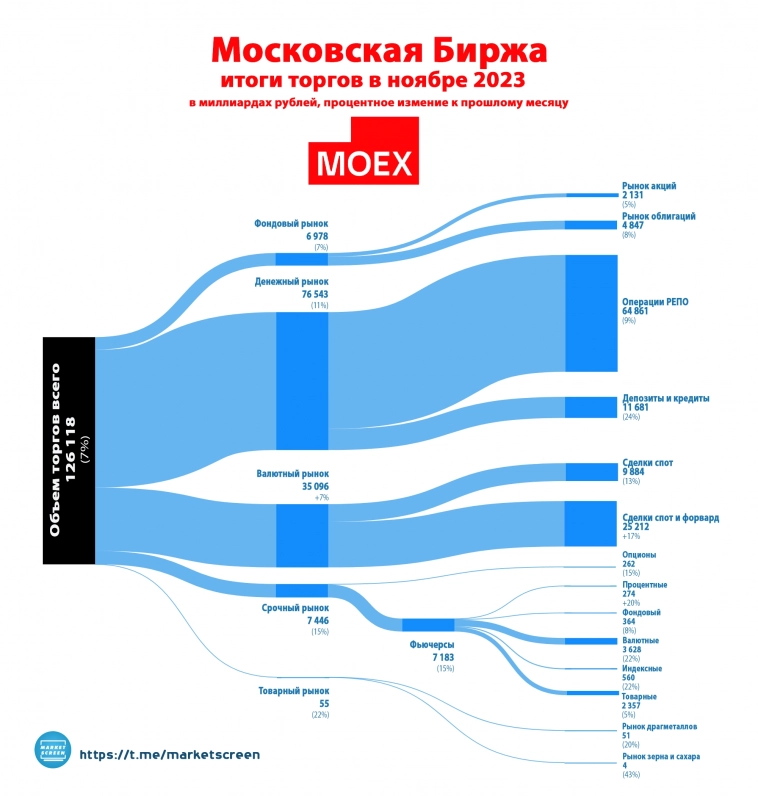

Московская биржа подвела итоги торгов в ноябре 2023 года

Сделала она это через сравнение с аналогичным периодом год назад, и результаты оказались восхитительные. Везде рост и благорастворение.

Мы же сделали это через сравнение с прошлым месяцем и получили общее снижение объемов торгов на 7%. Только лишь валютный рынок подрос на 7% в плане объемов.

Разделение по рынкам — ручейкам, наливающим общий объем — мы представили в виде очередной прекрасной инфографики.

-----

Дорогие друзья, приглашаю вас на свой экономико-познавательный канал — MarketScreen

Если же нужен трейдинг, анализ, графики, кривые и всё вот это вот, то второй мой канал — StockGamblers

- комментировать

- Комментарии ( 1 )

Утренний обзор рынка 07.12.23 с точки зрения позиционного трейдинга.

- 07 декабря 2023, 09:51

- |

Друзья всех приветствую🤝

Разобрал такие инструменты как: ●ukoil ●usdrub ●gold ●mx1 ●sber ●vtbr ●mgnt ●poly ●rasp ●moex

●MX1(фьючерс на индекс ММВБ) ближайшая зона сопротивления диапазон 312 000 тыс пунктов по фьючерсу, при коррекции и реакции цены, будет интересно отработать шорт, с текущих относительно волны снижения продажи выглядят дорого.

📃Новости на сегодня:

президенты РФ и Ирана проведут переговоры

●GMKN Норникель — ВОСА — акционеры проголосуют по дивидендам 9м 2023г (915,33 руб) и дроблению акций

●AQUA Инарктика — последний день с дивидендами (19руб)

Всем удачной торговли и контролируйте свои риски🤝

Если видео было полезным прошу поддержать лайком👍 готов ответить на Ваши комментарии🤝

🔥Идеи на каждый торговый день: t.me/TechincalllTrading

Трейдинг для профессионалов. Торговля на Мосбирже и Binance в прямом эфире

- 07 декабря 2023, 09:32

- |

В четверг мы ведем трансляции, посвященные профессиональному трейдингу на Московской бирже. Обсуждаем сложные темы, активно торгуем рынок и разбираем крупные сделки. В эфир выходят преподаватели Школы Трейдинга, каждый из которых может разобрать систему своей торговли и дать зрителям больше пользы.

Команда опытных трейдеров Live Investing обучает трейдингу с нуля. Присоединяйтесь к эфиру, задавайте вопросы преподавателям и торгуйте вместе с нами.

09:30 — 10:00 — Обзор рынка, брифинг от Ивана Кондратенко

10:00 — 11:30 — Разбор крупных сделок, активная торговля на Мосбирже и на крипте, сложные темы

11:30 — 12:00 — Торговля на криптобирже Binance. Аналитика и разбор сделок.

Go Invest: https://clck.ru/33nS8n

Go Invest — это высокотехнологичный брокер нового поколения. Для торговли и аналитики трейдерам бесплатно доступны два торговых терминала: веб-версия (https://clck.ru/34GtzW ) и десктоп-версия (https://clck.ru/34Gu4J). Все возможности Trading View и даже больше.

— Индивидуальная настройка терминала

( Читать дальше )

Московская биржа и 29 миллионов инвесторов

- 07 декабря 2023, 07:25

- |

В понедельник я писал о том, что Московская биржа посчитала объемы торгов в ноябре. В итогах биржа умолчала о реальной динамике месяц к месяцу, ограничившись сравнением с ноябрем 2022 года, создавая видимость успешного успеха. В среду Мосбиржа посчитала человеков, то есть нас с вами живых инвесторов. Давайте посмотрим что там.

🚀Количество инвесторов физических лиц неуклонно растет и это неоспоримый факт. По итогам месяца нас стало уже 29,2 миллиона инвесторов (+0,7 миллиона за месяц), при этом количество брокерских счетов также растет и уже вплотную приблизилось к 51 миллиону. А это значит что на 1 инвестора приходится 1,7 счета.

Насколько эти цифры отражают реальную картину — вопрос со звездочкой. Например, у меня в Сбере 2 брокерских счета (один к закрытому ИИС, другой к новому ИИС), 1 ИИС, в Тинькофф 1 брокерский счет. То есть всего 4. Тут еще и КИТ Финанс активизировался с переброшенными туда от Сбера заблокированными активами. Такая же ситуация у многих моих знакомых. Как в среднем по больнице может быть 1,7? Не понятно!

( Читать дальше )

День инвестора Сбербанка: падение акций, сохранение дивидендной политики и масштабные инвестиции в IT.

- 06 декабря 2023, 22:19

- |

Сегодня состоялся День инвестора самого крупного банка страны -Сбербанка. Акционеры остались несколько разочарованы снижением котировок компании более чем на 4% за день, однако, довольны тезисами конференции. По итогам презентации можно сказать, что Сбер не планирует сбавлять темпы и будет продолжать совершенствоваться, при этом сохранит свои обязательства перед акционерами в виде дивидендных выплат в размере 50% от чистой прибыли, а также плотно сосредоточится на инвестициях в технологии. Теперь обо всех моментах по порядку:

🖥 Масштабные инвестиции в IT. Начну с самого неприятного аспекта для любого инвестора — инвестиции (капитальные затраты). За ближайшие 3 года Сбербанк планирует инвестиции в IT в размере 450 млрд руб. Эти вложения необходимы компании для того, чтобы поддерживать лидерство в секторе и наращивать долю рынка, а также оптимизировать затраты. Например, на 2023 год компания снизила расходы на 240 млрд руб., во многом благодаря технологическим решениям, так что эти инвестиции вполне оправданы и позволят компании увеличить маржинальности и, как следствие, нарастить чистую прибыль.

( Читать дальше )

Банк России отмечает активизацию схем манипулирования на рынке

- 06 декабря 2023, 18:51

- |

В заявках на такие сделки совпадают параметры цены и объема финансового актива, заявки выставляются с минимальной разницей во времени и с одинаковых IP-адресов.

Основные схемы и случаи недобросовестного поведения «по договоренностям»:

- передача активов заранее известному лицу в режиме основных торгов;

- торговая активность без экономического смысла, когда в результате договоренностей одна сторона несет убыток, а вторая — получает прибыль;

- наращивание стоимости инвестиционного портфеля за определенный период для победы в конкурсе инвесторов;

( Читать дальше )

⚡️ Рассказали представителям деловой прессы об итогах работы Московской биржи в этом году

- 06 декабря 2023, 18:48

- |

Делимся основными цифрами.

Рост объема торгов по всем рынкам за 11 месяцев 2023 года:

• рынок акций — на 25%;

• рынок облигаций — на 137%;

• денежный рынок — на 23%;

• валютный рынок — на 17%.

По итогам ноября 2023 года число физлиц, имеющих брокерские счета, достигло 29,2 млн, ими открыто свыше 50 млн счетов.

Сделки на бирже в ноябре заключали 3,7 млн человек.

За 11 месяцев объем вложений частных инвесторов в ценные бумаги составил около 1 трлн рублей, а во фьючерсы и опционы — 600 млрд рублей.

В 2023 году на бирже состоялось 7 сделок IPO и 3 сделки SPO.

Запустили 37 новых инструментов на срочном рынке Московской биржи.

( Читать дальше )

Московская биржа вводит дополнительные меры по противодействию дестабилизации цен акций: с 25 декабря будет действовать механизм ограничения агрессивности лимитных заявок

- 06 декабря 2023, 18:09

- |

Московская биржа совместно с Банком России и участниками рынка продолжает разработку и внедрение мер по противодействию дестабилизациям и высокой волатильности цен акций.

С 25 декабря 2023 года на рынке акций будет действовать механизм ограничения агрессивности лимитных заявок. С этой даты при исполнении лимитной заявки по акциям и паям будет установлено предельное отклонение цен исполнения заявки на уровне 5% от цены лучшей встречной заявки на момент подачи лимитной заявки.

Механизм ограничения агрессивности заявок на фондовом рынке впервые был введен 2 ноября 2020 года для рыночных заявок. Его цель — защита инвесторов от ошибок при подаче заявок на заключение сделок с инструментами фондового рынка, а также от возможных потерь при существенных изменениях цен. Механизм ограничения рыночных заявок показал высокую эффективность.

Более подробная информация размещена на сайте Московской биржи.

www.moex.com/n65908

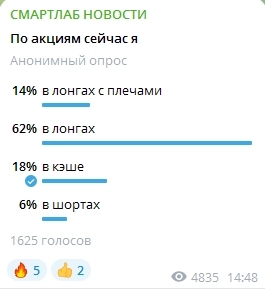

76% респондентов держат в своих портфелях акции российского ФР, причем 14% из них на всю котлету с плечами, и только 6% опрошенных сейчас "в стрингах" — результаты опроса Смартлаба

- 06 декабря 2023, 17:23

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал