ВДО

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 15 октября 2019, 08:51

- |

ОФЗ. К снижению ключевой ставки все готовы? Доходности ОФЗ едва ли не гарантируют нам этот шаг Банка России. Причем бумаги с погашением до 5 лет имеют доходности ниже 6,5%, намекая, что снижение будет или на 0,5%, или 2х0,25%, в общем, до 6,5%. Вообще, сектор выглядит интересно. С одной стороны доходности исторически низки. С другой – не наблюдаем инверсии кривой доходности, т.е. короткие выпуски менее доходны, чем длинные. В прошлом году падение ОФЗ началось именно с формирования инверсии. Видимо, все интересное произойдет, действительно, после снижения ключевой ставки ЦБ. До 6,5%.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 0 )

Коротко о главном на 15.10.2019

- 15 октября 2019, 07:59

- |

- СФО «СФИ» начнет торги сегодня после приостановленной Банком России эмиссии в начале сентября;

- «Нафтатранс плюс» зарегистрировал выпуск облигаций на 250 млн рублей;

- «ОАЭ» и ТД «Мясничий» были включены в Сектор повышенного инвестиционного риска Московской биржи;

- «Иволга Капитал» сообщила о появлении нового есльскохозяйсвтенного эмитента — АО им Т.Г.Шевченко;

- «ДиректЛизинг» планирует начать торги облигациями серии 001Р-04 29 октября;

- «ГИДРОМАШСЕРВИС» сообщило о поручительстве на 35 млрд рублей;

- «Атомстройкомплекс-Строительство» выступило поручителем по проектному финансированию

Подробнее о ключевых событиях дня на boomin.ru

Объем торгов и доходности в ВДОграфе, не забудьте посмотреть!

( Читать дальше )

Почему Роделен со ставкой купона 12%, скорее всего, даст очищенную от налогов доходность в районе 14%

- 14 октября 2019, 14:14

- |

Размещение второго выпуска облигаций ЗАО ЛК «Роделен» (300 млн.р., 3 года до погашения с амортизацией с 7 месяца, купон 12,0% годовых, выплата ежемесячно) перешагивает экватор. Завершение – следующая неделя или чуть позже. Темп — самый быстрый среди лизингодателей в этом году (речь о секторе ВДО).

Скептики скажут, что купон в 12% не особенно интересен для вложений. Не соглашусь. Даже после уплаты НДФЛ с купона, и без лукавого реинвестирования купона эти облигации, скорее всего, дадут доходность выше 14% годовых в перспективе полугода.

Обоснование? Взгляните на диаграмму. Это доходность первого выпуска облигаций ЛК «Роделен», размещенных в январе. Тогда купон был 12,5%. А доходность с учетом роста тела достигала почти 15% годовых (уже после уплаты НДФЛ с купона). На подобных сделках, используя весьма невысокие купоны, мы более-менее спокойно извлекаем из своих облигационных портфелей 15% годовых и более. «Думайте сами, решайте сами.»

( Читать дальше )

Коротко о главном на 14.10.2019

- 14 октября 2019, 07:48

- |

- «Трейдберри» утвердило выпуск коммерческих облигаций объемом 30 млн рублей;

- «Пионер-Лизинг» обновило ставку купона облигаций серии БО-П02;

- «СЭЗ имени Серго Орджоникидзе» (потенциальный эмитент ВДО) рассмотрел вопрос увеличения уставного капитала через допвыпуск акций;

- «Инград» сообщил о совершении сделки на 3,35 млрд рублей;

- «ЮАИЗ» в очередной раз выступит поручителем по обязательствам «Электроаппаратного завода»;

- «МСБ-Лизинг» одобрил сделку на заключение договора по открытию невозобновляемой кредитной линии

ВДОграф подвел итоги пятничных торгов и зафиксировал новый рекорд по суммарному объему

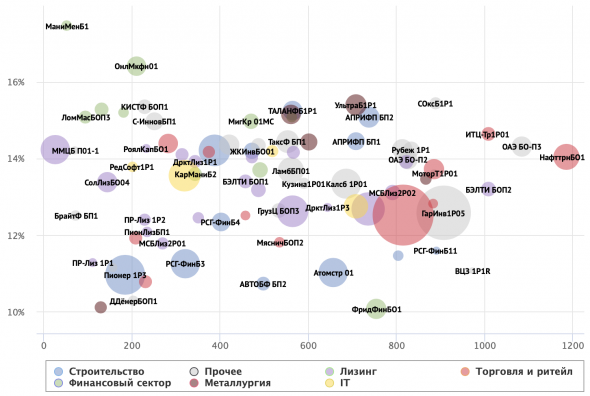

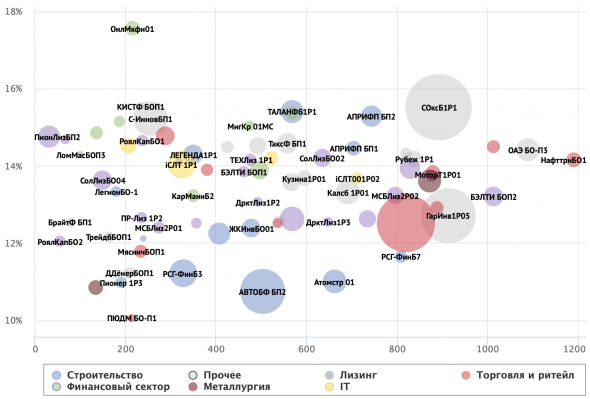

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Итоги размещения облигаций ООО «Ультра»

- 11 октября 2019, 08:55

- |

Первичные торги состоялись 10 октября. Владельцами облигаций на общую сумму 70 млн рублей (RU000A100WR2) стали более ста инвесторов. Средняя сумма покупки превысила 550 тыс. рублей, максимальная составила 5 млн рублей.

Объем вторичных торгов облигациями «Ультра» 10 октября составил около 8,3 млн рублей, средневзвешенная цена — 100,8% от номинала.

Компания установила ставку 15% годовых на все 3 года обращения выпуска. Номинал бумаги — 10 тыс. рублей. С одной облигации инвесторы будут получать более 120 рублей в месяц в течение первого года. С 12-го купонного периода начнется амортизационное погашение — по 7,14% раз в квартал. Остаток номинальной стоимости облигаций в размере 42,88% компания выплатит в дату погашения выпуска в сентябре 2022 г.

«Ультра» направит инвестиции на модернизацию производственного оборудования. В числе приоритетных задач — вывод на рынок универсальных модульных стеллажей.

( Читать дальше )

Коротко о главном на 11.10.2019

- 11 октября 2019, 08:33

- |

- «Ультра» подвела итоги размещения дебютного выпуска объемом 70 млн рублей;

- ИК «Фридом Финанс» утвердило программу биржевых облигаций объемом до 5 млрд рублей;

- «Астон.Екатеринбург» полностью разметил выпуск коммерческих облигаций на 80,3 млн рублей;

- Новый саратовский эмитент «СЭЗ имени Серго Орджоникидзе» готовится выйти на рынок с выпуском биржевых облигаций

Сразу после размещения облигации «Ультры» нашли место на ВДОграфе, объем вторичных торгов новыми фондами составил 8,3 млн рублей. Совокупный объем торгов по 82 выпускам в четверг составил 152,3 млн рублей, средневзвешенная доходность — 13,44%.

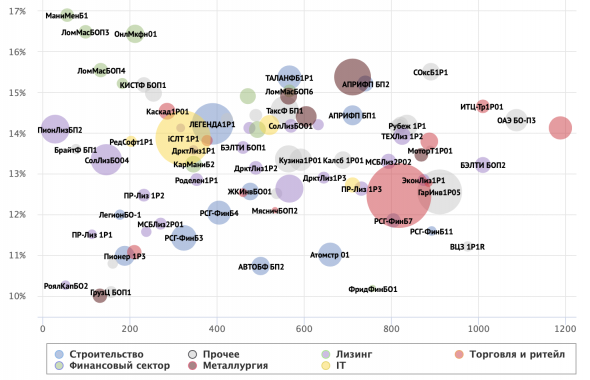

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Завод «Ламбумиз» освоил половину облигационного займа

- 10 октября 2019, 13:01

- |

Компания сообщила о размещении привлеченного капитала в оборотные активы, в частности, был погашен выпуск коммерческих облигаций объемом 60 млн рублей, средства которого также использовались в оборотном капитале.

Напомним, в июле «Ламбумиз» привлек 120 млн рублей, разместив 12 тыс. биржевых облигаций (RU000A100LE3). Номинал ценной бумаги — 10 тыс. рублей. Купон ежемесячный, выплачивается по ставке 13,5% годовых, установленной на 2 года. Предусмотрена амортизация: «Ламбумиз» начнет досрочно погашать пятилетний выпуск за полгода до окончания его обращения.

Коммерческие же облигации компания выпустила более двух лет назад. Инвестиции были направлены на пополнение оборотного капитала, из которых 15 млн рублей пошло на закуп картона у нового поставщика «Ламбумиза», а также на покупку оборудования и модернизацию производства.

( Читать дальше )

Коротко главном на 10.10.2019

- 10 октября 2019, 07:53

- |

- «Ультра» сегодня начнет размещения дебютного выпуска объемом 70 млн рублей;

- «Трейдберри» зарегистрировали программу коммерческих облигаций объемом до 1 млрд рублей;

- «Концессии теплоснабжения» утвердили выпуск биржевых облигаций на 2 млрд рублей;

- «Управление отходами» обновило ставку — за второй купонный период инвесторы получат 9% годовых;

- «Инград» сообщили о приостановлении эмиссии выпуска биржевых облигаций

Традиционные итоги торгов в ВДОграфе, хедлайнер — ЧЗПСН. Суммарный объем по 76 выпускам за 9 октября составил 156,4 млн рублей, средневзвешенная доходность — 13,51%.

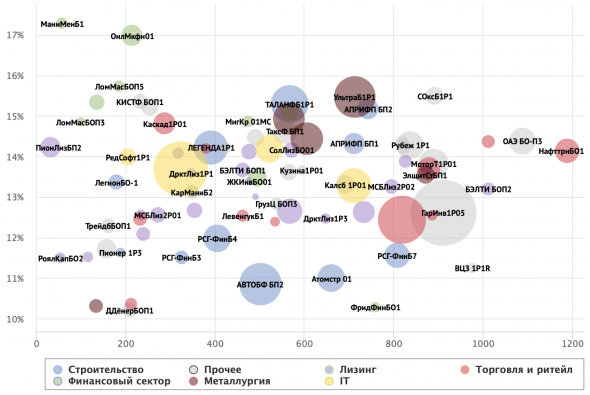

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

«Юниметрикс» выплатил первый купон

- 09 октября 2019, 14:08

- |

Держателям облигаций сибирского нефтетрейдера (RU000A100T81) сегодня выплачено свыше 4,1 млн рублей.

Доход выплачивается раз в месяц по ставке 12,5% годовых, установленной на все 3 года обращения выпуска. Выплаты на одну ценную бумагу составляют чуть более 10 рублей.

Напомним, выпуск облигаций «Юниметрикса» был зарегистрирован Центробанком и размещался на площадке Московской биржи. Первичные торги проходили 4 дня. За это время компания реализовала 400 тыс. облигаций по номинальной стоимости каждой 1 тыс. рублей. Объем торгов на вторичном рынке за 16 дней сентября составил почти 10 млн рублей, средневзвешенная цена — 100,2% от номинала.

«Юниметрикс» привлек облигационный заем с целью пополнения оборотных средств. Сумма облигационного займа составила 400 млн рублей. Погашение назначено на август 2022 г., однако компания имеет возможность выкупить облигации по 100% стоимости в дату окончания 9-35-го купонных периодов, начиная с июня будущего года. В этом случае эмитент заранее уведомит инвесторов о решении погасить выпуск.

Бизнес-мнения и не только

- 09 октября 2019, 11:22

- |

Есть на boomin.ru несправедливо забытый пользователями раздел с названием «Бизнес-мнения». Этот раздел живет: как минимум есть три персоны, которые можно, нужно и интересно читать.

Анонс одного из блогом мы уже как-то размещали тут: «За спрос не бьют: инвесторы имеют право на ответы» — про практику SPV компаний на рынке и «правила хорошего тона» для эмитентов и организаторов. Если не читали, то пора.

Однако, этой публикацией не ограничиваются интересные заявления от Артемия Березикова. Он много пишет про схемы, которые проворачивают российские финансисты и банкиры, инсайды, которые упускать не стоит. Посудите сами: как собрать портфель с доходностью 15% годовых, обзор эмитента, раздавшего акционерам дивидендов в сумме всего накопленного собственного капитала. О других писать не будем, зайдете почитать, увидите.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал