ВДО

ВДОграф: итоги торгов за 09.09.2019

- 10 сентября 2019, 11:19

- |

Если не увидели вчера, то загляните сегодня — новая ежедневная рубрика на нашем сайте! Следим за торгами, щупаем пульс, считаем обороты.

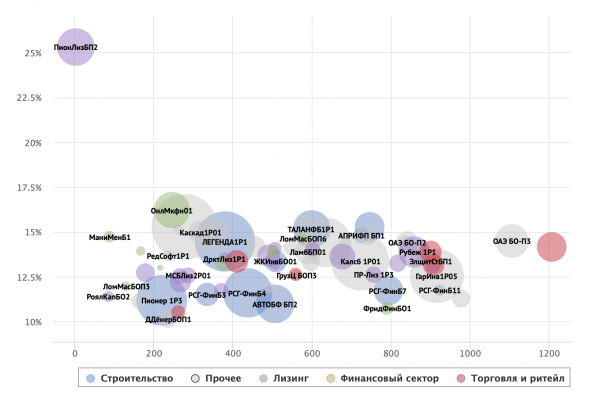

«ВДОграф» — интерактивный график, который поможет следить за объемами торгов в нашем сегменте облигаций. В итоговый график попадают выпуск с эффективной доходностью к погашению 10 и более процентов годовых, при условии, что дневной объем торгов по ним превысил 20 тыс. рублей.

Средние итоги торгов первого дня начавшейся недели: средневзвешенная доходность — 13,53%, общий объем торгов по 66 бумагам — 118 млн руб.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Осторожно! График уже доступен по ссылке. При наведении всплывают подробные данные по каждому выпуску, а еще работает фильтр по сферам деятельности эмитента.

- комментировать

- Комментарии ( 0 )

Коротко о главном на 10.09.2019

- 10 сентября 2019, 11:12

- |

Планы, размещения новых эмитентов и не только в сегодняшней повестке дня:

- «ПНППК» начала торги биржевыми облигациями сегодня;

- «Бэлти-гранд» планирует первичное размещение бондов серии БО-П02;

- «Эбис» зарегистрировали программу биржевых облигаций;

- «Юниметрикс» подвел итоги первого дня торгов дебютного выпуска;

- «БайкалИнвестБанк» впервые выйдет на долговой рынок – программа биржевых облигаций уже зарегистрирована;

- «Лидер-Инвест» провел общее собрание участников и одобрил несколько крупных сделок;

- «Элемент Лизинг» распределил чистую прибыль, полученную до 2014 года, в пользу учредителя;

- Совет директоров «ЮАИЗ» дал согласие на крупную сделку по поручительству;

- «АВТОБАН-Финанс» обсудил размещение коммерческой облигации серии КО-01;

- «РСГ-Финанс» досрочно прекратил полномочия всех членов совета директоров.

Подробнее о ключевых событиях на boomin.ru

ВДОграф: Итоги торгов за 06.09.2019

- 09 сентября 2019, 11:58

- |

Новая ежедневная рубрика на нашем сайте! Следим за торгами, щупаем пульс, считаем обороты.

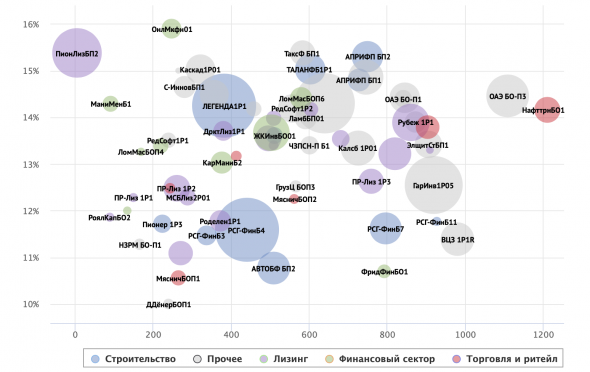

«ВДОграф» — интерактивный график, который поможет следить за объемами торгов в нашем сегменте облигаций. В итоговый график попадают выпуск с эффективной доходностью к погашению 10 и более процентов годовых, при условии, что дневной объем торгов по ним превысил 20 тыс. рублей.

Пятничная жизнь ВДО в объеме торгов и доходности: средневзвешенная доходность — 13,53%, суммарный объем торгов по 66 бумагам — 118 млн руб.

Осторожно! График уже доступен по ссылке. При наведении всплывают подробные данные по каждому выпуску, а еще работает фильтр по сферам деятельности эмитента.

Коротко о главном на 09.09.2019

- 09 сентября 2019, 08:34

- |

- ПНППК установила ставку купона на весь срок обращения на уровне 11% годовых;

- Московская биржа зарегистрировала облигации нового эмитента — Научно-производственного предприятия «Моторные технологии»;

- «Силовые машины» приняли решение досрочно погасить два десятилетних выпуска облигаций объемом по 5 млрд рублей;

- Облигации «Юниметрикс» сегодня начинают торги на бирже;

- «ТАЛАН-Финанс» сообщил о существенной сделке дочерней компании;

- Совет директоров «ЮАИЗ» обсудил вопрос одобрения сделки с «Райффайзен-Лизинг»;

- «Башкирская содовая компания» получила заем в «ЮниКредит Банке»;

- МФК «Мани Мен» передало права требования к должникам в размере более 439 млн рублей

Подробнее о главных событиях на boomin.ru

Коротко о главном на 06.09.2019

- 06 сентября 2019, 12:00

- |

- Московская биржа зарегистрировала выпуск «Бэлти-гранд» серии БО-П02 на 300 млн рублей;

- «Солид-Лизинг» 11 сентября начнет размещение облигаций серии БО-001-05;

- «Балтийский лизинг» одобрил четыре кредитных договора с ФК Открытие;

- Совет директоров «ЮАИЗ» одобрил открытие возобновляемой кредитной линии на 100 млн рублей;

- «Обувь России» начала реорганизацию;

- «Сибирские инвестиции» проведут внеочередное собрание участников;

- «Агронова-Л» поручилась за исполнение обязательств по кредиту ООО «Разбердеевское»

«Юниметрикс» начнет размещать облигации 9 сентября

- 05 сентября 2019, 11:04

- |

Компания не будет собирать заявки на участие в первичном размещении, поэтому инвесторам достаточно обратиться к своему брокеру и приобрести желаемое количество ценных бумаг по номиналу, равному одной тысяче рублей.

Всего «Юниметрикс» привлечет 400 млн руб. Ставка 12,5% годовых установлена на все 3 года обращения выпуска. Выплата купона – ежемесячно. При этом компания может досрочно погасить облигации в даты окончания 9-35-го купонных периодов.

ООО «Юниметрикс» принадлежит учредителю компании «Юнисервис Капитал» Алексею Антипину. Эмитент занимается оптовой торговлей топлива и поставками на АЗС. Закупки ГСМ осуществляются преимущественно через Санкт-Петербургскую международную товарно-сырьевую биржу у крупнейших заводов-производителей с последующей доставкой по железной дороге до нефтебаз партнеров. Оттуда ГСМ поставляется клиентам компании — независимым АЗС, расположенным в республиках Татарстан, Марий Эл и в Ленинградской области. Презентация «Юниметрикс» доступна на сайте.

( Читать дальше )

Коротко о главном на 05.09.2019

- 05 сентября 2019, 09:23

- |

- «Обувь России» анонсировала сбор заявок на облигации серии 001Р-01 во второй половине сентября;

- «Сибирский гостинец» допустил дефолт по выплате четвертого купона и сообщил о появлении подконтрольной организации;

- «Муниципальная инвестиционная компания», в отношении которой с января введена процедура наблюдения, допустила дефолт;

- Совет директоров ООО «Системы Безопасности» одобрил соглашение на открытие кредитной линии в Абсолют Банке на 550 млн рублей

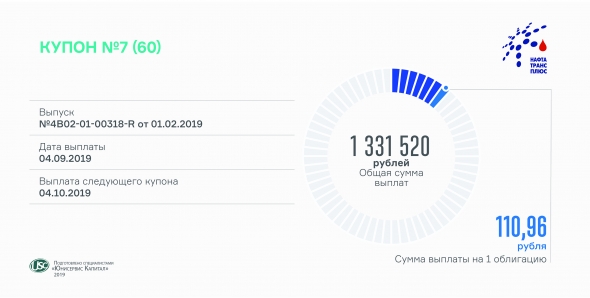

Седьмой купон выплатил «Нафтатранс плюс»

- 04 сентября 2019, 15:21

- |

Сегодня в НРД перечислено свыше 1,33 млн рублей, предназначенных владельцам биржевых облигаций топливной компании (RU000A100303).

Депозитарий должен направить денежные средства брокерам, которые, в свою очередь, перечислят их инвесторам.

Напомним, частный нефтетрейдер привлек 120 млн рублей под 13,5% годовых в феврале. Ставка купона установлена на два из пяти лет обращения выпуска. Номинал облигации — 10 тыс. рублей. Купонный доход выплачивается каждые 30 дней. Оферта назначена на февраль 2021 г., погашение выпуска — на январь 2024 г. Инвестиции позволили увеличить объем поставок ГСМ в Сибири и Москве.

Оборот биржевых облигаций «Нафтатранс плюс» превысил в августе 60,2 млн рублей, средневзвешенная цена сохранилась на уровне 100,5% от номинала. Торги бондами топливной компании совершались ежедневно.

Накануне мы опубликовали аналитическое покрытие с финансовыми показателями компании за первое полугодие 2019 г.

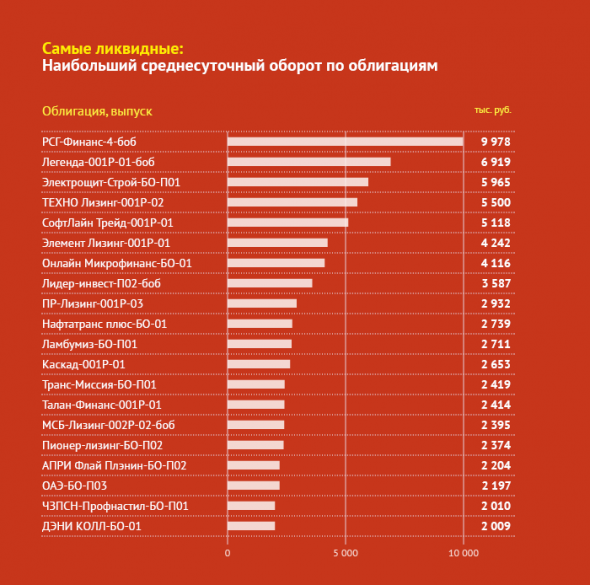

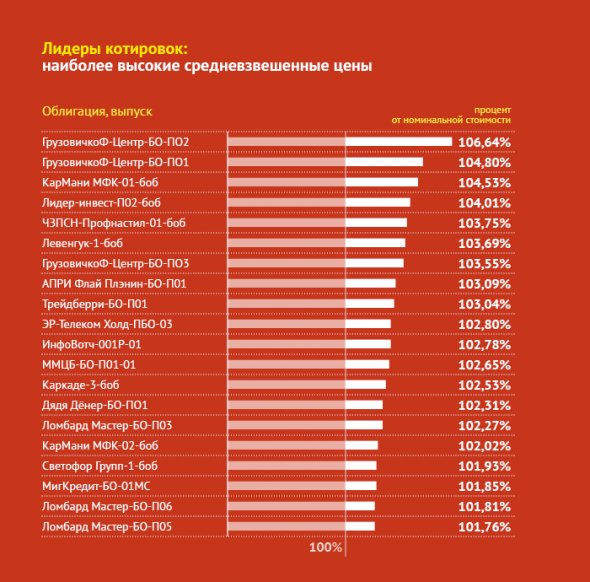

«Самые-самые» из ВДО: итоги торгов в августе

- 04 сентября 2019, 12:59

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал